دو پیشنهاد اولویتدار برای تقویت سرمایهگذاری خصوصی در ایران

برای ارتقای وضعیت صنعت سرمایه گذاری خصوصی دو اقدام مهم یعنی تقویت گزینه های خروج از سرمایه گذاری خصوصی و امکان افزایش سرمایه توسط صندوق های سرمایه گذاری خصوصی باید در دستور کار قرار بگیرد.

به گزارش خبرنگار اقتصادی خبرگزاری تسنیم، سرمایه گذاری خصوصی یکی از روش های تأمین مالی شرکت هاست که دهه هاست در کشورهای توسعه یافته شکل گرفته است. کارکرد اصلی این نهادها، تأمین مالی شرکت ها و به خصوص شرکت هایی است که از لحاظ مالی در وضعیت نامطلوبی قرار دارند. این نهاد تأمین مالی، چندسالی است که در نظام مالی کشور (بازار سرمایه) ایجاد شده است.

نمودار تغییرات داراییهای تحت مدیریت در صنعت سرمایهگذاری خصوصی در جهان که نشان دهنده کاربرد و اهمیت آنها در حوزه سرمایهگذاری است، طی سال 2006 تا سال 2019 به شرح زیر بوده است:

تأمین مالی شرکت ها به صورت مشارکتی و افزایش سهم تأمین مالی غیربانکی، کمک به تشکیل سرمایه، تخصصی شدن عملیات شرکت ها و ارائه خدمات فنی به آنها در کنار تأمین مالی و بسترسازی برای استفاده از سرمایه های عمومی در راستای فعالیت های بخش واقعی اقتصاد ازجمله کارکردهای ایجاد و توسعه این نوع سرمایه گذاری است.

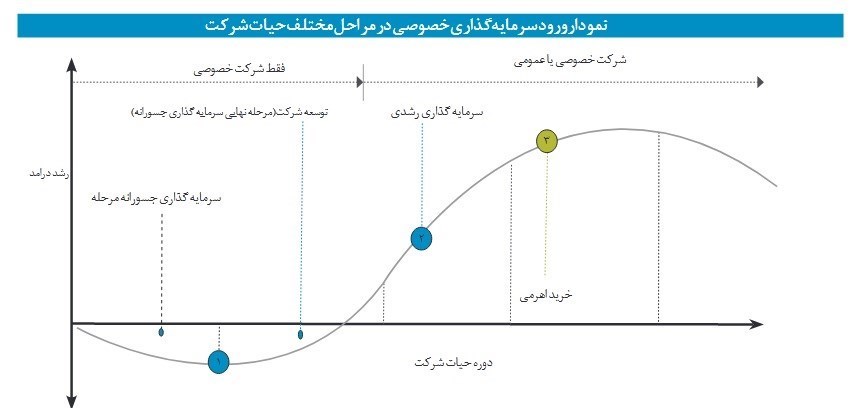

نمودار ورود سرمایهگذاری خصوصی در مراحل مختلف حیات یک شرکت از زمان افت شرکت تا رسیدن به درآمد و سودآوری به شرح زیر است:

با توجه به گزارش مرکز پژوهشهای مجلس، اگرچه این نهاد تأمین مالی در بازار سرمایه کشور ایجاد شده، بااین حال ضروری است تا توسعه و تعمیق یابد تا بتوان از کارکردهای مطلوب آن در نظام اقتصادی و مالی بهره مند شد. لذا به منظور ارتقای وضعیت صنعت سرمایه گذاری خصوصی دو اصلاح ذیل در دستور کار قرار گیرد:

1. تقویت گزینه های خروج از سرمایه گذاری خصوصی (سهولت در خروج از سرمایه گذاری صورت گرفته در ابتدا).

2. امکان افزایش سرمایه توسط صندوق های سرمایه گذاری خصوصی.

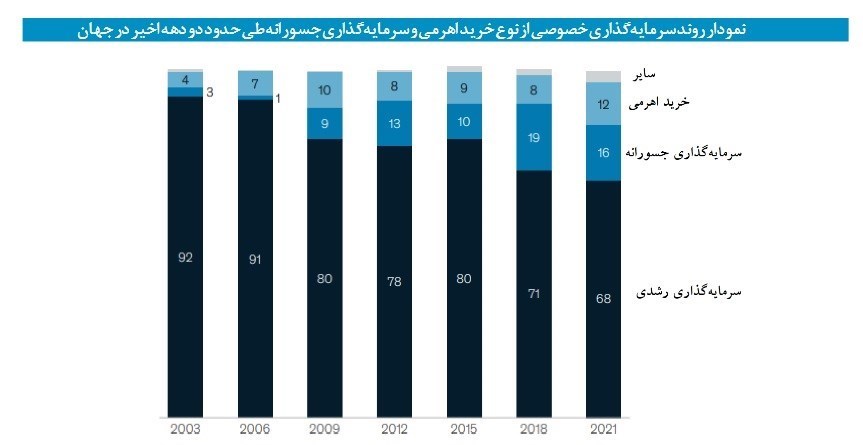

نمودار روند سرمایهگذاری از نوع خرید اهرمی و سرمایهگذاری جسورانه طی حدود دو دهه اخیر در جهان به شرح زیر است:

یکی از ظرفیت هایی که برای استفاده بهتر از این نهادسازی در حوزه مالی وجود دارد و می تواند برای دولت هم مفید واقع شود، استفاده از ظرفیت صندوق های سرمایه گذاری خصوصی در واگذاری شرکت های مشمول واگذاری زیان ده است که قانون اجرای سیاست های کلی اصل چهل وچهارم قانون اساسی اجازه آن را به دولت میدهد، اما نیازمند تغییراتی در فرایند واگذاری شرکت هاست.

شرح اقدامات سه مرحلهای صندوقهای سرمایهگذاری از مرحله تشکیل سبد سرمایهگذاری تا بهرهبرداری به شرح زیر است:

شرایط صندوقهای سرمایهگذاری خصوصی در ایران

شایان ذکر است، ظرفیت قانون اجرای سیاستهای کلی اصل چهل و چهارم قانون اساسی اجازه استفاده از این صندوق ها را می دهد به این صورت که این صندوقها هم میتوانند مانند سایر اشخاص حقیقی یا حقوقی در فرایند مزایده واگذاری سهام دولت شرکت کرده و در صورت برنده شدن سهام را تملک کنند لکن یک محدودیت مهم در این مسیر وجود دارد و آن اینکه این روش بیشتر برای مواردی قابل کاربرد است که بنگاه صد درصد دولتی یا با درصد سهام داری بسیار بالای دولت به نحوی که صندلی های هیئت مدیره تماماً در اختیار دولت باشد در فرایند و اگذاری قرار داشته باشد و دولت تمام سهام متعلق به خود را در معرض واگذاری قرار داده باشد محدودیت آنجاست که سازمان خصوصی سازی معمولاً سهام یک بنگاه را طی چند مرحله به شکل مزایده چند بلوک سهام واگذار می کند و کمتر پیش می آید که صد درصد سهام یک بنگاه به صورت یکجا توسط سازمان خصوصی سازی واگذار شود. این امر دلایل مختلف دارد از جمله اینکه واگذاری صد درصد سهام بنگاه، باعث افزایش زیاد ثمن معامله شده و امکان شکست مزایده را افزایش میدهد بنابراین اگر بررسی بازار پیش از برگزاری مزایده توسط سازمان خصوصی سازی انجام نپذیرد احتمال بسیار کمی وجود دارد که فرصت خرید بنگاههای دولتی برای این صندوق ها فراهم شود.

بر این اساس، برای استفاده از ظرفیت این صندوقها در واگذاری ها، لازم است حتماً پیش از آغاز فرایند برگزاری مزایده، فراخوان اولیه توسط سازمان خصوصی سازی برای شناسایی خریداران بالقوه منتشر شوند. اگر در این مرحله یعنی در فرصت بررسی بازار پیش از برگزاری مزایده تمایل صندوقهای مذکور به خریداری بنگاه احراز شد و بررسیهای بعدی مبنی بر صرفه و صلاح واگذاری کامل بنگاه توسط سازمان انجام پذیرفت، سازمان خصوصی سازی میتواند بر این اساس شرایط برگزاری مزایده را تعیین کند.

در جمع بندی باید گفت برای استفاده از ظرفیت صندوق های سرمایه گذاری خصوصی در واگذاری بنگاههای دولتی، حتماً بررسی بازار پیش از واگذاری به منظور شناسایی خریداران بالقوه باید توسط سازمان خصوصی سازی انجام پذیرد. شایان ذکر است که بررسی بازار پیش از واگذاری یکی از مراحل متداول در واگذاری بنگاههای دولتی در کشورهای موفق در این زمینه بوده و اختصاصی به واگذاری سهام در مقدار بالا ندارد.