وقتی بانکها «قانون جهش تولید مسکن»؛ را به سخره گرفتند / تنها 4 درصد تسهیلات در سال 1400 به مسکن رسید

گروه اقتصادی خبرگزاری دانشجو - مرضیه کوثری؛ یکی از اولیهترین نیازهای هر خانواده، مسکن است که بر اساس اصل 31 قانون اساسی نیز، دولت موظف است متناسب با هر خانواده و باتوجه به اولویت نیاز آنها، در اخیارشان قرار دهد. دولت علاوه بر ساخت و تولید مسکن، باید شرایطی را مهیا کند که اقشار ضعیفتر جامعه، از لحاظ مالی توانایی تامین مسکن را داشته باشند. شبکه بانکی یکی از نهادهایی است که در مواقعی...

گروه اقتصادی خبرگزاری دانشجو - مرضیه کوثری؛ یکی از اولیهترین نیازهای هر خانواده، مسکن است که بر اساس اصل 31 قانون اساسی نیز، دولت موظف است متناسب با هر خانواده و باتوجه به اولویت نیاز آنها، در اخیارشان قرار دهد. دولت علاوه بر ساخت و تولید مسکن، باید شرایطی را مهیا کند که اقشار ضعیفتر جامعه، از لحاظ مالی توانایی تامین مسکن را داشته باشند.

شبکه بانکی یکی از نهادهایی است که در مواقعی که نیاز جامعه و مردم ضرورت پیدا میکند، باید با ارائه خدمات متفاوت به کمک آنها بیاید. یکی از اقداماتی که در جهت تامین مسکن خانوار انجام شده است، الزام بانکها برای پرداخت تسهیلات است. به این صورت که طبق ماده چهار قانون جهش تولید مسکن مصوب شهریور ماه سال 1400، بانکها و موسسات اعتباری غیر بانکی مکلفند حداقل 20 درصد از تسهیلات پرداختی نظام بانکی در هر سال را به بخش مسکن اختصاص دهند؛ بانکهای تخصصی مانند کشاورزی، صنعت و معدن و... شامل این قانون نمیشوند.

البته بدلیل اینکه قانون جهش تولید مسکن در شهریور ماه تصویب شد که یعنی حدود نیمی از سال گذشته بود، حداقل درصدی که بانکها به بخش مسکن باید اختصاص میدادند را 10 درصد در نظر میگیریم. اکنون باتوجه به اهمیت بالای پرداخت این وام، باید حجم تسهیلاتدهی بانکها را بررسی کرد.

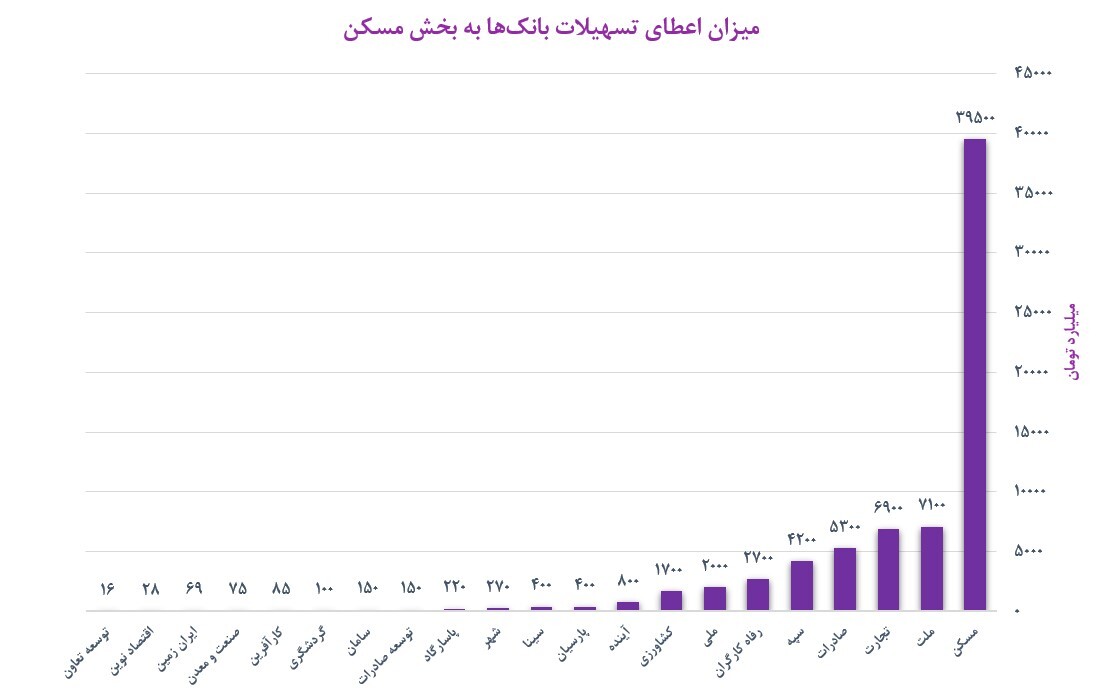

نمودار فوق که گزارش بانک مرکزی از عملکرد بانکها در سال 1400 در راستای اجرای قانون جهش تولید مسکن گردآوری شده است. در این نمودار میزان تسهیلاتی که به تفکیک هر بانک به بخش مسکن اعطا شده، مشخص شده است که بیشترین آن برای بانک مسکن با حدود 40 هزار میلیارد تومان (همت)، و کمترین آن برای بانک توسعه تعاون با 16 میلیارد تومان است. شبکه بانکی مجموعا، حدود 73 هزار میلیارد تومان تسهیلات مسکن اعطا کرده است اما باید دید از لحاظ کمی، این عدد چقدر مورد تایید است.

تخلف شش درصدی

بانک مرکزی گزارشی را بصورت عمومی منتشر کرد که در آن تسهیلات پرداختی بانکها طی 12 ماه سال 1400 مشخص شده بود. بر اساس این گزارش، مجموع تسهیلات پرداختی همه بانک ها، حدود 2900 هزار میلیارد بوده است. اگر مبلغی که بانکهای تخصصی تسهیلات دادهاند را از این مبلغ کل، کسر کرده و سپس 10 درصد از آن را محاسبه کنیم، تسهیلات حداقلی که بانکها موظف به اعطای آن هستند مشخص میشود؛ 180 هزار میلیارد تومان، میزان وامی است که باید در سال گذشته به مسکن اختصاص مییافت.

سوابق گذشتهای که شبکه بانکی از خود نشان داده بود، حاکی از این موضوع بود که به قید و بندهای قانونی و حد مجازهایی که تعیین میشود، پایبند نیست. حالا و با یک محاسبه معلوم شد که در اولین سال تصویب قانون مذکور و درخصوص وام مسکن هم به رویه پیشین خود ادامه داده بود. بانکهای کشور مجموعا حدود 73 همت را به تسهیلاتدهی در مسکن اختصاص داده اند؛ درواقع شبکه بانکی تنها چهار درصد از کل تسهیلات پرداختی خود را به مسکن اختصاص داده است! چهار درصدی که خبر میدهد از تخلف و عدم نظارت، حتی در حوزهای که رئیس جمهور وعده تسهیلاتدهی در آن را داده بود. از طرفی دیگر، حداقل میزان تسهیلات مسکنی که شبکه بانکی باید در نیمسال دوم اعطا میکرد و عدد آن در ماده چهار قانون جهش تولید مسکن اعلام شد، 180 همت است، درحالی که حجم تسهیلات پرداختی به متقاضیان، کمتر از نصف این عدد است.

دی، سرمایه و خاورمیانه؛ بانکهای بیتفاوت نسبت به مسکن

باید دید بانکها دست چند نفر از کسانی که میتوانستند وام بگیرند را کوتاه کرده اند. بیشترین وام مسکن در کلان شهر تهران، در سال 1400، مبلغ 100 میلیون تومان بود. بر طبق این فرض که متقاضیان وام از تهران هستند، یعنی در بهترین حالت ممکن، تعداد خانوارهایی که میتوانستند با 10 درصد از کل تسهیلات، مبلغی از خرید یا رهن مسکن خود را تامین کنند، یک میلیون و 800 هزار نفر بود؛ در صورتی که اکنون، تنها به 730 هزار نفر تسهیلات داده شده است. حتی در این بین نیز، بودند بانکها و موسساتی که کوچکترین مبلغی از تسهیلات خود را به بخش مسکن اختصاص نداده اند؛ سه بانک دی، خاورمیانه، سرمایه و موسسه اعتباری نور هیچ وام مسکنی اعطا نکرده اند و به کلی شانههای خود را از زیر بار این مسئولیت خالی کرده اند.

پشت پا زدن به چنین قانونی توسط برخی نهادها، بار دیگر سوالی را در ذهن پررنگ میکند؛ نقش نهادهای ناظر در اینجا چیست؟

قوانین بازدارنده، پشت ویترین

آدرس برخورد با بانکهای متخلف در حوزه تسهیلات تکلیفی مسکن، همان تبصره پنج ماده چهار قانون جهش تولید مسکن است. بر اساس این تبصره، سازمان امور مالیاتی کشور موظف است در صورت عدم رعایت ماده چهار قانون فوق، مالیاتی برابر 20 درصد تعهد انجام نشده را در قالب بودجه سالیانه، از بانکها و موسسات اعتباری مستنکف اخذ و به خزانهداری کل کشور واریز کند. به این ترتیب، تخلف از قانون باعث نمیشود که شبکه بانکی تسهیلاتی که مختص مسکن است را در هر جایی غیر از مسکن خرج یا اعطا کند؛ به عبارت دیگر 20 درصد مشخص شده، در هرحال از آنها اخذ میشود.

اکنون مشکل در جایی شکل میگیرد که هیچ خبری مبنی بر گرفتن مالیات از بانکهای متخلف شنیده نشده است. گویا این تبصره هم مانند ماده چهار، قصد اجرایی شدن ندارد. رئیس جمهور در 24 فروردین سال جاری در جلسه شورای عالی مسکن گفت: «براساس قانون، باید 20 درصد تسهیلات بانکی برای ساخت مسکن تخصیص یابد و اگر بانکی به قانون عمل نکرده باید در این خصوص پاسخگو باشد.» به این ترتیب شبکه بانکی بیش از پیش نیاز به نظارت و برخورد قاطع با متخلفین دارد. اگر یکی از اولویتهای دولت مردمی، ساخت مسکن است پس باید برنامهای برای تسهیل تحویل آن به خانوادهها داشته باشد که این موضوع با چیزی غیر از نظارت بر اجرای درست قوانین به عرصه ظهور نمیرسد.