3 ناترازی در بانک آینده؛ از جریان نقدینگی تا شکاف دارایی و بدهی

بررسی صورتهای مالی بانک آینده نشان میدهد این بانک طی سالهای اخیر همزمان با سه دسته ناترازی شامل ناترازی جریان وجوه نقد، ناترازی درآمد و هزینه و ناترازی دارایی و بدهی مواجه بوده است؛ وضعیتی که ریشه در مدل کسبوکار و سیاستهای انباشته بانکی دارد.

به گزارش خبرنگار اقتصادی خبرگزاری تسنیم، با آغاز رسمی فرایند گزیر در بانک آینده از ابتدای آبان 1404، پرونده یکی از پرسروصداترین بانکهای خصوصی کشور به ایستگاه نهایی خود رسید؛ بانکی که در یک دهه گذشته بارها موضوع بررسی نهادی، تحقیقوتفحص و هشدارهای نظارتی بود اما حجم ناترازیها در نهایت آنقدر بزرگ شد که دیگر امکان ادامه فعالیت را از میان برد.

بدهیهای بانک آینده چه زمانی پرداخت میشود؟ آزمون تاریخی بانک مرکزی در فروش «اموال سمی» بانک آینده / سرنوشت تورم در گرو تصمیمات امروزآخرین صورتهای مالی نشان میدهد بانک آینده عملاً با سه ناترازی ساختاری در حوزه جریان وجوه نقد، درآمد و هزینه، و دارایی و بدهی روبهرو بوده است؛ ناترازیهایی که نهتنها اصلاح نشدند بلکه در سالهای اخیر به نقطه بحرانی رسیدند و تصمیم بانک مرکزی برای اجرای برنامه گزیر و انحلال کنترلشده را قطعی کردند.

فرآیند گزیر که بهعنوان «انحلال تدریجی تحت نظارت» شناخته میشود، اکنون در بانک آینده وارد مرحله اجرایی شده است. بر اساس اطلاعیههای رسمی منابع نظارتی، هیئت گزیر متشکل از نمایندگان بانک مرکزی، وزارت اقتصاد و صندوق ضمانت سپردهها مأموریت یافته تا ضمن حفظ حقوق سپردهگذاران خرد، فرآیند تسویه بدهیهای بانک و واگذاری داراییها را مدیریت کند.

بررسی تسنیم از صورتهای مالی سالهای اخیر نشان میدهد بذر اصلی بحران فعلی، در ناترازیهای سهگانه بانک نهفته است: افزایش 70 برابری بدهی به بانک مرکزی طی یک دهه، زیان انباشته 465 همتی، و شکاف دارایی - بدهی که در آذرماه 1403 به 425 همت رسیده است.

تحلیل کارشناسان مالی حاکی از آن است که ادامه فعالیت بانک با چنین ابعادی از ناترازی، نه از منظر قواعد نظارتی امکانپذیر بود و نه از نظر اقتصادی توجیه داشت؛ از این رو، اجرای برنامه گزیر بهعنوان آخرین راه احیای نظم در ترازنامه و حفظ ثبات نظام بانکی انتخاب شد.

بنابراین بررسی دادههای رسمی صورتهای مالی بانک آینده نشان میدهد تصمیم برای ورود به گزیر، نه ناگهانی بلکه نتیجه روندی تدریجی از انباشت ناترازیهای مالی و ضعف ترازنامه بوده است. این ناترازیها در سه سطح اصلی قابل تشخیصاند:

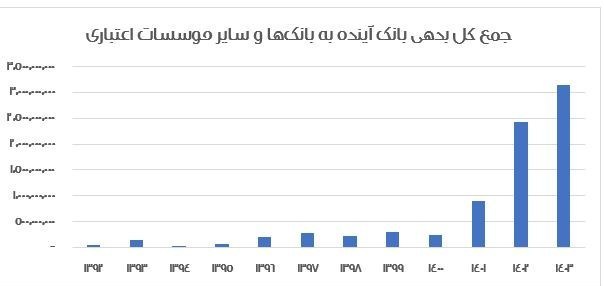

1. ناترازی جریان وجوه نقد / بدهی 353 همتی و تأثیر 26درصدی بر پایه پولی

قفل شدن بخش بزرگی از داراییهای بانک آینده در املاک و مستغلات که عموماً امکان نقدشوندگی سریع ندارند باعث شد این بانک در سالهای اخیر با کسری مزمن نقدینگی روبهرو شود. کمبود نقدینگی در ابتدا از بازار بینبانکی جبران میشد، اما با کاهش اعتبار بانک آینده در نزد سایر بانکها، این امکان بهتدریج محدود شد و تنها گزینه باقیمانده، اضافهبرداشت مستمر از منابع بانک مرکزی بود.

دادههای رسمی نشان میدهد بدهی بانک آینده به بانکها و بانک مرکزی از 4.7 همت در سال 1392 به 73.3 همت در سال 1401 رسیده و سپس در سال 1402 با جهشی بیسابقه به 240.9 همت افزایش یافته است؛ یعنی تنها در طول یک سال، بیش از 167 همت به بدهی بانک افزوده شده یا به طور میانگین ماهانه 14 همت. در اسفند 1403 این عدد به 353 همت رسیده است.

این میزان، تقریباً 30 درصد کل بدهی شبکه بانکی به بانک مرکزی (1179 همت) را شامل میشود. از منظر پایه پولی نیز اثر قابل توجهی دارد: در حالی که پایه پولی کشور در اسفند 1403 حدود 1359 همت بوده است، بانک آینده بهتنهایی 25.9 درصد این پایه پولی را نمایندگی میکرده است. این سهم نشان میدهد بیش از یکچهارم خلق پول پرقدرت در اقتصاد، بهصورت مستقیم از محل اضافه برداشت این بانک اتفاق افتاده است.

نکته سوم اینکه، تمرکز سپردهگذاری پرریسک با نرخهای اغواگرانه در این بانک، نشانهای از عدم تقارن اطلاعات میان سپردهگذاران و مدیران بانکی بود. در حالیکه بانکهای همردیف از معامله در بازار بینبانکی با آینده خودداری میکردند، سپردهگذاران جزئی بهدلیل نرخهای بالاتر، منابع خود را وارد این بانک کردند تا ناترازی نقدینگی از درون بازتولید شود.

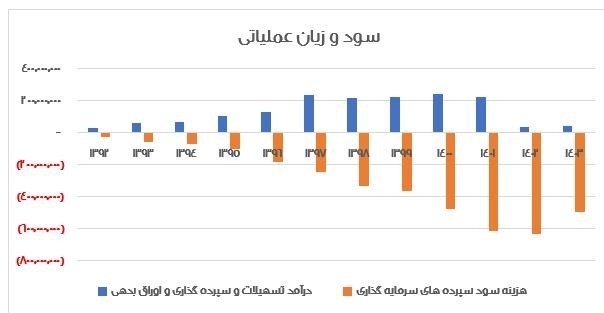

2. ناترازی درآمد - هزینه / انباشت زیان تا سطح 465 همت

از سال 1396 به بعد، فعالیت اصلی بانک آینده یعنی تجهیز و تخصیص منابع وارد فاز زیانده شد. افزایش شدید هزینه سود سپرده در مقابل رکود درآمد تسهیلات، در کنار هزینه مطالبات مشکوکالوصول و بدهیهای مالی، موجب شد بانک در مسیر زیان عملیاتی دائم قرار گیرد.

چند عامل همزمان این وضعیت را تشدید کرد:

1. عدم امکان شناسایی درآمد از بخش قابلتوجهی از تسهیلات معوق و املاک تملیکی،

2. ناتوانی در فروش وثایق تملیکی و نبود مجوز برای فعالیت ارزی تا سال 1401،

3. ضعف در خلق درآمدهای جانبی (از محل سپردهگذاری یا تسعیر ارز) که برخی بانکها از آن برای جبران زیان عملیاتی استفاده میکنند.

بر اساس دادههای مالی حسابرسینشده، زیان انباشته بانک آینده در پایان سال 1402 معادل 326 همت بوده و این عدد در پایان سال 1403 به حدود 465 همت رسیده است. سرمایه ثبتی بانک با وجود افزایش به 1.6 همت در سال 1395، به هیچوجه توان پوشش این سطح از زیان را ندارد و بدین ترتیب، شاخصهای نظارتی مانند کفایت سرمایه برای این بانک بهشدت منفی است.

این وضعیت توضیح میدهد که چرا بانک آینده عملاً از توان اصلاح تدریجی خارج شد و ضرورت مداخله هیئت گزیر در قالب برنامهای زمانبندیشده ایجاد شد.

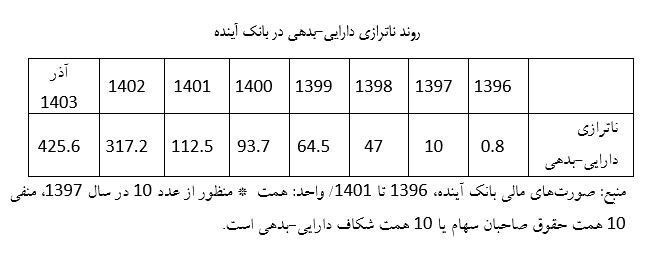

3. ناترازی دارایی - بدهی / شکاف 425 همتی و داراییهای احتمالی موهومی

تحلیل صورتهای مالی از سال 1396 تا آذر 1403 روندی صعودی از شکاف میان داراییها و بدهیها را نشان میدهد. سرمایه اولیه بانک که در زمان تأسیس تنها 800 میلیارد تومان بود، حتی با افزایش سرمایه در سال 1395 به 1600 میلیارد تومان، نتوانست پاسخگوی زیانهای ترازنامهای بعدی باشد.

از سال 1396 حقوق صاحبان سهام بانک منفی شد و شکاف دارایی - بدهی از 0.8 همت در سال 1396 به 425.6 همت در آذر 1403 افزایش یافت. این رقم بر پایه فرضی محاسبه شده است که تمام داراییهای درجشده در ترازنامه واقعی باشند؛ در حالیکه در ارزیابیهای کارشناسان بانکی، بخشی از داراییها بهویژه در بخش املاک تملیکی و پروژههای ساختمانی با احتمال بالای ارزشگذاری غیرواقعی مواجهاند. در صورت حذف این اقلام، ناترازی واقعی از رقم اعلامی فراتر میرود.

به گزارش تسنیم و براساس تحلیل کارشناسان، تداوم ناترازیهای مزبور نتیجه انحراف بلندمدت در تراز درآمد و هزینه، قفل شدگی داراییها و عدم تناسب سرمایه با حجم فعالیت بانکی است. به گفته کارشناسان بانکی، اجرای برنامههای اصلاح ساختار ترازنامه و بازنگری در مدل تأمین مالی بانک آینده میتواند مسیر بازگشت تدریجی به تعادل مالی را فراهم کند.

تحلیل کارشناسان بانکی نشان میدهد انباشت این سهگانه ناترازی و نبود اقدام اصلاحی مؤثر، نهایتاً تصمیم بانک مرکزی برای اجرای برنامه گزیر را گریزناپذیر کرد. در این چارچوب، هدف نهایی هیئت گزیر نه تداوم فعالیت بانک آینده بلکه انحلال کنترلشده همراه با حفظ حقوق سپردهگذاران خرد، تسویه بدهیهای بینبانکی و واگذاری تدریجی داراییها به صندوق یا بانک واسط عنوان شده است.

به گفته ناظران اقتصادی، بانک آینده اکنون به یک «پرونده تمامشده» در نظام بانکی بدل شده است؛ تجربهای پرهزینه اما عبرتآموز که ضعف نظارت در سالهای گذشته و غلبه داراییهای غیرمولد را بهعنوان اصلیترین تهدید پایداری بانکها آشکار کرد.