گزارش جامع عملکرد شرکتهای گروه سنگ آهن در بازار سرمایه ایران

صنعت استخراج سنگآهن با محوریت چهار شرکت فعال و با بیش از 343 هزار میلیارد تومان ارزش بازار، بالغ بر 161 هزار میلیارد تومان درآمد تا شهریور 1404 محقق کرده است.

صنعت استخراج سنگآهن با محوریت چهار شرکت فعال و با بیش از 343 هزار میلیارد تومان ارزش بازار، بالغ بر 161 هزار میلیارد تومان درآمد تا شهریور 1404 محقق کرده است.

خبرگزاری مهر؛ گروه اقتصاد - علی فروزانفر؛ در بازار سرمایه ایران، صنعت استخراج سنگآهن به عنوان یکی از ارکان اصلی زنجیره ارزش فلزات اساسی شناخته میشود؛ صنعتی که نهتنها در تأمین مواد اولیه فولاد نقش بنیادین دارد، بلکه از منظر ارزش بازار و حجم درآمد نیز جایگاه ویژهای در میان صنایع معدنی کشور یافته است. این صنعت بخشی از زیرگروه «استخراج کانههای فلزی» است و در کنار گروههای «کانههای فلزی غیرآهن» و «سایر کانههای فلزی»، یکی از سه شاخه اصلی این صنعت به شمار میرود.

این گزارش، با تمرکز بر عملکرد مالی و عملیاتی چهار شرکت اصلی گروه استخراج سنگآهن، روند درآمدی آنها تا پایان شهریور 1404 را بررسی کرده و ضمن تحلیل جزئیات مربوط به ترکیب محصولات، نرخهای فروش، ساختار مالکیت و جایگاه هر شرکت در زنجیره تولید، تصویری جامع از وضعیت کنونی این صنعت ارائه میدهد.

بخش اول - معرفی صنعت

گروه استخراج سنگ آهن یکی از سه زیرگروه اصلی صنعت استخراج کانههای فلزی در بازار سرمایه ایران است. این صنعت که در مجموع شامل 17 نماد فعال است به سه زیرگروه استخراج سنگآهن، استخراج کانههای فلزی غیرآهن، استخراج سایر کانههای فلزی تقسیم میشود.

از مجموع 17 نماد فعال در صنعت استخراج کانههای فلزی، 4 نماد کگل (معدنی و صنعتی گلگهر)، کچاد (معدنی و صنعتی چادرملو)، کگهر (معدنی و صنعتی گهرزمین) و کنور (توسعه معدنی و صنعتی صبانور) در زیرگروه استخراج سنگآهن فعالیت دارند. این چهار شرکت درواقع نمایندگان اصلی این صنعت در بازار سرمایه محسوب میشوند و سهم غالبی از تولید، فروش و ارزش بازار را در اختیار دارند.

ارزش بازار تجمیعی چهار شرکت مذکور به هنگان تنظیم این گزارش (22 شهریور 1404) بیش از 343 هزار میلیارد تومان بوده و مجموع درآمد ناخالص آنها در دوره منتهی به 31 شهریور 1404 به حدود 161 هزار میلیارد تومان رسیده است.

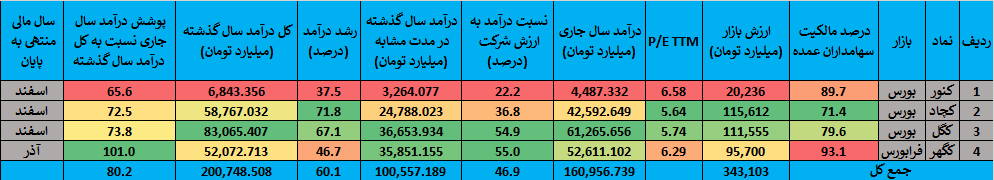

جدول مقایسهای زیر تصویری فشرده از عملکرد مالی این صنعت برای شرکتهای مزبور از حیث ارزش بازار، درآمد، نرخ و حجم فروش ارائه میکند.

شایان توجه است که سال مالی شرکت گهرزمین با سایر شرکتهای گروه منطبق نیست و اطلاعات این شرکت به 9 ماه فعالیت در سال مالی جاری مربوط است، در حالیکه سه شرکت دیگر تنها عملکرد 6 ماهه نخست سال مالی 1404 را منعکس کردهاند. بنابراین در بررسی و مقایسه دادهها باید این تفاوت زمانی لحاظ شود.

بخش دوم - بررسی گزارش ماهانه منتهی به 31 شهریور 1404 (از ترکیب محصولات تا سهم درآمدی)

1. شرکت توسعه معدنی و صنعتی صبانور (کنور)

کنور دارای دو محصول اصلی کنسانتره و گندله سنگآهن است که در مجموع بیش از 90 درصد درآمد شرکت را تشکیل میدهند. سایر محصولات شامل نرمه گندله، کلوخه و باطله سنگآهن بوده و سهمی کمتر از 10 درصد در سبد درآمدی شرکت دارند.

بخش صادراتی شرکت در سال مالی گذشته حدود 14 درصد و در سال جاری تا کنون 26 درصد از کل درآمد را به خود اختصاص داده است. رشد 37 درصدی درآمد شش ماهه منتهی به شهریور 1404 نسبت به دوره مشابه سال قبل، حاصل افزایش 206 درصدی درآمد صادراتی و رشد 15 درصدی فروش داخلی بوده است.

میانگین نرخ فروش محصولات در این دوره به ازای هر تن به شرح زیر است:

- گندله سنگآهن: داخلی 7.305 میلیون تومان، صادراتی 6.199 میلیون تومان (افزایش 36 و 47 درصدی)

- کنسانتره سنگآهن: داخلی 5.176 میلیون تومان، صادراتی 5.901 میلیون تومان (افزایش 33 و 63 درصدی)

رشد قابلتوجه 402 درصدی فروش صادراتی کنسانتره از نکات برجسته عملکرد نیمسال ابتدایی این شرکت است.

نرخ فروش محصولات فرعی نیز شامل نرمه گندله 3.389، کلوخه 1.234 و باطله 0.200 میلیون تومان به ازای هر تن بوده است.

2. شرکت معدنی و صنعتی چادرملو (کچاد)

کچاد دارای سه محصول اصلی فولاد، کنسانتره و گندله سنگآهن است که در مجموع بیش از 90 درصد از کل درآمد شرکت را تشکیل میدهند.

سهم محصولات اصلی در سبد درآمدی این شرکت به ترتیب فولاد بیش از 40 درصد، کنسانتره بیش از 30 درصد و گندله کمتر از 20 درصد است.

محصولات فرعی شرکت شامل آهن اسفنجی، نرمه گندله و فروش برق با سهم کمتر از 10 درصد از درآمد هستند.

درآمد صادراتی شرکت در سال مالی جاری تنها حدود 3 درصد از کل درآمد بوده است (در سال گذشته 7 درصد). شایان ذکر است که در سال گذشته کل فروش صادراتی به محصول فولاد اختصاص داشت.

درآمد شش ماهه منتهی به شهریور 1404 نسبت به سال قبل 72 درصد افزایش یافته است. این رشد از اثر ترکیبی افزایش درآمد داخلی کنسانتره (41 درصد)، فولاد (82 درصد) و گندله (225 درصد) ناشی شده است.

میانگین نرخ فروش محصولات اصلی (بهازای هر تن) و درصد تغییر نسبت به میانگین سال قبل:

- فولاد: داخلی 29.800 میلیون تومان، صادراتی 28.750 میلیون تومان (افزایش 35 و 45 درصدی)

- گندله سنگآهن: داخلی و صادراتی حدود 6.8 تا 6.5 میلیون تومان (افزایش 34 درصدی)

- کنسانتره: 5.452 میلیون تومان (افزایش 33 درصدی)

نرخ فروش محصولات فرعی شامل آهن اسفنجی 17.585، آپاتیت 1.652، نرمه گندله 3.201 میلیون تومان و نرخ فروش برق 570 هزار تومان بهازای هر مگاوات ساعت است.

رشد 371 درصدی درآمد فروش برق در این شرکت ترکیبی از افزایش مقدار فروش 44 درصدی و افزایش نرخ 228 درصدی بوده است.

شایان ذکر است از منظر سرمایهگذاری، کچاد در پنج شرکت مهم مشارکت دارد:

- تجلی توسعه معادن و فلزات (17.3 درصد)

- آهن و فولاد غدیر ایرانیان (23.9 درصد)

- آهن و فولاد ارفع (44.1 درصد)

- تأمین سرمایه امید (16.6 درصد)

- فولاد شاهرود (24.8 درصد)

3. شرکت معدنی و صنعتی گلگهر (کگل)

کگل دارای دو محصول اصلی گندله و کنسانتره سنگآهن است که در مجموع بیش از 90 درصد از درآمد شرکت را تشکیل میدهند و کمتر از 10 درصد درآمد شرکت شامل درآمد حاصل از سرمایهگذاریها میشود.

به علاوه حدود 13 درصد از کل درآمد شرکت از محل فروش صادراتی محصولات اصلی حاصل میشود.

گندله و کنسانتره سنگ آهن به ترتیب بیش از 85 و کمتر از 15 درصد سبد درآمد کگل است.

درآمد ششماهه منتهی به شهریور 1404 نسبت به دوره مشابه سال گذشته 67 درصد افزایش یافته است. این رشد حاصل رشد تقریباً متوازن در دو بخش داخلی (68 درصد) و صادراتی (62 درصد) بوده، هرچند نباید از عدم فروش کنسانتره در مدت مشابه در سال گذشته غافل بود.

میانگین نرخ فروش محصولات به ازای هر تن:

- گندله: داخلی 7.688، صادراتی 7.266 میلیون تومان (افزایش 32 و 66 درصدی)

- کنسانتره: داخلی 4.998، صادراتی 6.202 میلیون تومان (افزایش نرخ صادراتی 68 درصد)

- نرمه گندله (گندله ریز دانه): 3.211 میلیون تومان بهازای هر تن

در ترکیب سرمایهگذاریها، کگل دارای مالکیت مستقیم در کگهر 26.4 درصد، تجلی (تجلی توسعه معادن و فلزات) 14.46 درصد و حگهر (حملونقل ترکیبی گهرترابر سیرجان) 31.8 درصد است و از طریق شرکت سرمایهگذاری و توسعه گلگهر، سهامدار غیرمستقیم جهان فولاد سیرجان (فجهان) و حگهر نیز محسوب میشود.

4. شرکت معدنی و صنعتی گهرزمین (کگهر)

کگهر دارای 2 محصول اصلی گندله و کنسانتره سنگآهن است که نزدیک به 80 درصد از کل درآمد شرکت را تشکیل میدهند. حدود 20 درصد دیگر درآمد ناشی از فروش محصولات متنوعی از جمله کلوخه سنگ آهن، سنگآهن دانهبندیشده، نرمه آهن اسفنجی، نرمه گندله، بلوم و بیلت است.

شایان ذکر است گندله و کنسانتره سنگ آهن به ترتیب بیش از 63 و حدود 17 درصد سبد درآمد کگهر را تشکیل میدهد.

درآمد صادراتی شرکت کمتر از 20 درصد از کل فروش را شامل میشود و مربوط به فروش صدراتی گندله، کنسانتره، بلوم و بیلت است.

درآمد شش ماهه تا شهریور 1404 نسبت به مدت مشابه سال قبل 47 درصد افزایش یافته که از رشد 282 درصدی صادرات و 26 درصدی فروش داخلی ناشی شده است. هر چند نباید از فروش ناچیز گندله در مدت مشابه در سال گذشته غافل بود.

میانگین نرخ فروش محصولات به ازای هر تن محصول:

- گندله: داخلی 7.100، صادراتی 6.900 میلیون تومان (افزایش حدود 40 درصدی)

- کنسانتره: داخلی 5.200، صادراتی 5.450 میلیون تومان (افزایش داخلی 20 درصدی)

- سنگآهن دانهبندیشده: 2.250 میلیون تومان

- کلوخه سنگآهن: 2.075 میلیون تومان

- بلوم و بیلت: 29.223 میلیون تومان

- نرمه آهن اسفنجی: 12.075 میلیون تومان

- نرمه گندله صادراتی (گندله ریزدانه): 5.100 میلیون تومان

بطور کلی این چهار شرکت بورسی سنگ آهنی کشور در نیمسال منتهی به شهریور 1404 با وجود تفاوت در ساختار محصولات، همگی رشد 2 رقمی در درآمد عملیاتی گزارش کردهاند و الگوی کلی صنعت نشان میدهد که:

- محور افزایش نرخهای فروش داخلی و رشد صادراتی کنسانتره و گندله مهمترین عامل بهبود درآمد بوده است.

- کچاد و کگل از منظر تنوع زنجیره ارزش (حضور در فولادسازی) برتری دارند.

- کگهر و کنور در بخش بازار صادراتی و رشد نرخ متوسط فروش پیشروتر بودهاند.

در ادامه این گزارش (بخش سوم)، دادههای مقایسهای در 4 شاخص اصلی مقدار تولید، مقدار فروش، نرخ فروش و مبلغ فروش 2 محصول اصلی این شرکتها یعنی کنسانتره و گندله سنگ آهن برای جمعبندی تحلیلی صنعت ارائه خواهد شد.

بخش سوم - جدول مقایسهای 4 فاکتوری 2 محصول اصلی؛ مقدار تولید، مقدار فروش، نرخ و مبلغ فروش

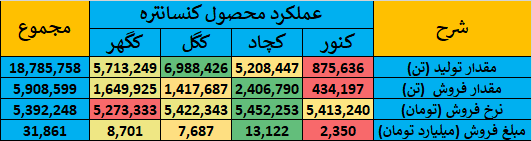

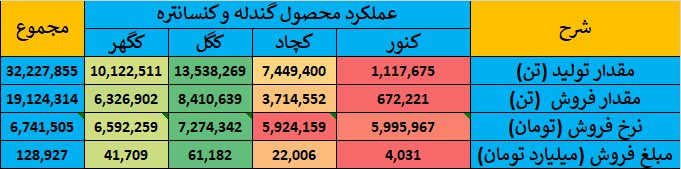

بررسی عملکرد دوره منتهی به شهریور 1404 نشان میدهد مجموع تولید کنسانتره در چهار شرکت کنور، چادرملو، گلگهر و گهرزمین بالغ بر 18.8 میلیون تن بوده است. در این میان، بیشترین حجم تولید به گلگهر با تولید نزدیک به 7 میلیون تن اختصاص داشته و پس از آن گهرزمین با 5.7 میلیون تن و چادرملو با رقم 5.2 میلیون تن در رتبههای بعدی قرار گرفتهاند؛ کنور نیز با تولید 875 هزار تن سهم نسبتاً کوچکتری از تولید کل صنعت را به خود اختصاص داده است.

از حیث مقدار فروش، مجموع فروش داخلی و صادراتی محصول کنسانتره در این چهار شرکت حدود 5.9 میلیون تن برآورد میشود. چادرملو با فروش 2.4 میلیون تن در جایگاه نخست قرار گرفته و پس از آن گهرزمین با 1.6 میلیون تن و گلگهر با 1.4 میلیون تن قرار دارند. فروش کنور نیز برابر با 434 هزار تن بوده است.

در بخش نرخ فروش، میانگین نرخ کنسانتره میان چهار شرکت معادل 5 میلیون و 390 هزار تومان بهازای هر تن بوده است. بالاترین نرخ فروش به چادرملو با 5.452 میلیون تومان و پس از آن گلگهر با 5.422 میلیون تومان تعلق داشته است. کنور نیز نرخ متوسط 5.413 میلیون تومان و گهرزمین نرخ 5.273 میلیون تومان را ثبت کردهاند.

از منظر مبلغ کل فروش، مجموع درآمد حاصل از فروش کنسانتره این چهار شرکت برابر با حدود 31.9 هزار میلیارد تومان بوده است. بیشترین مبلغ فروش متعلق به چادرملو با 13.1 هزار میلیارد تومان و پس از آن گهرزمین با 8.7 هزار میلیارد تومان و گلگهر با 7.7 هزار میلیارد تومان است؛ کنور نیز با 2.3 هزار میلیارد تومان سهم خود را از درآمد گروه ثبت کرده است.

در مجموع، بررسی ارقام نشان میدهد چادرملو هم از نظر تولید و هم از نظر نرخ و ارزش فروش، برترین عملکرد را میان چهار شرکت اصلی این زیرگروه داشته و سهم غالبی در سودآوری محصول کنسانتره در صنعت سنگآهن ایفا کرده است.

جدول زیر تصویری فشرده از عملکرد این 4 شرکت در محصول کنسانتره ارائه میدهد.

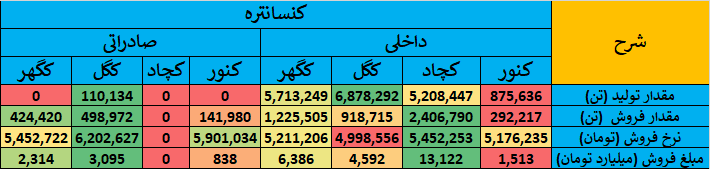

جزئیات کامل مقدار، نرخ و مبلغ فروش هر شرکت به تفکیک فروش داخلی و صادراتی نیز در جدول زیر ارائه شده است.

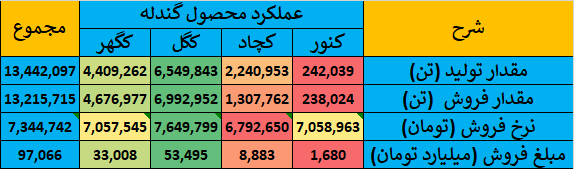

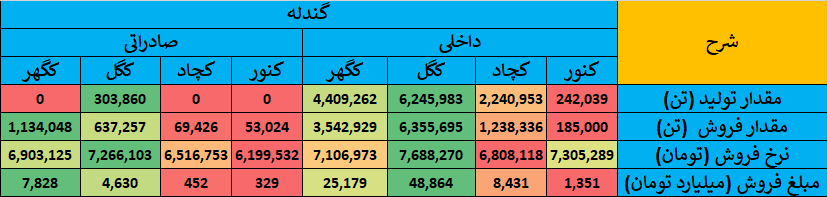

در پایان دوره منتهی به شهریور 1404، مجموع تولید گندله در این چهار شرکت به بالای 13.4 میلیون تن رسیده است. از این میزان، بیشترین تولید متعلق به گلگهر با 6.5 میلیون تن بوده و پس از آن گهرزمین با 4.4 میلیون تن و چادرملو با 2.2 میلیون تن در رتبههای بعدی قرار گرفتهاند. سهم تولید کنور نیز حدود 242 هزار تن برآورد شده است.

از نظر مقدار فروش، در مجموع حدود 13.2 میلیون تن گندله در این چهار شرکت به فروش رسیده است که نشاندهنده سهم بالای فروش از تولید در سطح گروه است. در این بخش نیز گلگهر با فروش نزدیک به 7 میلیون تن، بیشترین سهم بازار را در اختیار دارد و پس از آن به ترتیب گهرزمین با 4.7 میلیون تن و چادرملو با 1.3 میلیون تن قرار دارند. فروش کنور نیز کمی بیش از 238 هزار تن بوده است.

میانگین نرخ فروش گندله در چهار شرکت مورد بررسی، حدود 7.3 میلیون تومان بهازای هر تن برآورد میشود. بیشترین نرخ فروش در میان این شرکتها مربوط به گلگهر با رقم 7.6 میلیون تومان بوده است که نشاندهنده تمایل بازار به محصولات این شرکت با کیفیت بالاتر است. پس از آن، کنور و گهرزمین با نرخهایی نزدیک به 7 میلیون تومان در سطحی مشابه یکدیگر قرار گرفتهاند و چادرملو با 6.7 میلیون تومان پایینترین میانگین نرخ فروش را در بین چهار شرکت داشته است.

در بخش مبلغ کل فروش، مجموع درآمد حاصل از فروش گندله در این چهار شرکت به حدود 97 هزار میلیارد تومان رسیده است. بیشترین سهم از این درآمد مربوط به گلگهر با 53.5 هزار میلیارد تومان است که بهتنهایی بیش از نیمی از کل فروش گندله گروه را پوشش میدهد. گهرزمین با 33 هزار میلیارد تومان و چادرملو با 8.9 هزار میلیارد تومان در رتبههای بعدی قرار دارند، در حالی که کنور با فروش 1.6 هزار میلیارد تومان سهم کوچکی از کل ارزش فروش را ثبت کرده است.

در مجموع، بررسی عملکرد این دوره نشان میدهد تمرکز اصلی تولید و درآمد گندله در اختیار دو شرکت گلگهر و گهرزمین بوده است. تداوم رشد نرخ فروش در این بخش میتواند بهویژه برای گلگهر، اهرم سودآوری قابلتوجهی در نیمه دوم سال ایجاد کند.

جدول زیر تصویری فشرده از عملکرد این 4 شرکت در محصول گندله ارائه میدهد.

جزئیات کامل مقدار، نرخ و مبلغ فروش هر شرکت به تفکیک فروش داخلی و صادراتی نیز در جدول زیر ارائه شده است.

تحلیل و مقایسه فروش محصول کنسانتره و گندله

نتایج تحلیلی حاصل از مقایسه عملکرد دو محصول اصلی (کنسانتره و گندله) در چهار شرکت بورسی گروه استخراج سنگآهن، تصویری روشن از نحوه توزیع ظرفیت تولید، ترکیب محصولات و کانونهای اصلی سودآوری ارائه میدهد. جمعبندی کلیدی این مقایسه به شرح زیر است:

1. نسبت تولید گندله به کنسانتره؛ نشانه پیشرفت در زنجیره ارزش

در مجموع، حجم تولید گندله (13.4 میلیون تن) معادل حدود 71 درصد حجم تولید کنسانتره (18.8 میلیون تن) است. این نسبت نشان میدهد بخش عمدهای از کنسانتره تولیدی در همین چهار شرکت به گندله تبدیل میشود، و عملاً زنجیره ارزش تا مرحله گندلهسازی در درون گروه تکمیل شده است.

گلگهر و گهرزمین بیشترین نقش را در این زنجیره دارند؛ زیرا نهتنها واحدهای فعال گندلهسازی دارند، بلکه در هر دو محصول نیز در میان سه شرکت برتر هستند.

2. جابجایی محور سودآوری از کنسانتره به گندله

با وجود آنکه ارزش کل فروش کنسانتره حدود 31.9 هزار میلیارد تومان بوده، فروش گندله از مرز 97 هزار میلیارد تومان گذشته است؛ یعنی درآمد تقریباً سه برابر بیشتر در محصولی که ارزش افزوده بالاتری دارد.

این اختلاف، نشان میدهد تمرکز زنجیره سنگآهن بر تولید محصول نهاییتر (گندله) عملاً ساختار سودآوری صنعت را تغییر داده است. حاشیه سود ناخالص این شرکتها اکنون بیش از آنکه از فروش کنسانتره تأمین شود، وابسته به ظرفیت گندلهسازی آنهاست.

3. تغییر صدرنشینی میان شرکتها بر حسب محصول

در حوزه کنسانتره، چادرملو از نظر نرخ و مبلغ فروش در رتبه نخست گروه قرار داشت، اما در گندله جایگاه خود را به گلگهر واگذار کرده است.

در واقع، گلگهر با اتکا به مقیاس بزرگتر تولید گندله و توان نرخگذاری بالاتر (7.6 میلیون تومان بهازای هر تن)، حدود 55 درصد از کل فروش گندله گروه را به نام خود ثبت کرده است. در مقابل، چادرملو سهمی بسیار کمتر در بازار گندله دارد و وزن اصلی سودآوری آن همچنان بر فروش کنسانتره و فولاد متمرکز است.

4. رشد میانگین نرخها؛ انتقال به محصولات با ارزش افزوده بیشتر

میانگین نرخ فروش کنسانتره 5.4 میلیون تومان و میانگین نرخ فروش گندله 7.3 میلیون تومان گزارش شده است؛ یعنی فاصلهای حدود 35 درصد افزایش قیمت بین دو سطح از محصول.

این اختلاف بیانگر حرکت طبیعی صنعت به سمت فروش محصول نهاییتر در زنجیره فرآوری سنگآهن است؛ جایی که ارزش افزوده و قدرت چانهزنی قیمتی بالاتر است.

5. تمرکز ساختاری دو شرکت؛ گلگهر و گهرزمین

در هر دو محصول، گلگهر و گهرزمین در جایگاه اول و دوم از نظر حجم تولید و فروش قرار دارند و با سهم مجموعی بیش از هفتاد درصد از کل ارزش فروش گروه در گندله، عملاً رهبران صنعتی محسوب میشوند.

چادرملو در کنسانتره جایگاه قدرتمندتری دارد، اما در گندله سهم کمتری از رشد قیمتی و حجمی بازار برده است. کنور در هر دو بخش نقش حاشیهای دارد و بیشتر از نوسانات نرخ منتفع میشود تا از حجم تولید.

6. جمعبندی نهایی

روند مقایسه دو محصول حاکی از آن است که وزن مالی صنعت از ماده خام (کنسانتره) به سمت محصول فرآوریشدهتر (گندله) در حال انتقال است.

شرکتهایی که ظرفیت گندلهسازی خود را افزایش دادهاند (بهویژه گلگهر و گهرزمین)، از منظر سودآوری و نرخ فروش در موقعیت برتری قرار گرفتهاند. در مقابل، شرکتهایی مانند چادرملو که تمرکز بالاتری بر کنسانتره دارند، در معرض محدودیت رشد قیمتی و حجمی قرار گرفتهاند.

به این ترتیب، ساختار جدید صنعت سنگآهن در نیمه دوم سال 1404 بر پایه توسعه حلقههای پاییندستی و افزایش مشارکت گندله در درآمدها شکل گرفته و پیشبینی میشود این روند، محرک اصلی رشد سودآوری گروه در دوره منتهی به پایان سال باشد.

بخش چهارم - مقایسه عملکرد شرکتها در 2 محصول اصلی و کل فروش

جدول زیر مجموع عملکرد این 4 شرکت در فروش 2 محصول گندله و کنسانتره است.

بنابر جدول فوق، عملکرد چهار شرکت اصلی گروه سنگآهن تا پایان شهریور 1404 نشان میدهد که بخش عمده درآمد آنها همچنان بر پایه دو محصول اصلی یعنی کنسانتره و گندله است. در این بخش، فروش کل این دو محصول برای کنور برابر با 4,031 میلیارد تومان، برای چادرملو (کچاد) 22,006 میلیارد تومان، برای گهرزمین (کگهر) 41,709 میلیارد تومان و نهایتاً برای گلگهر (کگل) 61,182 میلیارد تومان بوده است.

این ارقام نشان میدهد که حدود دو سوم درآمد بخش محصولات اصلی تنها در دو شرکت گلگهر و گهرزمین متمرکز است؛ ساختاری که نشاندهنده تسلط این دو شرکت در زنجیره تولید مواد اولیه فولاد کشور است.

در مقابل، بررسی مجموع فروش کل شرکتها شامل محصولات فرعی، خدمات و سایر درآمدهای عملیاتی تصویر گستردهتری از جایگاه اقتصادی هر شرکت ارائه میدهد. در این بخش، کل درآمد عملیاتی کنور 4,487 میلیارد تومان، چادرملو 42,593 میلیارد تومان، گهرزمین 52,611 میلیارد تومان و گلگهر 61,266 میلیارد تومان گزارش شده است. مقایسه این ارقام با فروش دو محصول اصلی نشان میدهد که سهم محصولات اصلی در کل درآمد عملیاتی چهار شرکت به ترتیب حدود 52 درصد برای چادرملو، 79 درصد برای گهرزمین 90 درصد برای کنور و 99 درصد برای گلگهر بوده است.

این نسبتها بیانگر آن است که:

- در گلگهر تقریباً کل درآمد از دو محصول اصلی حاصل میشود و تنوع درآمدی محدود است،

- در چادرملو سهم درآمدهای جانبی مانند فروش فولاد یا برق قابلملاحظه است،

- در گهرزمین سهم قابل توجهی از درآمد به سایر فعالیتها اختصاص دارد،

- و در کنور تمرکز تقریباً کامل بر تولید کنسانتره و گندله است.

بخش پنجم - سایر شرکتهای فعال در زنجیره استخراج و سرمایهگذاری سنگآهن

در کنار چهار شرکت اصلی بورسی و فرابورسی فعال در گروه استخراج سنگآهن، شرکت بورسی فرآوری معدنی اپال کانی پارس (اپال) نیز بهصورت غیرمستقیم در این حوزه حضور دارد. این شرکت از طریق مالکیت 86.57 درصدی در شرکت اپال فولاد شرق پارسیان، در واقع مالک شرکت صنعتی و معدنی اپال پارسیان سنگان محسوب میشود؛ شرکتی که فعالیت آن در حوزه استخراج و فرآوری سنگآهن متمرکز است.

با این حال، از آنجا که اپال علاوه بر دارایی معدنی یاد شده، سهامدار عمده شرکت پارس فولاد سبزوار (فسبزوار) نیز هست با توجه به ماهیت سرمایهگذاری این شرکت، در این گزارش در فهرست شرکتهای تولیدی فعال در بخش استخراج منظور نشده است.

در ادامه، در میان سایر شرکتهای عملیاتی در این حوزه میتوان به آهن و فولاد غدیر ایرانیان (فغدیر) تحت مالکیت چادرملو و وکغدیر (شرکت بینالمللی توسعه صنایع و معادن غدیر)، صنعتی و معدنی توسعه فراگیر سناباد (با نام پیشین صنعتی و معنی توسعه ملی) با مالکیت گروه توسعه فراگیر فولاد خوزستان و سهامداری فولاد خوزستان، صنایع معدنی فولاد سنگان خراسان متعلق به فولاد مبارکه اصفهان، سنگآهن مرکزی ایران وابسته به صندوق حمایت و بازنشستگی کارکنان فولاد تحت مالکیت وزارت تعاون، کار و رفاه اجتماعی، و ذوب فولاد اردکان متعلق به هلدینگ فولاد یزد و نهایتاً شرکت مادکوش اشاره کرد.

در بخش شرکتهای سرمایهگذاری و هلدینگهای مادرتخصصی نیز شرکت سرمایهگذاری توسعه معادن و فلزات (ومعادن) تحت مالکیت فولاد مبارکه اصفهان، گروه مدیریت سرمایهگذاری امید (وامید) تحت مالکیت بانک سپه، و شرکت بینالمللی توسعه صنایع و معادن غدیر (وکغدیر) وابسته به هلدینگ سرمایهگذاری غدیر (وغدیر) از بازیگران اصلی این صنعت بهشمار میروند.

همچنین شرکت مادر تخصصی توسعه معادن و صنایع معدنی خاورمیانه (میدکو) بهعنوان یک هلدینگ معدنی، مالک فولاد سیرجان ایرانیان (سیسکو)، فولاد بوتیای ایرانیان و فولاد زرند ایرانیان است که هر سه از تولیدکنندگان بزرگ گندله و کنسانتره هستند.