پیش بینی بورس چهارشنبه 26 اردیبهشت / بازار چشم انتظار دولت است

کاهش ارتفاع نماگر اصلی تالار شیشهای در حالی اتفاق افتاد که شاخص هم وزن به عنوان نشاندهنده روند عمومی قیمت شرکتهای کوچک و متوسط، عملکردی خلاف جهت به ثبت رساند. شاخص هموزن با افت 0.06 درصدی (معادل 442 واحد) تا پله 715هزار و 731 واحدی پایین رفت.

در پایان معاملات روز سهشنبه، دماسنج اصلی تالار شیشهای با افزایش 0.19 درصدی، معادل 4171 واحد از ارتفاع این شاخص، در سطح 2,165,000 واحدی قرار گرفت.

کاهش ارتفاع نماگر اصلی تالار شیشهای در حالی اتفاق افتاد که شاخص هم وزن به عنوان نشاندهنده روند عمومی قیمت شرکتهای کوچک و متوسط، عملکردی خلاف جهت به ثبت رساند. شاخص هموزن با افت 0.06 درصدی (معادل 442 واحد) تا پله 715هزار و 731 واحدی پایین رفت.

معاملات بورس تهران در آینه آمار و ارقام

تابلو بورس اوراق بهادار تهران، ارزش معاملات خرد (سهام، حق تقدم) را در روز سه شنبه، دو هزار و 978 میلیارد تومان نشان میداد. گفتنی است تابلو بورس اوراق بهادار تهران، حجم معاملات این روز هفته را نیز 6 میلیارد و 700 میلیون برگه سهم نشان میدهد.

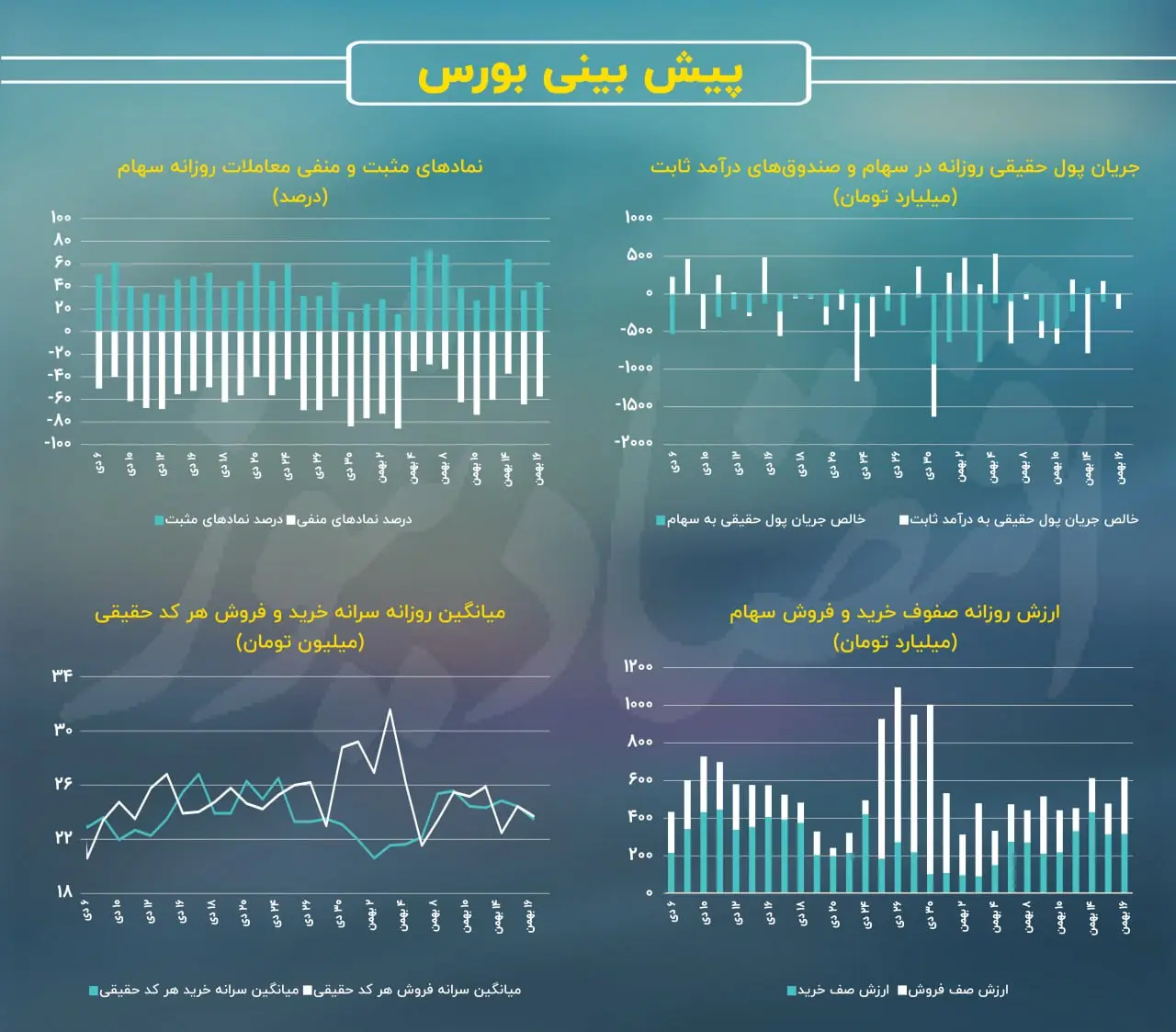

همچنین بررسی آمار مالکیت افراد حقیقی در این روز حکایت از خروج سرمایه آنها از بازار سهام دارد. شاخص ورود و خروج سرمایه حقیقی در پایان معاملات روز سه شنبه بورس، خبر از خروج 132 میلیارد تومانی پول حقیقی از سهام، حق تقدم میدهد.

پیش بینی بورس چهارشنبه

بورس تهران در معاملات سه شنبه، دو روی کاملاً متفاوت داشت. در ساعت ابتدایی معاملات، حجم تقاضا بالا بود به طوری که اکثر نمادهای بورسی رخ سبز به خود گرفتند. با وجود این، هرچه بازار به دقایق پایانی معاملات روز سهشنبه پیش رفت، تعداد نمادهای منفی بیشتر شد.

ارزش معاملات همچنان پایینتر از سطح سه هزار میلیاردتومانی قرار دارد. این در حالی است که انتظار میرفت حجم و ارزش معاملات با مثبت شدن بازار افزایش یابد. خروج پول از سهام و حقتقدمها، ارزش پایین معاملات در کنار ورود پول به صندوقهای درآمد ثابت نشان میدهد سهامداران همچنان اقبالی به خرید سهام ندارند.

کارشناسان معتقدند ابهامات بازار از جمله رویکرد دولت و بانک مرکزی در قبال بازار سهام همچنان به قوت خود باقی است و این موضوع باعث شده بازار همچنان توان بازگشت به روند صعودی خود را نداشته باشد. کارشناسان معتقدند پایداری بازار تنها در صورتی حاصل خواهد شد که ابهامات و مسائلی که به بازار سهام آسیب وارد میکند مرتفع شود.

در راستای پیش بینی بورس در آخرین روز معاملاتی هفته میتوان انتظار داشت فروشندگان مجدداً در جایگاه برتر قرار گیرند و سهامداران برای بهبود شرایط پرتفوی خود چشمانتظار هفته آینده باشند.

روز گذشته پیام الیاس کردی، کارشناس بازارهای مالی، به برشماری عوامل اصلی ریزش بازار پرداخته است. او معتقد است که همانند سالهای گذشته، تا زمانی که این عوامل دچار تغییرات نشوند، بورس کشور نمیتواند بازدهی معقولی را به ارمغان بیاورد.

وی اصلیترین و مهمترین علت عدم تحرک بازار را نرخ بهره خواند و گفت: نرخ بهره موضوع تاثیرگذاری در ریزش 1399 نیز بود که کمتر کسی به آن پرداخت؛ بنابراین مادامی که نرخ بهره به حوالی 10 درصد نزدیک شد، پولهای پارک شده در بانکها روانه بازار شده و رشدهای عجیبی بهوجود آمد؛ اما درست زمانی که نرخ بهره مجددا صعودی شد و به حوالی 19 درصد رسید، شاهد خروج پول قدرتمند از بورس بودیم که نتیجه آن فشار فروش سنگین در تمامیت بازار بود.

کردی افزود: اکنون نیز که انواع و اقسام نرخ بهره صعودی است و به بالای 30 درصد رسیده است، قاعدتا نباید انتظار رشد بازار سرمایه وجود داشته باشد؛ نرخ بهرهای که کمترین تاثیر آن افزایش هزینه تامین مالی و به دنبال آن تولید شرکتها است.

الیاس کردی تاثیرات نرخ دلار را با دو محوریت بررسی کرد و گفت: بررسیها نشان میدهد که قیمت دلار از اواسط سال 1401 تا 13 اردیبهشت 1402 در کانال صعودی قرار گرفت و با 2 برابر شدن قیمت دلار، پولهای قدرتمندی وارد بازار شده و طبیعتا به دنبال ورود چنین پولهایی، شاخصهای بورسی نیز رشد میکنند؛ اما نکته جالب ماجرا این جاست که با توقف رشد دلار، آن پولها نیز تزریق پول به بازار نداشته و خروج زدند. البته که عدم تقارن اطلاعاتی و موضوع نرخ خوراک نیز عامل تاثیرگذاری در این ریزش بود.

الیاس کردی ادامه داد: اختلاف بین دلار آزاد و نیما نیز صادرات صنایع را مختل کرده است؛ چراکه بزرگترین صنایع بورسی نیز صادرات محور بوده و مختل شدن فروش آنها قاعدتا بر کلیت بازار اثرگذار است! از طرفی تلاش سیاستگذار برای کاهش این فاصله هم ناکافی است و هم جهتگیری مشخصی ندارد، به طوری که فرض میشد افزایش 100 تومانی دلار نیما را هر روز شاهد باشیم اما آنهم توسط سیاستگذار دریغ شد.

تصمیمات شبانه و ایجاد بی اعتمادی

این کارشناس بازار سرمایه تصمیمات خلق الساعه که دو بار متوالی، بورس را تحت تاثیر قرار داده را مورد واکاوی قرار داد و خاطرنشان کرد: هر سیاست و تصمیمی که در قالبهای مختلف به بازار سرمایه تحمیل میشود، سبب شوک منفی خواهد شد؛ آن هم 2 مرتبه؛ مورد اول اثرات آن تصمیم بر صنعت است. به عنوان مثال نرخ خوراک پتروشیمی صنعت مذکور را تضعیف میکند و شاید تاثیری بر سایر صنایع نداشته باشد؛ اما بی اعتمادی که از این مصوبات وقت و بی وقت ایجاد میشود، سبب فراری دادن سرمایهها میشود.

وی با طرح این سوال که کدام سرمایه گذاری را میشناسید که تمایل به سرمایه گذاری در بازار بی ثبات داشته باشد، گفت: همین زنجیره عوامل ارزش معاملات را تا این حد به پایین رانده است.

الیاس کردی در آخر به معرفی راه حلهایی پرداخت که میتواند آینده بازار را تضمین کند: به عقیده اکثر کارشناس، بازار سرمایه در کفترین حالت خود قرار دارد؛ به طوری که ارزش دلاری آن به آبان 1398 برمیگردد. در این شرایط که به نظر میرسد بازار میل به سقوط ندارد (شاید اصلاحی در کار باشد) باید زیرساختها را تقویت کرد. برای فساد زدایی و جلوگیری کردن از پروژه شدن نمادهای کوچک، حذف دامنه نوسان بهترین اقدامی است که میتواند در دستور کار سازمان قرار گیرد.

وی افزود: اقدامی که هم بازار را کامل نقدشونده خواهد کرد و تمام شرکتها به ارزش واقعی خود خواهند رسید، چه آن شرکتهایی که الآن بسیار بالاتر از ارزش ذاتی خود معامله میشوند و چه آن دست از شرکتهایی که فرسنگها با ارزش ذاتی خود فاصله دارند.

به گفته الیاس کردی، سازمان بورس در مقطع فعلی باید ابزارهای غیرمستقیم خود را کامل کند و حتی مجوز مشاورههای مالی و سبدگردانی را تسهیل کند. برآیند این اقدامات میتواند آینده بازار سرمایه را در مسیری شفاف و پیشبینی پذیر قرار دهد. در غیر این صورت امید به رشد بازار و کسب بازدهیهای معقول از بورس خطاست.