حال و روز مالیات در لایحه بودجه 1403

لایحه بودجه 1403 با رقم 2462 همت در 14 آذرماه به مجلس شورای اسلامی داده شد. این لایحه گام مثبتی برای کاهش وابستگی به درآمدهای نفتی و رشد درآمدهای پایدار است.

به گزارش مشرق، درآمدهای نفتی با 582 همت نسبت به قانون بودجه 1402، 3.5 درصد کاهش نشان میدهد. از طرف دیگر درآمدهای مالیاتی که بخش عمدهای از درآمدهای پایدار را نشان میدهد با رشد 49.8 درصدی همراه بوده است. پس از تائید کلیات لایحه بودجه توسط کمیسیون تلفیق بودجه، گزارش کمیسیون در صحن علنی قرائت و برای تائید یا رد کلیات توسط نمایندگان به داوری گذاشته شد. پس از داوری کلیات، نمایندگان آن را رد و دولت را موظف به تغییر در این لایحه کردند. دلایل نمایندگان برای رد کلیات لایحه، کسری بودجه زیاد، بار مالیاتی بالا و عدم پیشبینی منابع برای یکسانسازی حقوق بازنشستگان اعلام شد.

پس از اصلاح لایحه دولت، نمایندگان بار دیگر به دلیل رشد درآمدهای مالیاتی نسبت به آن مخالف بودند اما به دلیل موافقت اکثریت آنها با کلیات لایحه، مورد پذیرش قرار گرفت. حال در این نوشتار به دنبال آن هستیم که ببینیم آیا واقعاً رشد درآمدهای مالیاتی، معقول و مبتنی بر واقعیت است و آیا این رشد بر مودیان بار مالیاتی بالایی خواهد آورد یاخیر؟

رشد واقعی درآمدهای مالیاتی

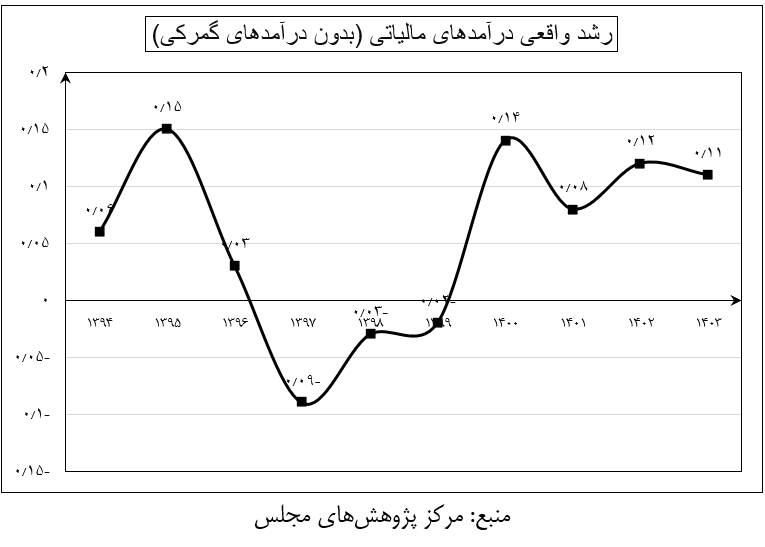

از آنجایی که درآمدهای مالیاتی رشد اسمی 49.8 درصدی داشته اند نمیتوان بدون در نظر گرفتن تورم در این رشد به تحلیل رشد مبتنی بر واقعیت منابع مالیاتی پرداخت. از این رو در نمودار زیر رشد حقیقی درآمدهای مالیاتی (بدون گمرک) در بازه 1403-1394 مشخص شده است.

همانگونه که مشاهده میشود رشد درآمدهای مالیاتی بر اساس قیمت ثابت، در سال 1403 روند مشابهی با سالهای بعد از 1399 داشته و رشد قابل توجهی اتفاق نیفتاده و حتی نسبت به سال 1402 کاهش نشان میدهد. این مساله لازم است مورد توجه قرار گیرد که بهدلیل تورم و افزایش قیمتها، بسیاری از پایههای مالیاتی (مانند مالیات بر ارزش افزوده و مالیات بر اشخاص حقوقی) بهصورت طبیعی و بدون نیاز به هیچگونه تغییری در روندهای مالیاتی افزایش مییابد و در این موارد، اشخاص حقیقی و حقوقی تفاوتی با روند طی شده در سالهای گذشته احساس نمیکنند.

همانگونه که در نمودار پیداست، در سال 1400، رشد درآمدهای مالیاتی به اندازه 14 درصد نسبت به سال پیش از خود رشد داشته که نسبت به لایحه امسال 3 درصد بیشتر بوده است. بنابراین سخنانی که رشد درآمدهای مالیاتی را در لایحه امسال بیسابقه میدانند، وجهه علمی و کارشناسی ندارد.

شرایط اثرگذاری بر مالیات

علاوهبر تورم، سایر شرایط دیگر بر منابع وصول مالیات اثر گذار است. عواملی مانند رشد اقتصادی و رونق کسبوکار، کاهش فرار مالیاتی و شناسایی مودیان جدید، وصول مالیات معوق سالهای گذشته، تسریع در وصول مالیات و تغییرات قوانین مالیاتی (مانند افزایش نرخ مالیات بر ارزش افزوده) از دیگر عواملی هستند که میتوانند رشد حقیقی درآمدهای مالیاتی در سال 1403 را توجیه کنند.

بنابراین میتوان گفت مقدار پیشبینی شده برای درآمدهای مالیاتی در سال 1403 کمبرآوردی نداشته و در صورتی که قصد دولت کاهش فرار مالیاتی و افزایش بیشتر تعداد مؤدیان باشد، میتواند افزایش نیز پیدا کند. بررسی رشد درآمدهای مالیاتی در سالهای اخیر نیز بیانگر قابل تحقق بودن رشد 49.8 درصدی درآمدهای مالیاتی است.

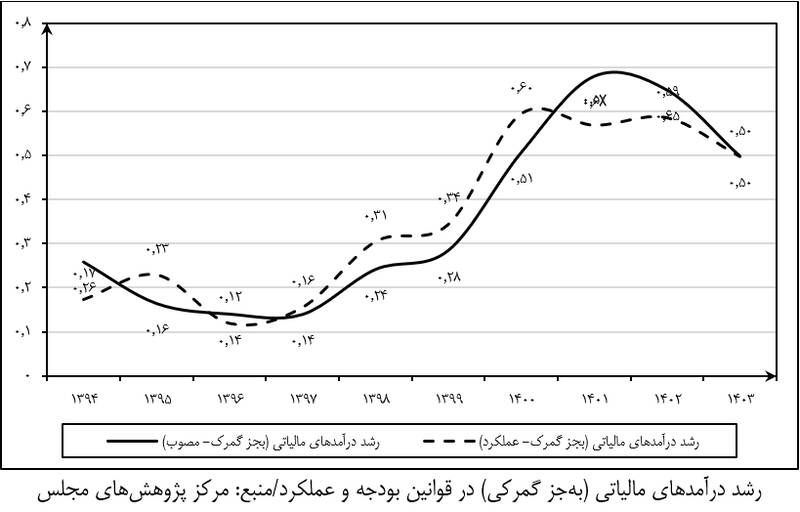

همانطور که در نمودار زیر مشاهده میشود، درآمدهای مالیاتی در سالهای 1400 تاکنون، هر ساله رشدی بیشاز 50 درصد را (چه در مقادیر مصوب و چه در عملکرد) تجربه کرده است. این رشد بهدلیل افزایش نرخ مالیات در قوانین کشور نیست؛ هر چند در این سالها شاهد کاهش نرخ مالیات بر واحدهای تولیدی در قوانین بودجه سنواتی بودهایم.

بنابراین میتوان گفت بخش عمده افزایش درآمدهای مالیاتی ناظر به تورم و سپس، رشد کسبوکارها به دلیل رشد اقتصادی، کاهش فرار مالیاتی و افزایش تعداد مودیان است که به عادلانهتر شدن نظام مالیاتی نیز منجر میشود. حال اگر رشد درآمدهای مالیاتی را نسبت به پیشبینی عملکرد سال 1402 بسنجیم بار دیگر پی میبریم که این میزان رشد با واقعیت سازگار است.

اعداد چه میگویند؟

همانگونه که در جدول بالا مشخص است تغییرات لایحه بودجه نسبت به برآورد عملکرد آن در سال 1402 با رشد 54.1 درصدی همراه خواهد بود که عمده آن را مالیات بر کالا و خدمات با 72.1 درصد و مالیات بر اشخاص حقوقی با 54 درصد تشکیل میدهد.

رشد مالیات بر کالا و خدمات به دلیل افزایش یک درصدی نرخ مالیات بر ارزش افزوده بوده و رشد مالیات اشخاص حقوقی علاوهبر عامل تورم، برطرف شدن ابهام موجود در خصوص معافیت واحدهای صنعتی و معدنی مناطق کمتر توسعه یافته است که در بند (ب) ماده (159) قانون برنامه پنجم توسعه وضع شده بود. در این ماده واحدهای صنعتی و معدنی مناطق کمتر توسعه یافته از پرداخت مالیات معاف بودند که در ماده (27) برنامه هفتم پیشرفت این معافیت حذف شده است.

رشد مالیات بر ثروت و مالیات بر درآمد مشاغل نسبت به قانون بودجه 1402 نیز نزدیک به 33 درصد در نظر گرفته شده که با توجه به شرایط تورمی کشور دور از انتظار نیست. بنابراین میتوان گفت عمده ارقام درآمدهای مالیاتی متناسب با تورم و رشد اقتصادی افزایش یافته و دارای بیشبرآوردی نیست.

همچنین افزایش قابل توجه مالیات بر اشخاص حقوقی و مالیات بر کالا و خدمات بهدلیل احکام مرتبط هست که در قانون برنامه هفتم و یا لایحه بودجه 1403 قرار دارند. با این توضیحات، پیشبینی میشود در سال 1403 حدود 100 درصد درآمدهای پیشبینی شده مالیاتی محقق شود.

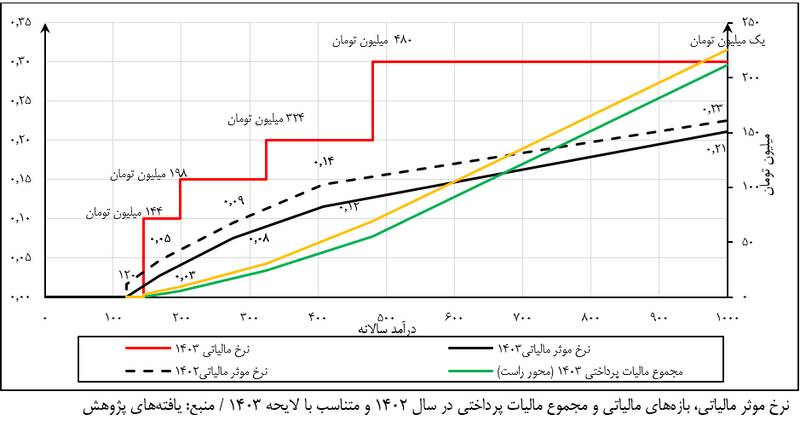

حال با توجه به پاسخ به پرسش رشد درآمدهای مالیاتی مبتنی بر واقعیت در لایحه بودجه 1403، به این نکته باید اشاره کرد که این لایحه علاوهبر اینکه بار مالیاتی جدیدی بر مودیان اضافه نمیکند، بلکه در صورت افزایش 20 درصدی حقوق و دستمزد، نرخ موثر مالیاتی با سال پیش از خود تفاوت زیادی نمیکند. نرخ موثر مالیاتی که از نسبت مالیات پرداختی به کل درآمد افراد بهدست میآید، شاخص مناسبی از مقایسه بار مالیاتی لایحه امسال با سال پیش از خود است.

در نمودار زیر بدون فرض رشد درآمدها، نرخ موثر مالیاتی ترسیم شده است. همانگونه در این نمودار مشخص شده، نرخ موثر مالیاتی به دلیل افزایش سطح معافیت مالیاتی کاهش یافته است اما این فرض با وقعیت فاصله دارد.

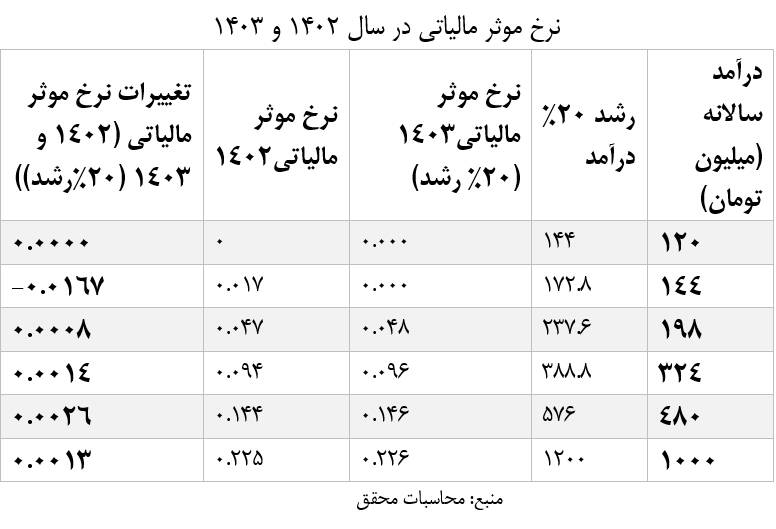

در صورتی که رشد حقوق و دستمزد متناسب با لایحه بودجه 20 درصد در نظر گرفته شود، نرخ موثر مالیاتی با شرایط سال 1402 تفاوت چندانی ندارد. این موضوع در جدول زیر مشخص شده است.

همان گونه که اشاره شد، نه تنها تغییراتی در نرخ موثر مالیاتی در دو سال 1402 و 1403 ایجاد نشده، بلکه در سطح درآمدی 172.8 میلیون تومان در سال نرخ موثر مالیاتی کاهشی نیز بوده است؛ بنابراین با توجه به رشد حقوق و دستمزد متناسب با لایحه بودجه، نرخ موثر مالیاتی تغییر چندانی ندارد و در بازهای کاهش نیز مییابد.

در این نوشتار به این موضوع پرداخته شد که درآمدهای مالیاتی که در لایحه بودجه 1403 نوشته شده، قابلیت تحقق کامل دارد؛ البته این تحقق به فعالیتهای سازمان امور مالیاتی و دستگاههای مربوطه برای مقابله با فرار مالیاتی بستگی دارد؛ از طرف دیگر اثبات شد که بار مالیاتی در لایحه جدید بودجه با شرایط قانون بودجه 1402 تفاوتی نمیکند و مجموع مالیات پرداختی توسط مودیان در سال جدید با فرض رشد 20 درصد حقوق و دستمزد که در لایحه 1403 به آن اشاره شده، با سال 1402 تفاوتی ندارد.

*محسن شوریده _ کارشناس اقتصادی