ملاقات تاریخی بورس و مسکن

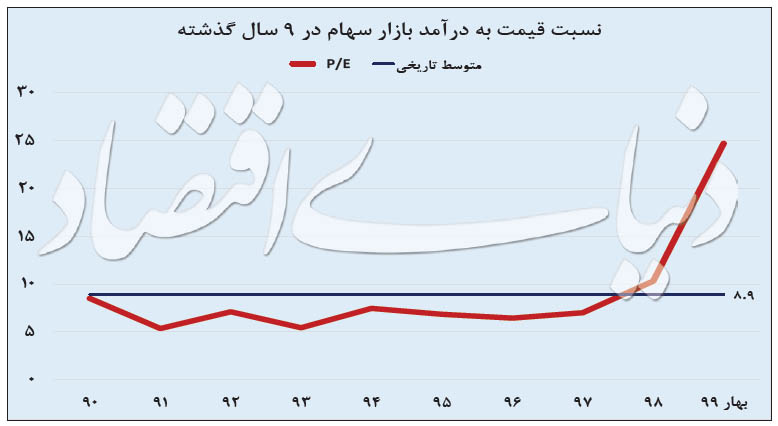

یکی از معیارهای پرطرفدار تحلیل در بورس تهران، نسبت قیمت به درآمد یا همان P/ E است که نشان میدهد برای هر ریال سرمایهگذاری، سهم مزبور چه میزان سود میسازد. بهعنوان مثال نسبت 10 بیان میکند برای کسب یک ریال سود لازم است 10 ریال سرمایهگذاری انجام شود. نگاهی به دادههای تاریخی موجود نشان میدهد این نسبت بهطور معمول در بورس تهران در محدوده 6 تا 8 واحد بوده است.

همزمان با افزایش احتمال رسیدن قیمت خانه به نرخ اجاره آن به حدود 27 مرتبه در پایان بهار 99، نسبت قیمت به درآمد در بازار سهام نیز از 24 واحد فراتر رفت. به این ترتیب برای اولین بار در تاریخ این مولفه ارزشگذاری در دو بازار مسکن و سهام به یکدیگر نزدیک شد. این مهم در حالی رقم خورد که درست یک ماه پیش عرضه اولیه یکی از شرکتها در بورس تهران بهدلیل اعتراض کارشناسان بازار به ارزشگذاری بر مبنای P/ E معادل 30 واحد به تعویق افتاد.

درست یک ماه پیش زمانی که قرار بود یکی از شرکتهای رسته محصولات غذایی بورسی شود، کارشناسان و فعالان بازار سهام به قیمت ارزشگذاریشده این سهم اعتراض کردند. اعتراضاتی که در نهایت به لغو این عرضه انجامید. در آن زمان نسبت قیمت به درآمد این سهم تازهوارد به 30 مرتبه میرسید.

در آن زمان تحلیلی که برخی به آن اشاره میکردند نزدیک شدن P/ E بازار سهام به همین محدوده بود. حال پس از گذشت یک ماه آمارها حکایت از رسیدن نسبت قیمت به درآمد بورس تهران به محدوده 24 واحدی دارد. این در حالی است که نسبت قیمت به اجاره در بازار مسکن نیز 27 مرتبه برآورد میشود. به این ترتیب برای اولین بار در تاریخ شاهد نزدیک شدن مولفه اصلی ارزشگذاری در دو بازار سهام و مسکن هستیم.

جا ماندن سودآوری از رشد قیمت؟

یکی از معیارهای پرطرفدار تحلیل در بورس تهران، نسبت قیمت به درآمد یا همان P/ E است که نشان میدهد برای هر ریال سرمایهگذاری، سهم مزبور چه میزان سود میسازد. بهعنوان مثال نسبت 10 بیان میکند برای کسب یک ریال سود لازم است 10 ریال سرمایهگذاری انجام شود. نگاهی به دادههای تاریخی موجود نشان میدهد این نسبت بهطور معمول در بورس تهران در محدوده 6 تا 8 واحد بوده است.

در این میان سال 92 بهعنوان سال اوج گرفتن این نسبت شناخته میشد. سالی که به موجب تحولات سیاسی همچون برجام شاهد رشد دستهجمعی شرکتهای کوچک و بزرگ در بورس تهران بودیم. به این ترتیب در برههای از سال 92 نسبت قیمت به درآمد به 5/ 8 مرتبه نیز رسید. شاید تا دو سال گذشته کسی تصور نمیکرد این رکورد شکسته شود، اما در سال 98نسبت قیمت به درآمد P/ E بازار از 10 مرتبه نیز فراتر رفت. در آن سال عمدتا سهام کوچک بازار بودند که روند صعودی را تجربه کردند، اما بزرگان بازار از این رالی جا ماندند. در همان بازه زمانی تحلیلگران بورس با نگاهی به ارزش معاملات سهام بهعنوان ابرمتغیر جهتدهنده به روند قیمتها در بورس، به احتمال تغییر معنادار این نسبت در آیندهای نزدیک اشاره کرده بودند.

جایی که ارزش ریالی دادوستدها از محدوده 100 میلیارد تومان به بالای 2500 میلیارد تومان رسیده بود و همزمان با توجه به ناتوانی سودسازی شرکتها با چنین سرعتی انتظار برای رشد تدریجی P/ E وجود داشت. با آغاز سال 99، اما ارزش معاملات خرد سهام جهشی غیرقابل انتظار را تجربه کرد و حتی در برهههایی به 25هزار میلیارد تومان نیز رسید. شرایطی که سبب شد نسبت قیمت به درآمد دیگر به یک رشد تدریجی بسنده نکند.

از این رو در پایان معاملات بهار 99، نسبت قیمت به درآمد بازار سهام به بلندای محدوده 7/ 24 مرتبه پرواز کرد و 30 گروه بورسی نیز P/ E بالاتر از کل بازار دارند. در این میان نسبت P/ R (قیمت به اجاره) در بازار مسکن نیز طبق آخرین تخمینها حدود 26 تا 27 واحد برآورد میشود تا برای اولین بار شاهد نزدیک شدن نسبت ارزشگذاری این دو بازار به یکدیگر باشیم.

نگاهی به آخرین P/ E صنایع

با پایان یافتن بهار 99، نسبت قیمت به درآمد بورس تهران به 7/ 24 مرتبه رسید. این مهم در حالی رقم خورد که گروههای بزرگ بازار با P/ E گذشتهنگر در محدوده 16 تا 27 واحد قرار دارند و در مقابل گروههای کوچکتر بازار که نتوانستهاند متناسب با رشد قیمت، سود خود را افزایش دهند از نسبت قیمت به درآمد به مراتب بالاتری برخوردارند. در این میان کمترین نسبت مذکور به میزان 16 مرتبه در اختیار گروه فرآوردههای نفتی قرار دارد.

سهام زیرمجموعه این گروه در سال جاری علاوه بر رشد قیمت (افزایش 171 درصدی میانگین قیمت سهام زیرمجموعه گروه فرآوردههای نفتی در بهار 99)، به سبب تسعیر نرخ ارز با رشد سود نیز همراه شدند. رتبه بعدی کمترین نسبت P/ E، اما به بانکیها اختصاص پیدا کرد. سهام بانکی بورس تهران که سه ماه ابتدای سال 99 را با رشد 8/ 206 درصدی به پایان رساندند، چرخش محسوسی نیز در سود رقم زدند. به این ترتیب بانکهایی که در سالهای گذشته به سبب زیانهای هنگفت (حداقل نصف سرمایه) مشمول ماده 141 قانون تجارت بودند در سال جاری سودآور شده و کام سهامداران خود را شیرین کردند.

به این ترتیب در پایان خرداد 99، P/ E گروه بانکها و موسسات اعتباری کمی بیشتر از 16 واحد شد. پتروشیمیها و فلزیها دو گروه دیگر بورس تهران بودند که نسبت قیمت به درآمدی در حدود 20 مرتبه را ثبت کردند. در آنسو، اما تک سهم گروه محصولات چرمی عدد عجیب 22 هزار و 152 واحدی را برای نسبت قیمت به درآمد ثبت کرد. «وملی» در اغلب روزهای معاملاتی یک سال گذشته در سقف قیمت دادوستد شده است.

این در حالی است که سود شرکت تغییر چندانی را تجربه نکرده است. سهامداران خودرویی نیز شاهد شرایط مشابهی در یکسال گذشته بودند. جایی که در اکثر روزهای کاری، شرکتهای خودروساز با صفهای طولانی خرید همراه بودند، اما همچنان از زیان خارج نشدهاند. بهعنوان نمونه دو لیدر این گروه یعنی سایپا و ایرانخودرو در آخرین گزارشهای ارسالی روی سامانه کدال به ترتیب خبر از زیان 145 و 377 ریالی دادهاند، اما سهام این دو خودروساز به ترتیب با رشد 82 و 147 درصدی در سه ماه ابتدایی سال 99 همراه شده است.

منبع: دنیای اقتصاد