تورم تحمیلی با ادامه فعالیت یک بانک خصوصی

به گزارش خبرگزاری اقتصادایران، بانک مرکزی در اوایل نیمه دوم سال 1400 با استناد به مصوبه شورای پول و اعتبار، 60.3 درصد از سهام بانک آینده را که متعلق به یک فرد از سهامداران این بانک بود مازاد تشخیص داد بر این اساس به موجب ماده 5 قانون اجرای سیاستهای کلی اصل 44 قانون اساسی حق رأی این سهام را به وزارت اقتصاد تفویض کرد.

درواقع بررسی این موضوع نشان میدهد به ظاهر و روی کاغذ قانون رعایت شده و هیچ کسی بیش از 10 درصد سهامدار بانک آینده نیست اما ظاهراً برخی از سهامداران که به این موضوع گلایه مند بودند از بانک مرکزی شکایت کرده و به دیوان عدالت اداری اعتراض کردند. که یک بار در دی ماه 1400 از دیوان رأی توقف گرفتند و یک بار هم در شهریور 1401 رأی به نفع سهامداران و نقض حکم شورای پول و اعتبار صادر شد. اما مجدداً در مهر ماه همان سال شعبه تجدیدنظر دیوان مصوبه شورای پول و اعتبار را تأیید و اعتراض سهامداران را رد کرد.

مجدداً سهامداران در خرداد ماه 1402 در دیوان اعتراض کردند و از دیوان دستور توقف در اجرای حکم گرفتند اما باز هم در دوم مرداد ماه شعبه تجدیدنظر به نفع بانک مرکزی و در رد اعتراض سهامداران رأی داد.

بالاخره پس از حدود 21 ماه به نظر میرسد این موضوع به نتیجه رسیده و امکان اجرای ماده 5 قانون اجرای سیاستهای کلی اصل 44 قانون اساسی فراهم شده است.

طبق این حکم قانونی، وزارت اقتصاد مالک بانک آینده نیست بلکه به ازای 60 درصد از سهام این بانک، حق رأی در مجمع عمومی بانک را خواهد داشت و به پشتوانه این مجوز فقط میتواند هیأت مدیره بانک آینده را تعیین کند و این حق رأی به منزله دولتی شدن بانک آینده نیست.

باتوجه به این حکم، در گام اول باید بررسی کنیم که وزارت اقتصاد حق رأی چه بانکی را دریافت کرده است و این بانک چه وضعیتی دارد. بانکی که در حدود یک دهه به چالشی بزرگ برای نظام بانکی و کشور تبدیل شد و به دلیل ابعاد مختلف و عمیق کم نظیر آن، تصمیم گیر را در اتخاذ تصمیم با وسواس زیادی مواجه کرده است.

بانک آینده چگونه تشکیل شد؟

هسته اولیه بانک آینده را بانک تات تشکیل میداد. بانک تات با ادغام مؤسسات صالحین و آتی در سال 91 مجوز تأسیس دریافت کرد و به فعالیت خود ادامه داد اما مجوز نهایی فعالیت بانک آینده در 26 اسفند ماه سال 93 صادر شد.

شکلگیری فعالیت بانک آینده دقیقاً در همزمان شد با دوران افزایش نرخهای سود سپرده و رقابتهای عجیب و غریب بانکها برای دریافت سپرده بیشتر با نرخ سود بالاتر. بانک آینده در سال 92، 93 و سالهای بعد از آن همواره بالاترین نرخ سود سپرده را به سپردهگذاران خود پرداخت میکرد. در سال 93 نرخ سود سپرده این بانک به 27.5 درصد هم رسیده بود.

این سیاستها برای جذب سپرده، در کنار سیاست اعطای بخش عمده منابع بانک به شرکتهای مرتبط با سهامدار یا سهامداران بانک آینده وضعیت بانک آینده را به سمت ریسکها بالاتر برد. در حوزه سپردهگیری بانک آینده در سالهای 92 تا 98 با ابزار نرخ سود سپرده بالا و بسیار بالاتر از نرخ تورم و نرخ مصوب شورای پول و اعتبار و بسیار فراتر از متوسط نرخ سود در شبکه بانکی علاوه بر بروز بی نظمی در بازار پول، باعث شد بسیاری از سپردههای مردم و سایر بانکها به سمت این بانک برود. با توجه به اینکه بانک آینده نرخهای بسیار بالایی برای سپردههای خود تعیین کرده و سود بالایی پرداخت میکرد درآمد عملیاتی این بانک با زیانهای بسیار بالا مواجه شد به طوری که این بانک از سپردههای جدید اقدام به پرداخت سود سپردههای قدیمی میکرد.

آینده، بانکی برای سهامداران و اشخاص مرتبط

براساس گزارش بانک مرکزی کل پرداختهای بانک آینده به شرکتهای زیرمجموعه خود معادل 123 هزار و 275 میلیارد تومان بوده اما براساس صورت مالی سال 1401 بانک آینده مانده تسهیلات اعطایی به شرکتهای زیرمجموعه و اشخاص مرتبط معادل 127 هزار و 824 میلیارد تومان است.

از طرف دیگر، طبق صورت مالی این بانک، کل مانده تسهیلات اعطایی بانک آینده تا پایان سال 1401 در مجموع 174 هزار و 437 میلیارد تومان بوده است. بنابراین 73.8 درصد از کل تسهیلات اعطایی خود را به شرکتهای زیرمجموعه و اشخاص مرتبط با خود پرداخت کرده است.

براساس دستورالعمل بانک مرکزی حد مجاز فردی تسهیلات و تعهدات اشخاص مرتبط به یک بانک فقط 3 درصد از کل سرمایه نظارتی است. سرمایه نظارتی بانک آینده 2,170 میلیارد تومان و بنابراین بانک آینده به یک شخص حقیقی یا حقوقی مرتبط به خود فقط میتواند 65 میلیارد تومان تسهیلات پرداخت کند اما همانطور این بانک به یک شخص حقیقی مرتبط مانند شرکت توسعه بینالملل ایران مال 73 هزار و 801 میلیارد تومان تسهیلات پرداخت کرده است.

اطلاعات جدول بالا از صورتهای مالی سال 1401 بانک آینده استخراج شد است. طبق این جدول، بانک آینده 127 هزار و 824 میلیارد تومان به شرکتهای زیرمجموعه و مرتبط خود تسهیلات پرداخت کرده است در حالی که طبق دستورالعمل بانک مرکزی مصوب شورای پول و اعتبار با توجه به سرمایه نظارتی 2170 میلیارد تومانی خود فقط اجازه پرداخت 868 میلیارد تومان تسهیلات (معادل 40 درصد سرمایه نظارتی) به همه این شرکتها داشته است.

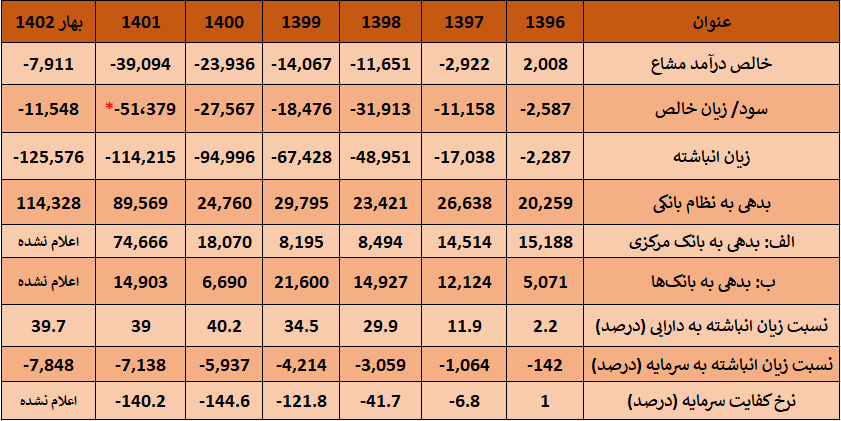

افزایش مستمر شکاف درآمد و هزینه در 5 سال اخیر

همانطور که گفته شد جذب سپرده با بالاترین نرخ در شبکه بانکی و تخصیص منابع به پروژهها تجاری بیبازده مانند ایران مال و پروژه فرمانیه و همچنین اعطای تسهیلات به شرکتهای مرتبط با سهامدار اصلی، موجب شکل گیری ناترازی در درآمد حاصل از تسهیلات اعطایی (و سرمایهگذاری) و پرداخت سود علیالحساب سپردهها در بانک آینده بوده است.

طبق آمار صورتهای مالی این بانک، میزان درآمد از محل تسهیلات در سال 97 بالغ بر 21 هزار و 768 میلیارد تومان بوده و در مقابل 24 هزار و 691 میلیارد تومان سود سپرد پرداخت کرده است. در سال 98 میزان درآمد تسهیلات اعطایی تقریباً در همان سطح باقی مانده و 21 هزار و 728 میلیارد تومان به دست آمده است اما سود علیالحساب پرداختی به سپردهگذاران به 33 هزار و 379 میلیارد تومان افزایش یافته است.

این روند در سالهای 99 تا 1401 تشدید میشود به طوری که فاصله درآمد تسهیلات (اعم از درآمد تسهیلات اعطایی، درآمد جریمه دیرکرد وامها و درآمد سرمایه گذاری ها و سپردهگذاریها) و سود علی الحساب پرداختی به سپرده گذاران به ترتیب به منفی 14 هزار و 67 میلیارد تومان، منفی 23 هزار و 936 میلیارد تومان و منفی 39 هزار و 94 میلیارد تومان افزایش مییابد.

تورمزایی بانک آینده با رشد شدید استقراض از بانک مرکزی

میزان اصل و سود بدهی بانک آینده به بانک مرکزی و کل شبکه بانکی سیر صعودی داشته است. براساس آمارها، در پایان سال 1400 میزان بدهی بانک آینده به کل شبکه بانکی 24 هزار میلیارد تومان و سهم بانک مرکزی از این رقم 18 هزار میلیارد تومان بوده است. در پایان آذر ماه سال 1401 میزان کل بدهی بانک آینده به شبکه بانکی با 261 درصد افزایش از به 89 هزار و 569 میلیارد تومان رسیده که این رقم، 74 هزار و 666 میلیارد تومان طلب بانک مرکزی و 14 هزار و 903 میلیارد تومان هم مطالبات بانکهاست.

این میزان بدهی بانک آینده به بانک مرکزی از بدهی 19 بانک کشور به بانک مرکزی بیشتر است. متأسفانه بدهی بانک آینده به بانک مرکزی و کل نظام بانکی در بهار سال 1402 هم به سیر صعودی خود ادامه داده بهطوری که براساس گزارش اولیه، بدهی این بانک به کل نظام بانکی (بانک مرکزی و بانکها) به 114 هزار و 328 میلیارد تومان افزایش یافته است.

این روند نشان میدهد بسیاری از تلاشهای سازمان برنامه و بودجه، وزارت اقتصاد و بانک مرکزی برای کنترل تورم با رفتارهای بانک آینده و چند بانک و مؤسسه اعتباری دیگر، تا حد زیادی خنثی میشود.

استقراض یک بانک به بانک مرکزی اگر به صورت موقت و کوتاهمدت باشد، تأثیر خاصی در بروز تورم ندارد اما اگر استقراض از بانک مرکزی روندی صعودی داشته باشد و در کوتاه مدت تسویه نشود، باعث ایجاد تورم در اقتصاد خواهد شد.

با این تعریف، رفتار بانک آینده و ادامه حیات این بانک که منوط به استمرار استقراض از بانک مرکزی است.

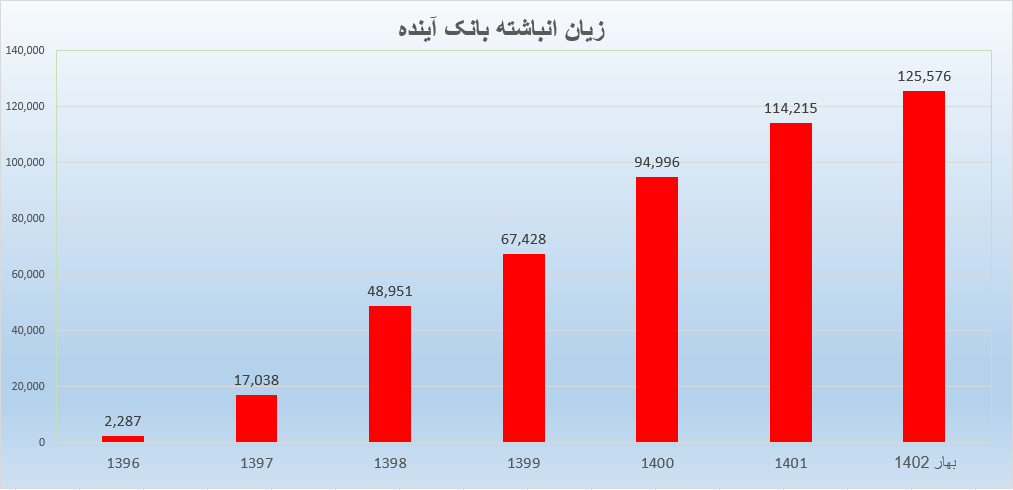

زیان بانک 78 برابر سرمایه شد

در پایان سال 1400 زیان انباشته بانک آینده به بیش از 94 هزار میلیارد تومان و در پایان سال 1401 به رقم 114 هزار و 215 میلیارد تومان رسیده است. روند ثبت زیان در سه ماهه اول سال 1402 هم ادامه یافته است بهطوری که در بهار امسال 11 هزار و 548 میلیارد تومان زیان ثبت شده است. در مجموع زیان انباشته بانک آینده در پایان بهار سال 1402 به 125 هزار و 764 میلیارد تومان افزایش یافته است.

این میزان زیان در شرایطی به وجود آمده که سرمایه ثبت شده بانک آینده فقط 1600 میلیارد تومان. براساس قانون تجارت اگر سرمایه یک شرکت به سطح 50 درصد سرمایه ثبت شده برسد، باید مجمع عمومی فوقالعاده تشکیل و برای افزایش سرمایه یا انحلال شرکت تصمیمگیری شود اما زیان ثبت شده این بانک 78.6 برابر سرمایه ثبت شده است. در صورتی که سرمایه مورد نظر را به سرمایه نظارتی بانک که 2,170 میلیارد تومان است تقسیم کنیم، نسبت زیان به سرمایه نظارتی به حدود 58 برابر میرسد.

بانک آینده از یک طرف با خلق اعتبار به شرکتهای خود و شرکتهای سهامداران خود، به ویژه سهامدار اصلی این بانک تسهیلات پرداخت کرده و بهدلیل اینکه عمده این تسهیلات بدون اعتبارسنجی و ارزیابی پرداخت شده است، بازدهی برای بانک نداشته و به همین دلیل بانک را با کاهش درآمد و زیان مواجه کرده است.

رشد 51 هزار میلیارد تومانی زیان بانک آینده در یک سال

زیان ثبت شده در صورت مالی سال 1401 معادل 29 هزار و 38 میلیارد تومان است اما بررسی بند 20 صورت مالی این بانک نشان میدهد رقمی بالغ بر 22 هزار و 341 میلیارد تومان از ذخایر این بانک بابت مطالبات مشکوک الوصول بهدلیل انتقال پروژه ایران مال به بانک آینده و عدم لزوم ذخیرهگیری، حذف و بهعنوان برگشت ذخایر مطالبات مشکوک الوصول به ثبت رسیده و از این محل درآمد کسب شده است.

بنابراین رقم دقیق زیان واقعی بهوجود آمده در طول سال 1401 رقمی معادل 51 هزار و 379 میلیارد تومان است و با این حساب، در سال گذشته روزانه 140 میلیارد و 764 میلیون تومان زیان ثبت کرده است.

زیان تلفیقی سال 1401 بانک آینده 63 هزار میلیارد تومان شد

درصورتی که صورت مالی تلفیقی بانک آینده که شامل بانک آینده و شرکتهای زیرمجموعه این بانک میشود را ملاک قرار دهیم، فقط در سال 1401 زیان گروه بانک آینده معادل 63 هزار و 300 میلیارد تومان بوده است که این رقم نشان میدهد این مجموعه بهطور متوسط در هر روز 173 میلیارد تومان زیان به وجود آورده است.

براساس اطلاعات به دست آمده از صورتهای مالی بانک آینده، از سال 97 تا پایان بهار سال 1402 سرمایه بانک آینده هیچ تغییری نداشته اما زیان این بانک مدام در حال افزایش بوده است.

در تعاریف حسابداری بانکی، درآمد مشاع به مابه التفاوت درآمد حاصل از اعطای تسهیلات و وجه التزام با سود علی الحساب پرداختی به سپرده گذاران به دست میآید. طبق جدول بالا که از صورتهای مالی بانک استخراج شده است، نشان میدهد درآمد مشاع بانک آینده از سال 96 تاکنون روند منفی تشدیدشونده را طی کرده است به طوری که از منفی 2,922 میلیارد تومان به منفی 39 هزار و 94 میلیارد تومان در سال 1401 رسیده است.

ارقام به میلیارد تومان

زیان 51 هزار و 379 میلیارد تومانی ثبت شده برای سال 1401، با درنظر گرفتن زیان واقعی حادث شده و حذف اثر شناسایی 22 هزار و 341 ملیارد تومان ذخیره گیری بابت مطالبات مشکوک الوصول است اما زیان ثبت شده در بخش زیان انباشته با احتساب اثر شناسایی این درآمد درج شده است.

تشدید شکاف بین سود سپرده به درآمد تسهیل ات

در صورت مالی سال 1401 مشخص شده در این سال 61 هزار و 549 میلیارد تومان سود سپرده پرداخت شده است در حالی که درآمد بانک از محل تسهیلات اعطایی و سپردهگذاری و خرید اوراق فقط 22 هزار و 582 میلیارد تومان بوده است. بنابراین بانک 38 هزار و 967 میلیارد تومان بیش از درآمد خود از این محل سود سپرده پرداخت کرده است.

بنابراین یکی از منشاءهای اصلی زیان دهی بانک از این محل است و همانطور که پیشتر ذکر شد، به دلیل عدم رعایت قوانین و استاندارندهای بانکی این شرایط به وجود آمده است. تسهیلاتی که پرداخت شده و سود آن بازنمی گردد اما سود سپردههایی که باید هر ماه بدون تأخیر به حساب سپرده گذار واریز شود.

چرا امیدی به احیای بانک با افسانه ایران مال نیست؟

یکی از دلایلی که معمولاً امید به احیای بانک آینده را برای متولیان حفظ میکند، داراییهای قابل توجه این بانک مانند مرکز تجاری ایران مال است اما به دلیل بزرگ مقیاس بودن و عدم توجیه اقتصادی و فنی برای سرمایه گذاری در این دارایی بسیار بزرگ، تاکنون فروش این داراییها راه به جایی نبرده است.

همانطور که در جدول قبلی مشخص شد، از رقم 127 هزار میلیارد تومان تسهیلات پرداختی به اشخاص مرتبط، 73 هزار و 801 میلیارد تومان به صورت مستقیم به شرکت توسعه بین الملل ایران مال و با هدف ساخت مجموعه ایران مال پرداخت شده است اما بررسی حسابرس نشان میدهد درآمد این شرکت در طول سال 1401 فقط 214 میلیارد تومان بوده است. جزئیات درآمد ایران مال نشان میدهد این شرکت از محل اجازه واحدهای تجاری 171 میلیارد تومان، درآمد فضاهای هنری و ورزشی 36 میلیارد تومان، درآمد فضاهای نمایشگاهی 5 میلیارد تومان و درآمد حاصل از فروش اینترنت یک میلیارد تومان بوده است.

در مقابل، بهای تمام شده درآمدهای عملیاتی است که شامل حقوق و دستمزد کارگران و کارمندان ایران مال و هزینههای مدیریت و بهرهبرداری است. در مجموع در سال 141 رقمی معادل 420 میلیارد تومان برای مدیریت ایران مال هزینه شده است. درآمد بدون احتساب بدهی به بانک آینده و تسهیلات دریافتی، درآمد عملیاتی بانک آینده منهای هزینههای عملیاتی منفی 206 میلیارد تومان بوده است. بنابراین نمیتوان انتظاری چندانی از سوددهی ایران مال برای بانک آینده داشت.

همچین زیان انباشته شرکت توسعه بین الملل ایران مال معادل 3 هزار و 371 میلیارد تومان است. بنابراین به روش معمول به بازپرداخت تسهیلات دریافتی توسط شرکت بین الملل ایران مال به بانک آینده امیدی نیست.

همین مساله موجب عدم کسب نتیجه در فروش ایران مال شده است. اولین و آخرین مزایده ایران مال در نیمه دوم سال 1399 برگزار شد که در نهایت نتیجه مزایده به درستی مورد تأیید بانک مرکزی قرار نگرفت. از آن تاریخ تاکنون هیچ اقدام خاصی برای فروش کل یا قسمتی از ایران دارایی انجام نشده است.

ضمن اینکه، قرارداد عجیبی که بین شرکت توسعه بینالملل ایران مال و شرکت تجارت ایران مال برای مدیریت ایران مال منعقد شده، امکان فروش ایران مال را برای بانک سخت کرده است زیرا اگر به هر طریقی این سازه به فروش برسد و قرارداد 20 ساله بین این دو شرکت با مالک بعدی فسخ شود، مبلغ گزافی باید به عنوان غرامت به شرکت تجارت ایران مال پرداخت شود

با راهی که بانک آینده میرود، هر سال و هر ماه زیانها بیشتر و امکان اصلاح ساختار و احیای بانک کمتر و کمتر میشود.

به دلیل تخلفات عدیده هیأت مدیره سابق بانک، اعضای هیأت مدیره برکنار و تیمی جدید جایگزین آنها شد. این تیم از اواخر سال 98 در بانک مستقر شدند اما عملکرد این افراد هر چند که موجب فروکش کردن برخی رفتارهای عجیب و غریب شد اما نتیجه آن تحول و دگرگونی در بانک آینده نبود.

باتوجه به از بین رفتن بخش زیادی از نقدینگی بانک، یکی از راهکارهای اصلی برای احیای بانک، افزایش سرمایه نقدی اعلام شد. در همین راستا بانک مرکزی بانک آینده را مکلف به افزایش 15 هزار میلیارد تومانی سرمایه از محل آورده نقدی سهامداران کرده بود. مهلت افزایش سرمایه تا پایان سال 1400 به اتمام رسید اما این افزایش سرمایه از سوی سهامدار در این مدت تأمین نشد.

طبق اطلاعات به دست آمده، سهامدار اصلی بانک آینده بهدنبال افزایش سرمایه از محل تجدید ارزیابی داراییهای خود در پروژه ایرانمال و تعیین پروژه ایرانمال به عنوان سرمایه بانک بود که مورد موافقت بانک مرکزی قرار نگرفت.

یکی از علتهای اصلی مخالفت بانک مرکزی با اختصاص پروژه ایرانمال به سرمایه بانک آینده منشأ منابع اصلی ساخت این پروژه است. در واقع همه پروژه ایرانمال از محل منابع سپردهگذاران بانک آینده ساخته شده است و سهامدار هیچ حقی نسبت به آن ندارد. بنابراین هرگونه عایدی از محل پروژه ایرانمال (چه عایدی از محل فروش پروژه یا اجاره حجرهها) متعلق به سپردهگذار بانک است.

بنابراین به روش معمول به بازپرداخت تسهیلات دریافتی توسط شرکت بین الملل ایران مال به بانک آینده امیدی نیست. اولین و آخرین مزایده ایران مال در نیمه دوم سال 1399 برگزار شد که در نهایت نتیجه مزایده به درستی مورد تأیید بانک مرکزی قرار نگرفت. از آن تاریخ تاکنون هیچ اقدام خاصی برای فروش کل یا قسمتی از ایران دارایی انجام نشده است.

ایران مال با استفاده از جیب همه مردم ایران ساخته

بخش عمده ناترازی و زیاندهی بانک آینده ناشی از تزریق 74 هزار میلیارد تومان تسهیلات به پروژه ایران مال است و همه مردم ایران هزینه این پروژه را پرداخت کردهاند زیرا تا پایان سال 1401، بانک آینده بیش از 70 هزار میلیارد تومان از بانک مرکزی اضافه برداشت کرده است.

همانطور که پیشتر ذکر شد کل تسهیلات پرداختی بانک آینده برای تأسیس ایران مال 74 هزار میلیارد تومان بوده و از طرف دیگر تا 25 اسفند 1401 بدهی بانک آینده به بانک مرکزی معادل 70 هزار میلیارد تومان بوده است.

بانک آینده مشمول هر سه سطح توقف بانکی

بانک آینده در حال حاضر از نظر بانکی در مرحله توقف قرار دارد. توقف بانک در سه سطح دسته بندی میشود. توقف ترازنامه، توقف در جریان وجوه یا نقدینگی و توقف در تنظیم گری.

توقف ترازنامهای به شرایطی اطلاق میشود که تعهدات بانک بیش از داراییهای آن باشد. این امر زمانی حادث میشود که بانک در تنظیم کفایت سرمایه شکست خورده باشد و یا سرمایه منفی انباشته وجود داشته باشد. طبق آمار و ارقام به دست آمده از صورتهای مالی بانک آینده نرخ کفایت سرمایه این بانک تا پایان سال 1401 به منفی 140.2 درصد رسید است.

توقف در نقدینگی بیانگر آن است که بانک نتواند به تعهدات خود در جریان عادی کسب و کار عمل کند. علاوه بر این، توقف در نقدینگی ممکن است به دلیل توقف در تنظم گری باشد. توقف در تنظیم گری ناظر بر تعریفی قانونی از آن است که مشتمل بر نارسایی بانک در اعمال دستورات اداری و یاعدم موفقیت در اجرای قوانین و مقررات در حوزه نظام بانکی است. وقتی بانک آینده برای ایفای تعهدات خود در جریان عادی کسب و کار مجبور به اضافه برداشت از بانک مرکزی میشود، یعنی این بانک دچار توقف در نقدینگی هم شده است.

بررسی وضعیت بانک آینده نشان میدهد این بانک هر سه وضعیت توقف را (توقف ترازنامه ای، توقف در جریان وجوه یا نقدینگی و توقف در تنظیم گری) داراست.

چه باید کرد؟

براساس مقاله شونر و تیلور در سال 2009، در این مرحله دو نوع شیوه برخورد وجود دارد. تعیین سرپرستی و اداره اموال یا آغاز فرایند تصفیه گری. گزینه سرپرستی بیشتر راهبردی از جنس ترمیم وضعیت عملکرد بانکی در راستای بازگشت به شرایط مطلوب است اما تصفیه برخوردی است که در نهایت منجر به خاتمه فعالیت بانک میشود و خنثی کننده آثار زیبار ورشکستگی فوری است. به طور خاص برای بانک آینده چند گام برای تصفیه و انحلال پیشنهاد میشود.

در طرح قانون بانک مرکزی که قرار است بعد از تصویب نهایی در صحن علنی مجلس و تأیید شورای نگهبان جایگزین بخش عمده مواد قانون پولی و بانکی موجود شود، اختیارات مناسبی به هیأت عالی بانک مرکزی، رئیس کل و معاون نظارت بانک مرکزی برای تعیین تکلیف بانکهای ناسالم داده است. در صورت تبدیل شدن این طرح به قانون در آیندهای نزدیک، میتوان این موضوع را از بانک مرکزی جدید مطالبه کرد.

اما پیش از تصویب نهایی این طرح و تأیید آن توسط شورای نگهبان، سران قوا اختیارات مناسبی به بانک مرکزی برای برخورد با بانکهای ناتراز داده است. با این اختیارات میتوان اقدامات لازم را برای ساماندهی و انحلال بانکهای ناتراز انجام داد.

برای بانک آینده سه راه برای احیا وجود دارد. راه اول فروش اموال و داراییهای ثابت بانک آینده و اضافه کردن آن به منابع بانک است. این اقدام موجب افزایش منابع بانک شده و به بانک اجازه میدهد با افزایش تسهیلاتدهی، درآمد خود را از این محل به میزان قابل توجهی افزایش دهد. این اقدام موجب رفع ناترازی و از بین رفتن فاصله درآمد تسهیلات و سود سپرده پرداختی میشود.

اما بهدلیل بزرگ مقیاس بودن اغلب داراییهای بانک آینده، فروش آن بسیار سخت است و تاکنون درآمدی از محل فروش این اموال گزارش نشده است.

اقدام دوم، افزایش سرمایه بانک از محل آورده نقدی است. بهعبارت دیگر سهامدار یا سهامداران فعلی و یا سهامداران جدید منابع مورد نیاز برای افزایش سرمایه بانک را تأمین کنند که باتوجه به زیانده بودن این بانک، تمایل سهامداران به این اقدام دور از ذهن به نظر میرسد.

اقدام سوم، تملک سهام بانک توسط دولت یا صندوق ضمانت سپردهها برای انجام فرایند گزیر برای این بانک است. در صورتی که هیچیک از این اقدامات به نتیجه نرسید، تنها را استفاده از آخرین ابزار در عملیات گزیر است.

همه این اعداد و ارقام و تحولات نشان میدهد نمیتوان امیدی به احیای بانک آینده و حل مشکلات آن داشت و هرچقدر زمان بیشتر سپری میشود، به دلیل اختلاف فاحش در درآمد تسهیلات اعطایی و هزینه سود سپرده، زیان انباشته این بانک روز به روز بیشتر خواهد شد.

بنابراین برای حل این معضل، باید عملیات گزیر و انحلال انجام شود. این اقدام ممکن است در کوتاه مدت نیاز به استفاده از پایه پولی باشد اما موجب توقف فرایند افزایش زیان و تشدید ناترازی خواهد شد و اقتصاد ایران بعد از عبور از این مرحله میتواند خود را برای سطوح پایینتری از تورم آماده کند زیرا در صورتی میتوان به کاهش پایدار نرخ تورم در سطوح تک رقمی امیدوار بود که بانکهای ناتراز در کشور تعیین تکلیف شده باشند.