نرخ ارز لنگر انتظارات مردم و همه عوامل اقتصادی

به گزارش خبرگزاری اقتصادایران، بررسی شاخصهای اقتصادی در سال گذشته حکایت از ثبات نسبی و حرکت رو به جلوی اقتصاد کشور دارد؛ به همین جهت با بروز التهابات ارزی بیم آن میرود که مردم در دام دلالان قرار گیرند.

افزایش نرخ ارز در هفتههای گذشته و بهخصوص روزهای اخیر، موجی از نگرانی را میان مردم ایجاد کرده است. در شرایطی که نوسانات نرخ ارز افزایش مییابد و بازارها به سرعت از آن تبعیت میکنند، عموم جامعه به دنبال راهکاری برای حفظ سرمایه خود هستند. در این شرایط سوداگران با هدایت افکار به سمت بازار ارز در جهت کسب سود بیشتر، مردم را تشویق به خرید ارز میکنند.

اما بررسی بازارها براساس مؤلفههای سیاسی و اقتصادی کشور حکایت از هیجانات مقطعی نرخ ارز بر اساس اتفاقات سیاسی دارد و این مسئله، ریسک سرمایهگذاری در بازار ارز را افزایش میدهد. زیرا اگر رشد هر بازاری منطق اقتصادی نداشته باشد، به دلیل عدم پشتیبانی اقتصاد از آن، دوام نخواهد داشت. در این خصوص با محمدطاهر رحیمی، کارشناس اقتصادی به گفت و گو پرداختیم.

چرا نرخ ارز لنگر انتظارات مردم و همه عاملان اقتصادی شده است؟

دههای متمادی است که نرخ ارز در ایران از اهمیت بسیار راهبردی برای اقتصاد خرد و کلان کشور برخوردار بوده است. اقتصاددانان این گزاره را در قالب مفهومی به نام "انتظارات" صورت بندی و تحلیل میکنند. برای نظام اقتصادی که از زمان پیدایش نفت و ملی شدن آن از این منابع فرانسلیِ خدادادی برای جبران ناترازی های خود در همه ابعاد بهره میبرده است، بدیهی است که نرخ ارز تبدیل به لنگر کنترل انتظارات در تمامی ساحات اقتصادی میشود. ابتلاء به چنین پدیده مخربی باعث میشود تمامی کارگزاران اقتصادی تحت پیشرانِ تغییرات نرخ ارز رفتار بهینه خود را برای تحقق تابع هدفشان شکل دهند.

به عبارتی نوسانات ارزی تبدیل به مهمترین عاملِ شکل دهی رفتار بازارها، دولت، خانوار، بنگاه و... میشود و متعاقباً متغیرهای کلان اقتصادی اعم از تورم، رشد نقدینگی، تولید، صادرات، واردات، تقاضای کل، مصرف، عرضه کل، سرمایه گذاری و تشکیل سرمایه را مداما به سمت شکل گیری تعادلهای جدید سوق میدهد و همین تغییرات مکرر در شکل گیری تعادلهای جدید، خود به عامل ناپایدار کننده اقتصاد تبدیل میشود.

چرا اقتصاد ایران تا این حد وابسته به تغییرات نرخ ارز شده است؟

پاسخ به این سوال را باید در الگوی مصرف درآمدهای ارزی حاصل از فروش نفت و محصولات طبیعی جستجو کرد.

دولت ایران به صورت عام تقریباً در تمامی ادوار قبل و بعد از انقلاب از درآمدهای ارزی مناسب کشور در نسبت با پویایی ارزی هر دوره، که حاصل صادرات نفت و گاز و فراوردههای مربوطه بوده است، غالباً در یک یا چند کانال مصرف زیر هزینه کردهاند:

1. اعطای ارز ترجیحی برای ارزان کردن واردات به قصد کاهش هزینههای مصرفی خصوصی (PCE)

2. ارزپاشی به معنای عرضههای یک طرفه ارز در بازار به منظور کنترل نرخ ارز به مثابه کنترل لنگر انتظارات تورمی

3. و اردات کالاهای اساسی مصرفی مردم در چارچوب رویکرد مخربِ "تنظیم بازار"

4. مصرف عوائد نفتی در راستای تأمین ناترازی بخش جاری بودجه به معنای هزینه کرد ریالی درآمدهای نفتی در راستای جبران کسری تراز عملیاتی بودجه عمومی

تعبیر دیگر این الگوی مصرف ارزهای نفتی عبارتست از استفاده از این عوائد ارزی با کیفیت در راستای جبران ناترازی های مالی دولت، پولی بانکها و نیز ناترازی بودجه خانوار. و این در ادبیات بودجه ریزی یعنی کشور ما از منابع حاصل از واگذاری داراییهای سرمایهای بسیار کمتر در راستای تملک و تشکیل داراییهای سرمایهای بهره برده و بالعکس فروش سرمایه را در راستای پاسخ به مصارف جاری به کار برده است و مصارف جاری را نیز متناسب با رشد فروش این سرمایههای فرانسلی، مداما افزایش داده است.

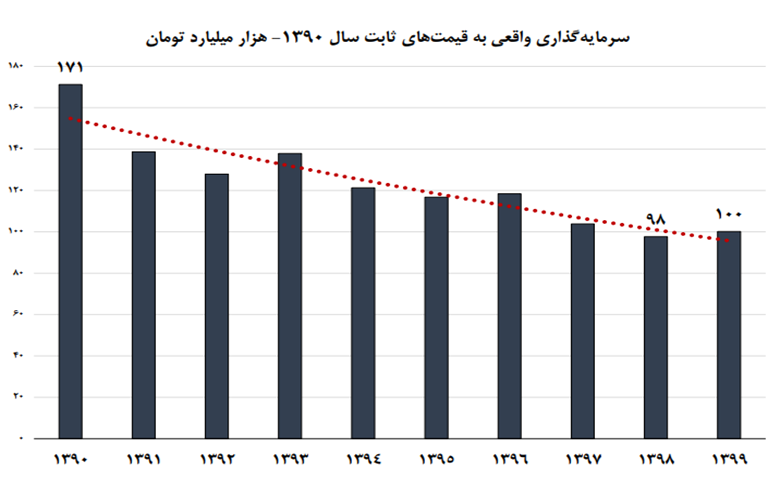

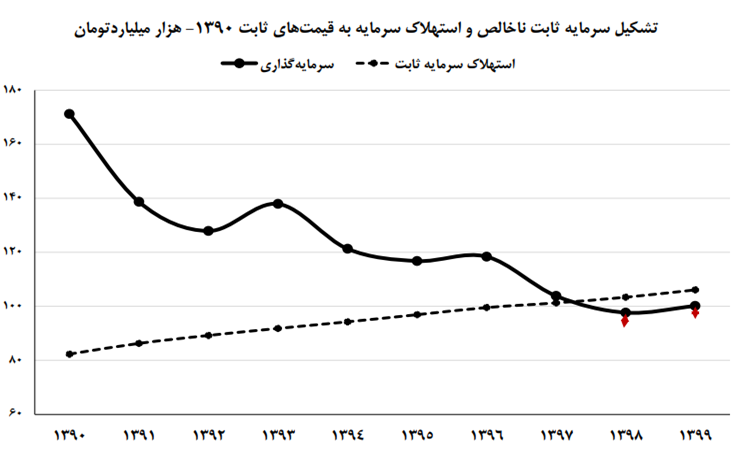

شاخصهای اقتصادی مخصوصاً در دهه 90 نیز چنین الگوی مخرب مصرفی را تأیید میکنند، از جمله این شاخصهای میتوان به شاخص تشکیل سرمایه ثابت ناخالص در کشور و نیز سبقت استهلاک از تشکیل سرمایه اشاره کرد.

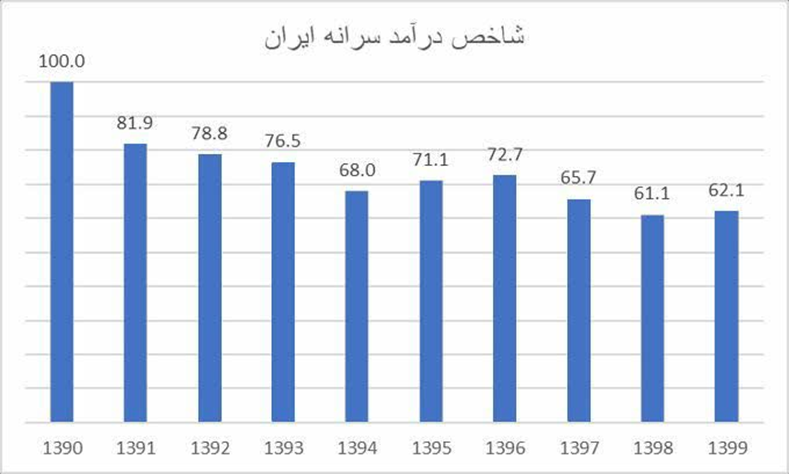

جالبتر آنکه به دلیل عدم مصرف درست ارزهای نفتی که در واقع ارزهای حاصل از فروش سرمایههای فرانسلی کشور هستند، سرمایه گذاری درستی در توسعه زیرساختهای اقتصادی کشور شکل نگرفت و همین باعث کاهش توان اقتصاد برای تولید ثروت و افزایش رفاه مردم شد، بنابراین رفاه مردم و درآمد سرانه مردم نیز به صورت حقیقی در طی دهه 90 با کاهش 40 درصدی مواجه شد.(دقیقاً مشابه کاهش 40 درصدی "تشکیل سرمایه" در کشور)

نتیجه طبیعی چنین سیستم اقتصادی به صورت "لنگر شدن ارز برای انتظارات عاملان اقتصادی روی همه متغیرهای خرد و کلان اقتصادی" نمایان میشود، بنابراین در چنین مختصات اقتصادی نوسانات و جهشهای ارزی از این رو که منجر به رها شدن لنگر انتظارات میشود موضوعیت جدی دارد و تغییرات متغیرهای اقتصادی را تا حد زیادی متأثر از خود میکند.

جهش نرخ ارز و رها شدن لنگر انتظارات چه آثار مخربی بر اقتصاد کشور دارد؟

کارگزاران اقتصادی عواقب مخربی را با خود به همراه دارد که از جمله آنها میتوان به موارد ذیل اشاره کرد:

ایجاد اختلال در عرضه کل اقتصاد به دلیل بالا رفتن سطح عدم اطمینان نسبت به پول ملی به عنوان واسطه مبادله

تشدید تقاضای احتیاطی مازاد بر تقاضای مصرفی معمول در اقتصاد

تشدید تقاضا در بازار اعتبارات برای دریافت تسهیلات بیشتر بانکی

کاهش تمایل نظام تأمین مالی (مخصوصاً بانکها) برای تأمین مالی بنگاههای بخشهای مولد اقتصادی

شدید پدیده مخرب قاچاق و دلالی

کاهش تمایل به تشکیل سرمایه در اقتصاد و در نتیجه خروج سرمایه از اقتصاد مولد کشور

افزایش سیالیت نقدینگی و رشد نسبت پول به شبه پول و در نتیجه رشد سرعت گردش پول در بازارها

مجموع این پیامدهای هفت گانه در قالب رشد تورم، کاهش رشد اقتصادی و رکود و نیز رشد بیکاری در اکوسیستم اقتصاد کلان کشور ظاهر میشود.

عوامل جهش و تلاطمات نرخ ارز در کشور چیست؟

در چنین چارچوب تحلیلی، دلایل مختلفی را میتوان به عنوان پیشرانهای متلاطم کننده بازار ارز فهرست کرد که در ادامه به مهمترین آنها پرداخته شده است:

کسری تراز تجاری (صادرات منهای واردات) ساختاری در کشور: سالهاست کشور ما با کسری تراز تجاری به معنای اختلاف بین ارزش صادرات غیرنفتی و واردات مواجه است. کسری تراز تجاری برای کشوری که فاقد پول جهان رواست طبیعتاً یا باید با استقراض پرریسکِ خارجی جبران شود یا ذخایر ارزی را صرف جبران این کسری نماید و در صورت فقدان این منابع چارهای جز کاهش ارزش پول ملی و افزایش نرخ ارزهای خارجی در پیش رو نخواهد داشت که بتواند با کاهش واردات و افزایش صادرات این کسری تراز تجاری کشور را جبران نماید.

ابزارزدایی از بانک مرکزی به مثابه حکمران پولی و ارزی کشور: جلوه این ابزارزدایی در دوره چند ساله اخیر در تعطیلی و نیمه تعطیل بودن بازار متشکل ارزی خودنمایی کرد. بازار متشکل ارزی که اساساً ایجاد شده بود تا بانک مرکزی بتواند با صندلی شفاف و مشخص خود از مسیر تنظیم ذخایر ارزی صرافیها، مرجع تنظیم نرخ ارز بازار اسکناس باشد در چند ساله اخیر تقریباً در بسیاری از ادوار در قالب یک لفظ باقی ماند و عملاً نرخ گذاری بازار اسکناس را به دست دلالان مخرب ارزی و معاملات خرد و لفظی کانالهای تلگرامی واگذار کرد. کاهش ذخایر اسکناسی کشور: محاسبات اشتباه مبتنی بر زیر فروشی ارز به منظور کنترل قیمت ارز بارها بازار ارز کشور را نه تنها آرام نکرده بلکه بر تلاطمات آن نیز افزوده است. زیرفروشی ارز توسط بانک مرکزی در قالب بازار توافقی یا هر عنوان دیگری تنها باعث شارژ بازار دلالی شده و قدرت نرخ گذاری را بیش از پیش به دلالان ارزی و معاملات خرد لفظی اعطا میکند و از طرف دیگر با دامن زدن به تقاضای سرمایهای و ذخیره ارزش مردم و سایر عاملان اقتصادی باعث رشد بیش از پیش نرخ ارز بازار آزاد میشود.

سرعت بالای گردش پول در بازار ارز: فقدان و ضعف سازوکارهای حکمرانی ریال در کشور باعث کاهش شدید هزینه فرصت گردش پول در بازارهای دارایی مثل ارز و سکه و طلا و.. شده است، بنابراین رشد قیمت ناشی از رشد شتابان سرعت گردش پول در بازار ارز نتیجه طبیعی چنین پدیدهای به ویژه در شرایط عدم اطمینانهای اقتصادی است.

نقشه ارزی فرسوده کشور: نقشه ارزی کنونی کشور در مبادلات خارجی و تسویههای ارزی عملاً برای پاسخگویی به نیازهای امروز عاجز است، اما در یک دهه اخیر به جای تمرکز بر ساختار این نقشه همواره به اشتباه بر نرخ ارز تمرکز شد. به عبارتی به جای درمان علت سیاستهای ارزی غالباً به سراغ معلول یعنی نرخ ارز هدایت شد و از این رو به توفیق لازم برای کنترل ارز دست نیافت.

ضعف ابزارهای حکمرانی مالی دولت: نقایص متعدد نظام مالیاتی کشور که مهمترین ابزار دولت برای ایفای نقش تنظیم گری در نظام اقتصادی اجتماعی کشور است، باعث شده است امکان رصد گردش پول از دولت سلب و پدیده مخربی به نام نقدینگی سرگردان در جامعه شکل بگیرد. طبیعی است در چنین شرایطی با توجه به پایین بودن هزینه فرصت جریان یافتن نقدینگی در بازارهای نامولد به منظور ذخیره ارزش و کسب بازدهیهای غیرعادی، پول به سرعت در بازاری چون ارز به گردش خواهد افتاد و افزایش نرخ ارز طبیعیترین حاصل این روند خواهد بود.

عدم توسعه یافتگی بازارهای مالی و اعتباری: وجود چنین بازارهایی با توجه به اینکه میتوانند نقش به سزایی در هدایت هدفمند اعتبارات و منابع مالی به سمت بخشهای مولد اقتصادی را ایفا کنند و مانع از رخداد پدیده مخرب نقدینگی سرگردان شوند حائز اهمیت است. فقدان چنین سازوکاری در نظام اقتصادی کشور باعث تشدید رفتارهای سفته بازانه با ارز به عنوان یک دارایی سرمایهای شده است.

حجم بالای قاچاق از مبادی رسمی: حجم بالای قاچاق که تا 20 میلیارد دلار هم برآورد شده است باعث ایجاد تقاضای شدیدی در بازار ارز میشود و تراز ارزی کشور را علاوه بر تراز تجاری دچار کسری مضاعف میکند و همان اثرات کسری تراز تجاری را برای کاهش ارزش پول ملی با خود به همراه میآورد.

واردات کالاهای غیر ضروری: واردات کالاهایی چون گوشیهای لوکس و خودروهای خارجی به کشور به دلیل انتظارات تورمی بالا و تقاضای سرمایهای بالای مردم نه تنها اثری در کنترل قیمت کالاهای مذکور ندارد بلکه باعث هجوم بیشتر سفته بازان به چنین کالاهایی نیز میشود و مهمتر از همه انکه باعث ایجاد فشار به با کیفیت ترین کانالهای تسویه ارزی خارجی کشور شده و در نتیجه نرخ ارز را افزایش میدهد و به قیمت تأمین کالای موردپسند بخشی از دهک دهم کشور، تورم را به زندگی همه مردم تحمیل میکند.

فرسایشی شدن مذاکرات + اظهارات غیرواقعی: فرسایشی شدن مذاکرات ایران و غرب برخلاف رهنمود صریح رهبر انقلاب و مثبتنمایی غیرواقعی توئیتری توسط برخی اعضای دولت باعث تنظیم غیر دقیق انتظارات تورمی و در نتیجه جهش این انتظارات تورمی بعد از یک دوره فرسایشی به نتیجه نرسیدن مذاکرات شد و متعاقباً اولین اثر خود را در نرخ ارز نشان داد.

راهکارهای کنترل نرخ ارز در مختصات اقتصاد ایران چیست؟

برای غلبه بر عوامل ذکر شده که میتوان آنها را مهمترین پیشرانهای تلاطمات ارزی در کشور خطاب کرد، راهبردهایی باید اتخاذ شود که آنها را میتوان به اختصار به صورت ذیل فهرست نمود

احیای بازار متشکل ارزی به عنوان ابزار حکمرانی ارزی بانک مرکزی در بازار اسکناس: احیای این بازار با رعایت تمام لوازم و شرایط آن بانک مرکزی را به صندلی بازارسازی خود که ماهیتاً بسیار متفاوت از ارزپاشی است بر میگرداند، و از جهات زیر بسیار حائز اهمیت است:

- امکان مدیریت نرخ بازار آزاد از مسیر تنظیم ذخایر صرافیها

- مداخله شفاف بانک مرکزی در بازار با ابزار صرافی ملی

- مرجعیتزایی برای بازار متشکل تهران در نرخ گذاری بازار آزاد به جای دبی و هرات و...

- کاهش اثرگذاری معاملات خرد و فیک و لفظی بر بازار آزاد ارز به دلیل حجمهای بالای معاملاتی در بازار متشکل ارز

- ترمیم نقشه ارزی و اصلاح نظام پرداختهای خارجی کشور: این راهبرد مهم باعث کاهش شدید هزینههای مبادلاتی در تسویههای ارزی خواهد شد. مهمترین ابزار تحقق این راهبرد چیزی جز متنوع سازی مبادی وارداتی به ویژه در حوزه کالاهای اساسی و در نتیجه متنوع سازی کانالهای تسویه ارزی نخواهد بود. مهمترین شاخص تحقق چنین هدفی متنوع شدن ارزهای با کیفیت و متناسب با نیازهای ارزی کشور در سبد داراییهای خارجی کشور است.

- اِعمال ابزارهای مالی حکمرانی اقتصادی توسط دولت: تفکیک حسابهای تجاری و شخصی و تشکیل پرونده مالیاتی برای همه حسابهای تجاری، اجرای دقیق مالیات بر عایدی سرمایه CGT، تدوین و اجرای مالیات بر مجموع درآمد PIT و اقداماتی نطیر این با پرهزینه کردن گردش پول در بازارهای نامولد از جمله ارز و در نتیجه کاهش شدید تقاضای سفته بازی در بازار، تلاطمات و نوسانات نرخ ارز را میتواند شدیداً کاهش دهد.

- مقابله با قاچاق کالا به ویژه از مبادی رسمی: این راهبرد مهم که با اقداماتی نظیر هوشمندسازی تشخیص کالاهای وارداتی قاچاق، شناسه دار کردن کالاها و... امکان پذیر است نقش بسیار مهمی در کاهش شدید تقاضای ارز قاچاق در بازار آزاد و در نتیجه کنترل و حتی کاهش نرخ ارز خواهد داشت.

- حکمرانی ریال: هسته سخت حکمرانی ریال چیزی جز رصد و کنترل جریان نقدینگی در بازار نیست و با رشد هزینه فرصت سفته بازی در بازار ارز عملاً باعث میشود از رشد تقاضای سفته بازی در بازارهایی نظیر بازار ارز شدیداً جلوگیری به عمل آید. از جمله ابزارهای مهم برای اعمال حکمرانی ریال در اقتصاد عبارتند از:

- رصد تراکنشهای پولی به ویژه در سطح کلان

- شناسهدار کردن تراکنشهای پولی

- اعتبارسنجی مشتریان تسهیلات بانکی به عنوان شاخص اعطای تسهیلات

- ساماندهی POS های بی هویت

- شفافسازی تسهیلات کلان

- اجرای قانون تسهیلات دهی به ذی نفع واحد

- اجرای قانون سقف تسهیلات به اشخاص و شرکتهای تابعه بانکها

- اصلاح آئین نامه کفایت سرمایه بانکها به عنوان مبنای خلق پول بانکها

- سقفگذاری شناور برای ترازنامههای بانکی متناسب با شاخصهای سلامت عملیات پولی بانکها

- هدایت اعتبار و تسهیلات بانکی به بخشهای مولد اقتصادی به جای وام دهی های کلان بی هدف

- اصلاح ساختاری بودجه عمومی کشور به عنوان شاخص سلامت مالی دولت: اصلاح ساختار بودجه در راستای جبران کسری ناترازی دولت از جمله مهمترین اقداماتی است که میتواند اثر جدی به ویژه در اصلاح تراز پرداختهای خارجی کشور داشته باشد. اصلاح ناترازی مالی دولت عملاً باعث رشد اعتبارات سرمایه گذاری دولتی که بخش مهمی از تشکیل سرمایه ثابت در کشور را به عنوان موتور مولد رشد اقتصادی را در بر میگیرد، میشود، از طرف دیگر

با کاهش فشار بر ترازنامه بانکها از محل فروش اوراق بدهی به آنها قدرت تأمین مالی بخشهای مولد اقتصادی را نیز افزایش میدهد. از این روز رشد تولید و صادرات و در نتیجه کاهش کسری تراز تجاری کشور را برای اقتصاد کشور به ارمغان خواهد آورد همچنین باعث حفظ ارزهای نفتی و ارتقا قدرت بانک مرکزی برای بازارسازی در بازار ارز در شرایط بحرانی میشود، بنابراین نقش به سزایی در تعدیل نوسانات ارزی خواهد داشت. از جمله اقداماتی که میتوان برای کاهش ناترازی های مالی عبارتند از:

-

- ساماندهی رانتهای نامولد مثل سوخت و خوراک صنایع با ارزش افزوده پایین تولیدی

- ایجاد بازار انرژی برای بهینه سازی مصرف انرژی در کشور و تنبیه پر مصرفها

- مولدسازی داراییهای دولت

- اصلاح نظام مالیاتی از جمله توسعه پایههای مالیاتی و تمرکز نظام مالیاتی از مالیات بر شرکتها به مالیات بر اشخاص

- ساماندهی عدم النفع های متعدد دولتی مثل وارد کردن lpg به سبد سوختی کشور و صادرات بنزین مابه ازای آن به قیمت بالاتر و حجم بیشتر (در ازای ورود 6 میلیون تن lpg به سبد سوختی خودروهای کشور، 9 میلیون تن بنزین آزاد میشود و قابلیت صادرات پیدا میکند که مابه التفاوت قیمتی آن با صادرات lpg در حدود 5 میلیارد دلار خواهد بود.)

- تحدید واردات غیر ضرور: مثل ممنوعیت واردات کالاهی لوکس مثل گوشیهای آیفون و خودرو (در شرایطی که صنعت خودروسازی داخل هنوز اصلاح نشده است) که طبیعتاً فشار بر کانالهای تسویه ارزی را کاهش داده و باعث تعدیل نرخ ارز میشود.