پیش شرط کوچ سرمایه از بازار طلا و مسکن به بورس | سماوی: نرخ بهره بالا جذابیت بازار سهام را پایین می آورد

اقتصادنیوز: تحلیلگر بازار سرمایه بر این باور است اگر چند عرضه اولیه موفق داشته باشیم و شرکتهای ارزنده هم پذیرش شوند، میتوانیم به ورود نقدینگی به سمت عرضه اولیه امیدوار باشیم.

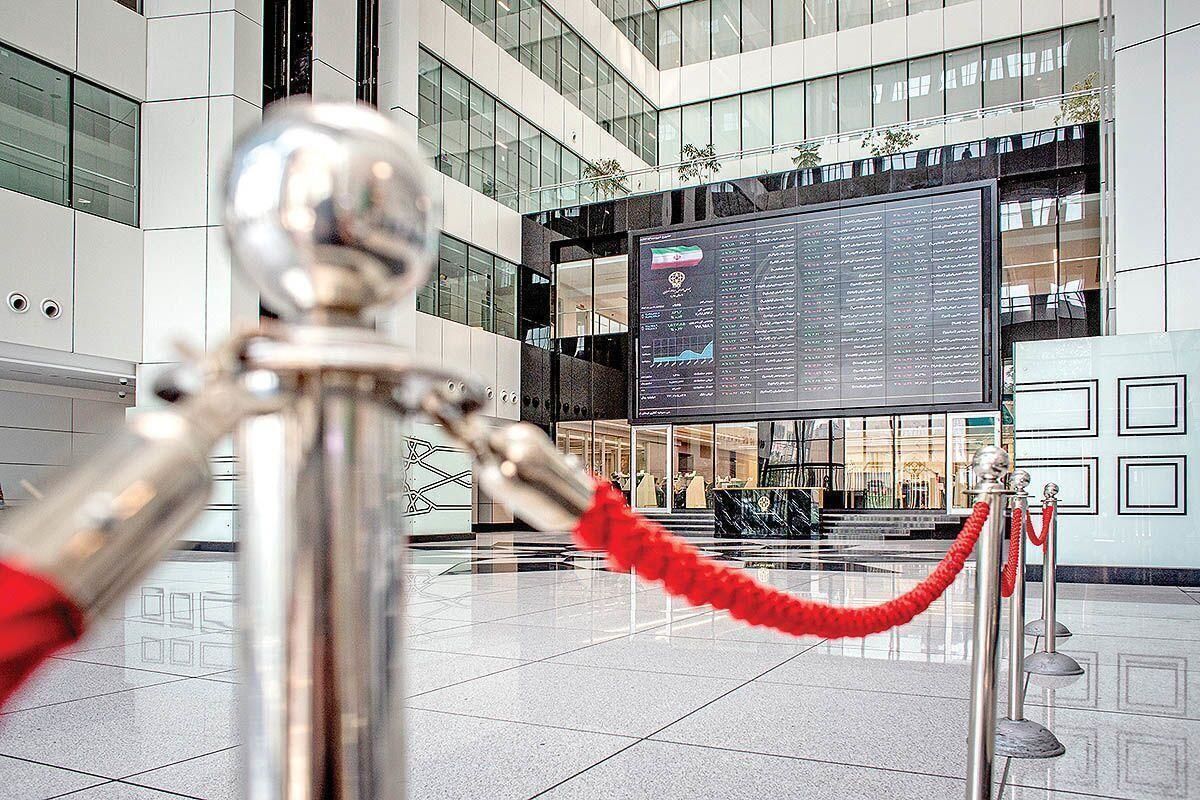

به گزارش اقتصادنیوز، حجت الله صیدی در همایش سالانه بازار سرمایه ایران که روز گذشته برگزار شد، تاکید کرد؛ «ما دنبال این هستیم که مانند کشورهای پیشرفته، اندازه بورس به اندازه اقتصاد کشور باشد؛ یعنی حداقل به 400 میلیارد دلار برسیم. البته این راه کوتاه و هموار نیست، اما با افزایش عرضههای اولیه و تأمین مالیهای بلندمدت میخواهیم بازار را بزرگتر کنیم.»

خبر مرتبط 2 شرط استقبال مردم از بورس | قدوسی: تنشهای سیاسی را کم کنیم | دولت از قیمتگذاری دستوری فاصله بگیرداقتصادنیوز: یک فعال بازار سرمایه گفت: وقتی فضای اقتصادی پیشبینیپذیر شود، سرمایهگذاری هم اتفاق میافتد. در این شرایط، بازار ثانویه و بازار سهام نیز رونق میگیرد و شرکتها میتوانند سرمایه جدید جذب کنند.

ابراهیم سماوی تحلیلگر بازار سرمایه در گفتگو با اقتصادنیوز، رسیدن به عدد مورد ادعای رئیس سازمان بورس را ناممکن نمی داند اما تاکید دارد؛««نباید شرایط امروز را با سال 1399 که دوران شیدایی بورس بود مقایسه کرد. الان نسبت به سال 1401 وضعیت اقبال بهتر شده است. اگر چند عرضه اولیه موفق داشته باشیم و شرکتهای ارزنده هم پذیرش شوند، میتوانیم به ورود نقدینگی به سمت عرضه اولیه امیدوار باشیم.»

وی تاکید دارد؛«بازار سرمایه باید جذابیت داشته باشد. وقتی نرخ بهره بسیار بالا باشد، جذابیت بازار سرمایه کاهش مییابد. اگر بازار سرمایه مانند سال های قبل همگام با بازارهای موازی رشد نکند جا ماندگی بازار سرمایه از رالی طلا و دلار اتفاق میافتد.»

گفتگوی اقتصادنیوز را با ابراهیم سماوی، تحلیگر بورس را می خوانید.

*****

* آقای سماوی! در رویداد اخیر بازار سرمایه که برگزار شد، رئیس سازمان بورس اعلام کرد بورس ایران میتواند به حدود 400 میلیارد دلار برسد، در حالیکه اکنون در سطح حدود 100 میلیارد دلار قرار دارد. از نگاه شما این برآورد تا چه اندازه واقعبینانه است؟

بخشی از این صحبت لزوماً به معنای چهار برابر شدن قیمتها نیست. تأکید اصلی بر این بود که بازار اولِ سرمایه، یعنی حوزه عرضههای اولیه (IPO) میتواند رشد قابل توجهی تجربه کند و با پذیرش شرکتهای جدید، ارزش بازار روز افزایش یابد. هر چند ما در سال 1399 سابقه نزدیک شدن به ارزش حدود 400 میلیارد دلار را داشتیم؛ در شرایطی که حجم نقدینگی به سمت بازار آمده بود و بسیاری از شرکتهایی که اکنون در بازار حضور دارند آن موقع هنوز پذیرش نشده بودند.

اگر امروز نیز پذیرشهای جدید انجام شود و حمایتهای واقعی که رئیس سازمان بورس و وزیر اقتصاد بر آن تأکید کردند، عملی شود و اعتماد ازدسترفته به بازار سرمایه بازیابی شود، به نظر من رسیدن به محدوده 300 تا 400 میلیارد دلار دور از دسترس نیست.

*اگر ارزش بازار به 400 میلیارد دلار برسد، به نظر شما نسبت ارزش بازار به تولید ناخالص داخلی ایران چقدر خواهد بود؟ این شاخص در کشورهای دیگر چه وضعیتی دارد؟

در ایران به دلیل تحریمها، آمارهای دقیق درباره تولید ناخالص داخلی ایران بهطور کامل گزارش نمیشود. بخشی از فروشها در اقتصادِ اصطلاحاً دایره غیررسمی انجام میشود و دادههای آن در دسترس نیست. بنابراین مقایسه این شاخص با کشورهای پیشرفته کار آسانی نیست.

در سالهای 92، 98 و 99 رشد بازار سرمایه متناسب با رشد تولید ناخالص داخلی نبود بلکه حجم نقدینگی وارد بازار سرمایه شده بود. بیشترین رشدی که داشت، رشد اسمی بود و همپای بازارهای موازی بهویژه ارز بود. به همین دلیل نمیتوان نسبت ارزش بازار به تولید ناخالص داخلی را مانند اقتصادهای توسعهیافته تحلیل کرد.

نقدینگی جدید از مسیر عرضه های اولیه وارد بازار سرمایه می شود اگر...

برای مثال در ایالات متحده، شاخصی که وارن بافت مطرح کرده بود اکنون بالاتر از سقف تاریخی خود قرار دارد و از 100 درصد نیز عبور کرده است. پس این نسبت همیشه قابل اتکا نیست. در ایران هم رشدها و جهش های بازار سرمایه ارتباط چندان مستقیمی با تولید ناخالص داخلی ندارد.

*یکی از نکاتی که رئیس سازمان بورس به آن اشاره کرد این بود که با عرضه های اولیه، ارزش بورس ایران را بالا ببریم. به نظر شما بورس ایران با توجه به جو بی اعتمادی که در مردم فراگیر شده، پتانسیل چه میزان عرضه اولیه را دارد؟

همه چیز به روند بازار سرمایه وابسته است. اگر بازار روند معقول و افزایشی داشته باشد و عرضههای اولیه که در ماههای اخیر انجام شده به نسبت شرکت هایی که رشد خودشان را کرده اند، کارنامه مثبتی ارائه دهند، میتوانیم انتظار داشته باشیم نقدینگی جدید از مسیر عرضههای اولیه وارد بازار شود.

نباید شرایط امروز را با دوران شیدایی بورس مقایسه کرد

نباید شرایط امروز را با سال 1399 که دوران شیدایی بورس بود مقایسه کرد. الان نسبت به سال 1401 وضعیت اقبال بهتر شده است. اگر چند عرضه اولیه موفق داشته باشیم و شرکتهای ارزنده هم پذیرش شوند، میتوانیم به ورود نقدینگی به سمت عرضه اولیه امیدوار باشیم. اما اگر عرضه اولیه ها موفق نباشند و بازار استقبال کمی از آنها بکند، طبیعتاً تقاضا از سطح فعلی نیز پایینتر خواهد آمد.

*اولویت اول مردم به سمت سرمایه گذاری در بازارهای موازی است، چه اقداماتی لازم است انجام شود تا اعتماد مردم دوباره به بورس برگردد؟

یکی از موضوعات مهمی که در همایش بازار سرمایه مطرح شد، ضرورت طراحی ابزارهای مالی مبتنی بر ارز است. بخش زیادی از درآمدهای مازاد بر مصرف خانوارها به سمت حوزههای غیرمولد مثل طلا، سکه و املاک رفته که البته مردم هم حق دارند و هدف شان فقط حفظ ارزش پول است. اگر در بازار سرمایه، صندوقها و ابزارهای تامین مالی مبتنی بر ارز طراحی شود، مردم میتوانند مشابه سپرده های بانکی، با خاطری آسوده بازده متناسب دریافت کنند.

نرخ بهره بالا جذابیت بازار سرمایه را پایین می آورد

چند نوع اوراق مبتنی بر ارز در بازار سرمایه منتشر شده و مردم باید با این ابزارها آشنا شوند. همانطور که صندوقهای کالایی و صندوقهای طلا در 2 سال اخیر هم از نظر تعداد و هم از نظر ارزش رشد چشمگیر داشتند، ابزارهای ارزی نیز میتوانند نقشآفرین باشند.

اما به طور کلی بازار سرمایه باید جذابیت داشته باشد. وقتی نرخ بهره بسیار بالا باشد، جذابیت بازار سرمایه کاهش مییابد. اگر بازار سرمایه مانند سال های قبل همگام با بازارهای موازی رشد نکند جا ماندگی بازار سرمایه از رالی طلا و دلار اتفاق میافتد. اتفاق مثبت این دوره این است که دولت توجه بیشتری به بازار سرمایه نشان میدهد.

حضور رئیسجمهور و وزیر اقتصاد در همایش بازار سرمایه پیام مهمی بود. اگر این حمایتها فقط در حد گفتار نباشد و در عمل دیده شود، اعتماد عمومی تدریجاً بازسازی خواهد شد. اما بسترسازی باید در عمل انجام شود تا اعتماد از دست رفته به مرور بازگردد.

سهم بازار سرمایه ایران در اقتصاد ایران

*از نگاه شما بورس در اقتصاد ایران نقش پررنگی دارد یا خیر؟ آیا آن طور که در کشورهای پیشرفته به بورس اهمیت داده می شود، در ایران هم بازار سرمایه اهمیت دارد؟

اگر سهم بازار سرمایه و مجموع بازار پول و مبتنی بر تامین مالی را با کشورهای پیشرفته مقایسه کنیم، سهم ایران بسیار پایینتر است. حدود 10 سال پیش سهم ایران سهم تکرقمی بود اما هنوز هم جا دارد و این سهم از کل بازار سرمایه و تامین مالی باید به 60 تا 70 درصد برسد.

در اواخر دهه 80 و اوایل دهه 90 بانک هایی ایجاد شدند که با مشکل ناترازی روبه رو بودند اما بانک مرکزی به آنها توجه ویژه کرد. در اقتصادهای پیشرفته حدود 70 درصد تأمین مالی از بازار سرمایه انجام میشود، در حالیکه در ایران این رقم بین 10 تا 20 درصد است. بنابراین جای رشد بسیار زیادی وجود دارد و سیاستگذار هم به این موضوع پی برده است.

هر زمان که بازارها وارد رونق می شوند تعداد فعالان هم بیشتر می شود

*بر اساس آمار سازمان بورس، تعداد سهامداران فعال بورس ایران حدود 450 هزار کد معاملاتی بود. این آمار در مقابل آمار غیر رسمی که از فعالان بازار طلا وجود دارد، نشان دهنده چه سیگنالی است؟

البته به صورت قطعی نمی توان به این آمار اتکا کرد. این آمار اگرچه نسبت به گذشته رشد داشت اما نباید آن را بیش از حد بزرگ جلوه داد. آمار روزانه و هفتگی فعالان واقعی بازار بسیار کمتر است. هر زمان که بازارها وارد دوره رونق میشوند، گردش معاملات افزایش مییابد؛ چه بازارهای زیرزمینی رمزارزها باشد، چه طلا و دلار و چه بازار سرمایه. روند رشد قیمتها معمولاً مشارکت و گردش را بالا میبرد. پس این آمارها چندان قابلیت مقایسه ندارد و بستگی به رشد و رونق آن بازار دارد.

* نسبت ارزش بازار به تولید ناخالص داخلی در سال 99 که اوج حباب بورس بود، به حدود 350 درصد رسید. به این معنی که اندازه بازار سرمایه سه و نیم برابر اندازه واقعی اقتصاد شده بود. الان نسبت ارزش بازار به تولید ناخالص داخلی در چه سطحی است؟

همانطور که درباره شاخص وارن بافت اشاره کردم، این محدوده در آخرین اندازهگیریها کمتر از 100 درصد بود. اما در این میان 2 موضوع پیش می آید؛ نخست کارایی شاخص است که از بین رفته؛ دوم اینکه آمارهای رسمی مان به خاطر تحریم چندان قابلیت اتکا ندارد. تحریمها باعث شده تولید ناخالص داخلی که اعلام می شود با تولید ناخالص داخلی که در بخش واقعی اقتصاد اتفاق می افتد، متفاوت باشد. بنابراین عددی که بهعنوان GDP اعلام میشود الزماً با واقعیت اقتصاد منطبق نیست و محاسبه این نسبت را دشوار میکند.

در کشورهای پیشرفته مانند ایالات متحده این نسبت معمولاً در محدوده 100 تا 150 درصد بود که الان به محدوده های بالای 300 درصد رسیده است. فکر می کنم در سال 2003 بود که این محدوده نزدیک به 100 درصد شد اما در کل نسبت قابل اتکایی نیست.

همچنین بخوانید- کاهش تامین مالی بورس از سوی بانکها در دستور کار قرار گرفت

- وعده های وزیر اقتصاد به بنگاه های کوچک و متوسط | دولتها درآمدهای نفتی را به ابزارهایی برای توزیع انواع رانت تبدیل کردهاند | پروژههای بزرگ در بازار سرمایه تأمین مالی خواهند شد

- پیشبینی بورس فردا شنبه 1 آذر 1404 | بازار متعادل در سایه احتیاط معاملهگران

- پیشبینی بورس فردا سهشنبه 27 آبان 1404 | بازار سهام دوباره منفی میشود؟