چگونه حرفهای سرمایهگذاری کنیم؟

در دنیای امروز روشهای مختلفی برای سرمایهگذاری وجود دارد که هر کدام بازدهی و ریسک خاص خود را دارند.

عدهای تصمیم میگیرند در بازار طلا سرمایهگذاری کنند و عدهای نیز مسکن را برای سرمایهگذاری انتخاب میکنند. گروهی از سرمایهگذاران بهدنبال خرید و فروش ارز هستند و گروهی دیگر سرمایه گذاری در بورس را ترجیح میدهند. اما کدام مسیر سرمایهگذاری مناسبتر است و چگونه میتوان در این مسیر موفق شد؟

در اولین قدم، بازار مناسب را انتخاب کنید

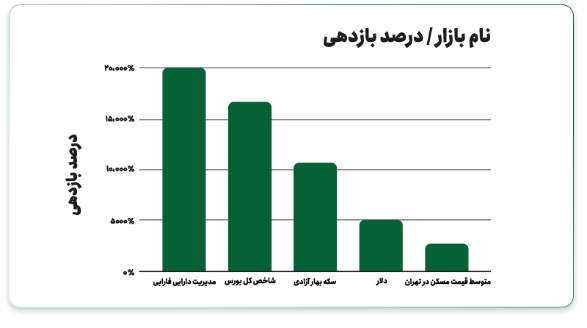

اگر نگاهی به میزان بازدهی بازارهای مختلف در سالهای اخیر بیندازیم، متوجه میشویم بازدهی سرمایهگذاری در بورس نسبت به سایر بازارها بالاتر بوده است. برای درک بهتر این مقایسه، به نمودار زیر توجه کنید.

براساس این نمودار، متوسط بازدهی شاخص بورس طی 12 سال اخیر بیش از 16 هزار درصد بوده است. این در حالی است که مدیریت دارایی فارابی توانسته بازدهی 20 هزار درصدی را نصیب سرمایهگذاران کند.

آموزش ببینید

میدانیم دریافت آموزش مناسب و کاربردی قبل از ورود به هر زمینهای، کلید اصلی موفقیت در آن مسیر است. سرمایهگذاری نیز از این قاعده مستثنی نبوده و موفقیت در آن رابطه مستقیمی با میزان دانش شما دارد. هر چقدر با ابزارهای سرمایهگذاری، روشهای مدیریت پرتفوی، تشخیص زمان خرید یا فروش و... آشنایی بیشتری داشته باشید، معاملات موفقتری داشته و سرمایهگذاری ایمنتری را تجربه خواهید کرد.

آموزین، یک گزینه عالی برای دریافت آموزشهای بورسی و قدم نهادن در دنیای معاملات است.

تلههای سرمایه گذاری در بورس را بشناسید

در مسیر یک سرمایهگذاری، تلههای مختلفی وجود دارند که میتوانند علاوهبر افزایش ریسک سرمایهگذاری شما، ضرر زیادی را نیز برایتان بهدنبال داشته باشند. گاهی رهایی از این تلهها کار آسانی نبوده و ممکن است مدت زیادی گرفتار آن بمانید. یکی از تلههای معروف سرمایهگذاری، خطای لنگر انداختن است. زمانیکه یک سرمایهگذار برای انجام معاملات خود تنها به یک خبر بسنده کند و تاثیر سایر عوامل و اخبار را در نظر نگیرد، میتوان گفت که دچار خطای لنگر انداختن شده است. برای مثال تصور کنید روند فعالیت یک شرکت به دلیل ضررهای مالی تغییر کرده و ممکن است سودآوری کمتری در آینده داشته باشد؛ اما شما سهام شرکت را با توجه به بزرگ بودن شرکت و سابقه درخشان آن نفروشید. همینجاست که شما دچار خطای لنگر انداختن شدهاید و تاثیر سایر عوامل را نادیده گرفتهاید. خطاهای دیگری نیز مانند خطای تایید، برتری، نسبت دادن به خود و... در این زمینه وجود دارد.

مدیریت ریسک را فراموش نکنید

یکی از کلیدیترین فاکتورهای موفقیت در معاملات، شناخت ریسکهای مختلف سرمایهگذاری و توانایی مدیریت آنهاست. مثال بارزی که میتوان در این زمینه به آن اشاره کرد، تنوع پرتفوی سرمایهگذاری شماست. هر چقدر پرتفوی شما متنوعتر باشد، میزان ریسک سرمایهگذاری شما کاهش یافته و بازدهی بالاتری را کسب خواهید کرد؛ اما فراموش نکنید که یک پرتفوی با تنوع بیش از حد، دیگر یک پرتفوی مطمئن نیست و به یک پرتفوی پر ریسک تبدیل میشود. پس رعایت میزان تنوع پرتفوی یکی از نکات مهم کاهش ریسک در سرمایهگذاری است.

صندوقها، انتخابی مناسب برای شما

صندوقهای سرمایهگذاری، نوعی ابزار مالی جهت کاهش ریسک سرمایهگذاری و کسب بازدهی مناسب از بورس است. این صندوقها با انواع مختلف خود (سهامی، درآمد ثابت، طلا و...) برای گروههای مختلف سرمایهگذاری مناسب هستند. برای مثال صندوق درآمد ثابت، با اختصاص دارایی خود به اوراق کم ریسک مثل سپردههای بانکی، اوراق مشارکت و... گزینه خوبی برای سرمایهگذاری افراد محتاط محسوب میشود. در این زمینه، صندوق درآمد ثابت لبخند فارابی با مدیریت یک تیم حرفهای، بازدهی 27.3 درصد برای سرمایهگذاری محقق میکند.

مشاوره سرمایه گذاری دریافت کنید

دریافت مشاوره سرمایهگذاری درست و اصولی میتواند علاوهبر کاهش ریسک سرمایهگذاری شما، میزان بازدهیتان را نیز افزایش دهد. اگر با ساز و کار هر مسیر سرمایهگذاری آشنا نیستید، بهتر است قبل از گام نهادن در آن مسیر، با یک مشاور صحبت کرده و بهترین تصمیم ممکن را اتخاذ کنید.

-->تولید محتوای بخش «وب گردی» توسط این مجموعه صورت نگرفته و انتشار این مطلب به معنی تایید محتوای آن نیست.