آیا هوش مصنوعی می تواند از بحران مالی جلوگیری کند؟

هوش مصنوعی به خودی خود ضد رکود نیست، اما میتواند با بهبود کارایی کسب و کار، شناسایی فرصتهای جدید و جلوگیری از بی ثباتی مالی آینده، به شرکتها کمک کند تا از رکود خارج شوند.

به گزارش مشرق،حتی اگر هوش مصنوعی پتانسیل افزایش بهرهوری و تصمیمگیری شرکت را داشته باشد باز هم ضد رکود نیست. این به این دلیل است که عملکرد مدلهای هوش مصنوعی در طول یک بحران مالی یا اقتصادی به دادههایی بستگی دارد که بر اساس آنها آموزش دیدهاند.

اگر دادههای موجود قدیمی، مغرضانه یا ناکافی باشند، ممکن است هوش مصنوعی نتواند پیشبینیهای دقیقی انجام دهد.

علاوه بر این، هوش مصنوعی نیازمند سرمایهگذاری قابل توجهی است و در دوران رکود، کسبوکارها ممکن است تمایلی به انجام چنین هزینههایی نداشته باشند.

از سوی دیگر، هوش مصنوعی میتواند به روشهای مختلفی از بهبود کسبوکار پشتیبانی کند؛ به عنوان مثال، میتواند به کسبوکارها در کاهش هزینه و بهینهسازی عملیاتی کمک کند و به آنها اجازه دهد طوفان اقتصادی را پشت سر بگذارند.

هوش مصنوعی همچنین میتواند به کسبوکارها در یافتن بازارهای جدید و چشمانداز تجاری کمک کند، که ممکن است منجر به ایجاد جریانهای درآمدی جدید شود. علاوه بر این، هوش مصنوعی با ارائه سیستمهای نظارت بیدرنگ و هشدار اولیه میتواند مدیریت ریسک را بهبود بخشد و از بیثباتی مالی آینده جلوگیری کند.

علاوه بر این، هوش مصنوعی این پتانسیل را دارد که با تحریک نوآوری و ایجاد مشاغل جدید در آینده به توسعه اقتصادی آینده کمک کند.

رباتیک و سیستمهای اتوماسیونی که از هوش مصنوعی استفاده میکنند، میتوانند خروجی و کارایی را افزایش دهند که اقتصاد را تقویت میکند.

هوش مصنوعی چه نقشی در جلوگیری از بحران مالی بعدی می تواند داشته باشد؟

با تجزیه و تحلیل حجم عظیمی از دادهها در زمان واقعی، هوش مصنوعی میتواند خطرات بالقوه را شناسایی کند و هشدارهای اولیه را برای فعال کردن اقدامات پیشگیرانه ارائه دهد.

با این حال، پرداختن به چالشهایی مانند شفافیت و تفسیرپذیری برای اطمینان از استفاده مسئولانه و موثر از خدمات مالی حیاتی است.

هوش مصنوعی این پتانسیل را دارد که با بهبود مدیریت ریسک و بهبود فرآیندهای تصمیم گیری، نقش مهمی در جلوگیری از بحران مالی بعدی ایفا کند.

برای شناسایی خطرات کلیدی و ارائه هشدارهای اولیه درباره بحرانهای مالی احتمالی، هوش مصنوعی میتواند با پردازش حجم عظیمی از دادهها در زمان واقعی، همبستگیهای پیچیده بین شاخصهای مختلف اقتصادی، بازارهای مالی و رویدادهای جهانی را بررسی کند.

این میتواند به شرکتهای مالی و تنظیم کنندهها در برداشتن گامهای پیشگیرانه برای کاهش خطرات و جلوگیری از بلایا کمک کند.

همچنین میتوان از هوش مصنوعی برای ایجاد مدلهای پیشبینیکننده استفاده کرد که میتوانند الگوهای بازار را پیشبینی کنند و ریسکهای بالقوه را قبل از وقوع پیدا کنند.

این می تواند به مؤسسات مالی در مدیریت مناسب ریسک و تنظیم استراتژی سرمایهگذاری خود کمک کند. همچنین میتوان از هوش مصنوعی برای تشخیص بهتر کلاهبرداری و جلوگیری از جرایم مالی استفاده کرد که میتواند عامل اصلی بیثباتی در سیستم مالی باشد.

مدلهای پیشبینی، مدلهای آماری یا الگوریتمهای یادگیری ماشینی هستند که برای تحلیل دادههای تاریخی و پیشبینی رویدادها یا رفتارهای آینده استفاده میشوند. به عنوان مثال، فرض کنید یک بانک می خواهد مشتریانی را که به احتمال زیاد در پرداخت وام های خود نکول می کنند، شناسایی کند.

این بانک میتواند یک سیستم یادگیری ماشینی را آموزش دهد تا روندهای مرتبط با پیشفرضها را با استفاده از دادههای گذشته در مورد رتبهبندی اعتبار مشتریان، سطح درآمد، وضعیت شغلی و سایر معیارهای مربوطه پیدا کند. سپس میتوان از این الگوریتم برای ایجاد یک مدل پیشبینی استفاده کرد که به هر مشتری یک امتیاز ریسک میدهد و پیشبینی میکند که چقدر احتمال دارد که پیشفرض شود.

با استفاده از این مدل پیش بینی، بانک ممکن است بر مشتریانی متمرکز شود که بیشتر در معرض خطر نکول هستند و منابع خود را بر این اساس تخصیص دهد.

میتواند گزینههای پرداخت دیگری را به آنها ارائه دهد یا برای حل مشکلات اساسی که ممکن است باعث مشکلات مالی آنها شود، با آنها همکاری کند. با استفاده از یک مدل پیش بینی، بانک می تواند به طور فعال سبد وام خود را مدیریت کند و زیانهای ناشی از نکول را به حداقل برساند.

اگرچه استفاده از هوش مصنوعی در خدمات مالی بدون مشکل نیست. یکی از مسائل کلیدی این است که مدلهای هوش مصنوعی فاقد شفافیت و تفسیرپذیری هستند، که میتواند درک توجیه قضاوتهای هوش مصنوعی (ai (را چالشبرانگیز کند.

این را میتوان با ایجاد مدلهای هوش مصنوعی قابل توضیح شفاف (xai) که امکان نظارت و مشارکت انسان را فراهم می کند، حل کرد.

XAI به دستهای از تکنیکها و روشهای هوش مصنوعی اشاره دارد که برای ارائه توضیحات قابل فهم برای انسان برای تصمیمگیریها و اقدامات انجام شده توسط سیستمهای هوش مصنوعی طراحی شدهاند.

این امر میتواند به ویژه در زمینههایی مانند بانکداری، مراقبتهای بهداشتی یا عدالت کیفری که قضاوتهای انجام شده توسط سیستمهای هوش مصنوعی ممکن است تأثیرات گستردهای روی آن داشته باشد بسیار مهم باشد.

استفاده از XAI میتواند به بهبود اثربخشی و قابلیت اطمینان سیستمهای هوش مصنوعی و همچنین پاسخگویی و انصاف آنها کمک کند.

هوش مصنوعی چگونه می تواند به توسعه سیستم های هشدار اولیه برای خطرات احتمالی کمک کند؟

با تجزیه و تحلیل حجم عظیمی از دادهها در زمان واقعی و دادن بینشهای مفید به تصمیم گیرندگان، هوش مصنوعی میتواند به توسعه سیستمهای هشدار اولیه که می تواند مشکلات احتمالی در بازارهای مالی را شناسایی و به حل آن کمک کند.

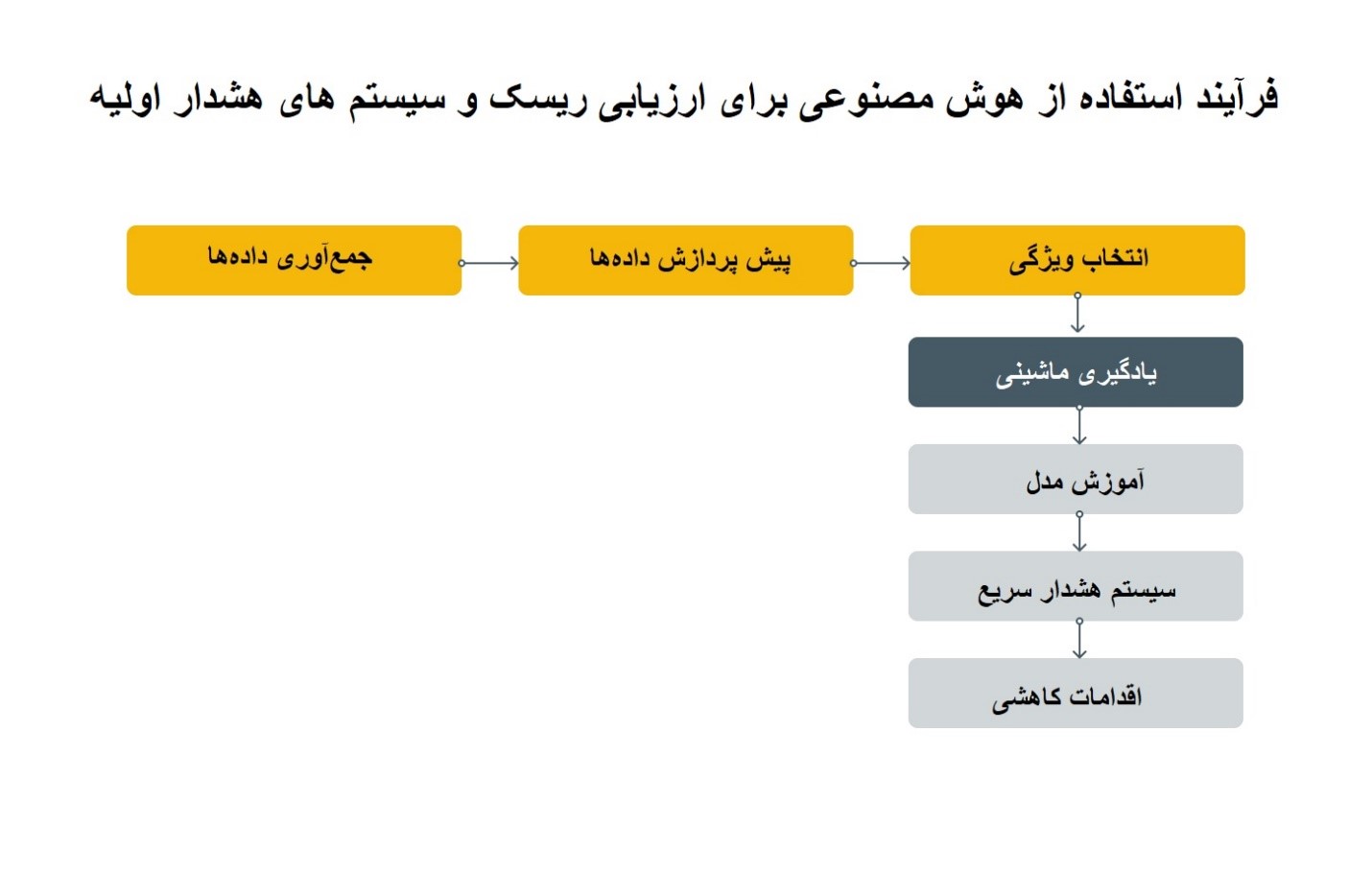

در اینجا مراحلی وجود دارد که هوش مصنوعی می تواند برای کمک به توسعه سیستم های هشدار اولیه انجام دهد:

جمع آوری داده ها

سیستمهای هوش مصنوعی قادر به جمعآوری اطلاعات از طیف وسیعی از منابع، مانند حسابهای مالی، مقالات خبری و فیدهای رسانههای اجتماعی هستند.

پیش پردازش داده ها

دادههای بهدستآمده به منظور حذف هرگونه اطلاعات غیرضروری و قرار دادن آن در قالبی که بتوان از آن برای تجزیه و تحلیل استفاده کرد، باید از قبل پردازش شود.

انتخاب ویژگی

مرحله بعدی انتخاب ویژگی هایی است که به احتمال زیاد نشان دهنده خطرات احتمالی در داده های پیش پردازش شده است.

متغیرهایی مانند قیمت ارزهای دیجیتال، نرخ بهره، رتبه بندی اعتباری و شاخص های اقتصادی ممکن است در این مورد گنجانده شوند.

فراگیری ماشین (ماشین لرنینگ)

هنگامی که ویژگی های مربوطه انتخاب شدند، مدل هایی که می توانند خطرات احتمالی را پیش بینی کنند، می توانند با استفاده از روش های یادگیری ماشین آموزش ببینند.

این مدلها را میتوان با استفاده از دادههای تاریخی آموزش داد تا روندهایی را که میتوانند آغاز بحرانهایی مانند ریسک سیستمی، بحران اعتباری، ورشکستگی، بحران بدهی یا فاجعه بازار سهام را نشان دهند، شناسایی کنند.

سیستم اخطار سریع

سیستمهای هشدار زودهنگام را میتوان با استفاده از مدلهای یادگیری ماشینی پس از آموزش به ذینفعان در مورد تهدیدات احتمالی ایجاد کرد.

این فناوریها همچنین میتوانند برای ارزیابی جدیت خطر و ارائه اقدامات بالقوه استفاده شوند.

به عنوان مثال، با بررسی دادههای قیمت تاریخی، یک سیستم هشدار اولیه مبتنی بر هوش مصنوعی میتواند الگویی را تشخیص دهد که در آن قیمت یک ارز دیجیتال بهطور غیرعادی به سرعت در حال کاهش است.

این ممکن است مقدمه ای برای یک ریسک سیستماتیک باشد که می تواند منجر به بحران اعتباری یا سقوط بازار کریپتو شود. فعالان بازار ممکن است توسط سیستم از این موضوع مطلع شوند و به آنها اجازه می دهد اقدامات پیشگیرانه برای کاهش ریسک انجام دهند.

چند نمونه از سیستمهای تشخیص کلاهبرداری مبتنی بر هوش مصنوعی برای مؤسسات مالی

چند نمونه از سیستمهای تشخیص کلاهبرداری مبتنی بر هوش مصنوعی که موسسات مالی میتوانند برای محافظت از مشتریان خود در برابر فعالیتهای کلاهبرداری استفاده کنند عبارتند از FICO Falcon Fraud Manager، Feedzai، IBM Safer Payments، NICE Actimize و Featurespace ARIC Fraud Hub.

هوش مصنوعی مدیر کلاهبرداری فالکون FICO

FICO Falcon Fraud Manager یک سیستم تشخیص و پیشگیری از کلاهبرداری است که با استفاده از تکنیکهای هوش مصنوعی و یادگیری ماشین، تراکنشهای مشتری را در زمان واقعی تجزیه و تحلیل میکند.

کلاهبرداری مشکوک توسط سیستم قابل شناسایی است که می تواند تیم مدیریت کلاهبرداری بانک را نیز مطلع کند.

هوش مصنوعی مدیر کلاهبرداری فیدزی Feedzai

راه حلی برای تشخیص کلاهبرداری احتمالی است که تراکنش های مشتری را با استفاده از تکنیک های یادگیری ماشین تجزیه و تحلیل می کند.

این نوع هوش مصنوعی می تواند رفتار مشتری را تجزیه و تحلیل کند و الگوهایی را شناسایی کند که ممکن است نشان دهنده تقلب باشد.

برای مثال، اگر مشتری به طور ناگهانی شروع به خریدهای بزرگ یا خرید در مکانهای غیرمعمول کند، Feedzai میتواند آن را بهعنوان فعالیت بالقوه تقلبی شناسایی کند.

هوش مصنوعی پرداخت های ایمن IBM

IBM Safer Payments سیستمی برای شناسایی و جلوگیری از تقلب در پرداخت است که از تکنیک های هوش مصنوعی و یادگیری ماشینی استفاده می کند.

بر اساس الگوهای رفتار، تاریخچه تراکنش و سایر متغیرها، سیستم می تواند تقلب های احتمالی را تشخیص دهد.

هوش مصنوعی NICE Actimize

NICE Actimize یک سیستم تشخیص جرایم مالی است که دادههای مشتری را تجزیه و تحلیل میکند و با استفاده از تکنیکهای هوش مصنوعی و یادگیری ماشین، فعالیتهای کلاهبرداری احتمالی را شناسایی میکند.

راهحلهایی برای تشخیص هویت (KYC) و بررسی دقیق مشتری ارائه میدهد که به مؤسسات مالی کمک میکند هویت مشتریان خود را تأیید کنند و با الزامات نظارتی مطابقت داشته باشند.

هوش مصنوعی ARIC Fraud Hub

Featurespace ARIC Fraud Hub یک سیستم تشخیص تقلب در زمان واقعی است که با استفاده از الگوریتمهای یادگیری ماشین، تراکنشهای مشتری را برای جعل احتمالی اسکن میکند. این می تواند تقلب را در زمان واقعی شناسایی و از آن جلوگیری کند و به مؤسسات مالی اجازه می دهد تا به سرعت پاسخ دهند و از ضررهای بیشتر جلوگیری کنند.

برخی از مزایا و معایب بالقوه استفاده از هوش مصنوعی در مدیریت ریسک مالی و پیشگیری از آن

هوش مصنوعی مزایای بالقوه زیادی در مدیریت ریسک مالی دارد، از جمله دقت بهبود یافته، نظارت در زمان واقعی، بهبود بهره وری، مقرون به صرفه بودن و تجزیه و تحلیل پیش بینی.

با این حال، محدودیتهایی مانند عدم شفافیت، مسائل مربوط به کیفیت دادهها، سوگیریهای احتمالی، اتکای بیش از حد به هوش مصنوعی و خطرات امنیت سایبری نیز وجود دارد که باید قبل از اجرای راهحلهای مبتنی بر هوش مصنوعی در مؤسسات مالی در نظر گرفته شوند.

استفاده از هوش مصنوعی در مدیریت ریسک مالی و پیشگیری مزایای بالقوه زیادی دارد، از جمله:

دقت بهبود یافته: هوش مصنوعی میتواند به شناسایی دقیقتر و سریعتر خطرات احتمالی نسبت به روشهای سنتی کمک کند، که میتواند اثربخشی مدیریت ریسک و تلاشهای پیشگیری را بهبود بخشد.

نظارت در زمان واقعی: هوش مصنوعی میتواند رفتار مشتری و دادههای تراکنش را در زمان واقعی ردیابی کند و مؤسسات مالی را قادر میسازد تا کلاهبرداری و سایر تهدیدها را در حین توسعه شناسایی کنند.

افزایش بهرهوری: راهحلهای مدیریت ریسک مبتنی بر هوش مصنوعی میتوانند فرآیندهای مختلف را خودکار کنند و به تحلیلگران زمان بیشتری برای تمرکز روی کارهای سطح بالاتر میدهند.

مقرون به صرفه: هوش مصنوعی می تواند به سازمان های مالی در کاهش هزینه های مرتبط با مدیریت ریسک با خودکار کردن وظایف و کاهش نیاز به بررسی دستی کمک کند.

تجزیه و تحلیل پیش بینی کننده: با استفاده از داده های گذشته برای پیش بینی خطرات و روندهای بالقوه، تجزیه و تحلیل پیش بینی کننده سازمان های مالی را قادر می سازد تا به طور فعال ریسک های بالقوه را مدیریت کنند.

با این حال، محدودیتهایی نیز برای استفاده از هوش مصنوعی در مدیریت ریسک مالی و پیشگیری وجود دارد، از جمله:

عدم شفافیت: درک سیستمهای مبتنی بر هوش مصنوعی میتواند چالشبرانگیز باشد، که توضیح نحوه انتخابها را برای مؤسسات مالی چالش برانگیز میکند.

کیفیت داده: برای موثر بودن هوش مصنوعی، دادههای با کیفیت بالا ضروری است، اما دادههای با کیفیت پایین ممکن است منجر به پیشبینیها و قضاوتهای نادرست شود.

بایاس: اگر دادههای مورد استفاده برای آموزش سیستم بایاس باشند یا اگر خود الگوریتمها بایاس باشند، هوش مصنوعی میتواند سوگیری داشته باشد.

اتکای بیش از حد به هوش مصنوعی: موسسات مالی ممکن است بیش از حد به سیستم های مجهز به هوش مصنوعی متکی شوند، که می تواند منجر به رضایت و عدم نظارت انسانی شود.

خطرات امنیت سایبری: سیستم های مجهز به هوش مصنوعی ممکن است در برابر حملات سایبری آسیب پذیر باشند که می تواند امنیت داده های مالی حساس را به خطر بیندازد.

ملاحظات اخلاقی در استفاده از هوش مصنوعی برای مدیریت ریسک مالی چیست؟

مؤسسات مالی که از هوش مصنوعی برای مدیریت ریسک استفاده میکنند باید از دادههای متنوع و بیطرف، شفافیت در تصمیمگیری، نتایج مسئولانه، امنیت و حریم خصوصی دادهها، نظارت انسانی و پاسخگویی برای تصمیمگیریها اطمینان حاصل کنند، تأثیر هوش مصنوعی بر اشتغال را در نظر بگیرند و از فناوری بهطور اخلاقی استفاده کنند.

دقت الگوریتمهای هوش مصنوعی به دادههای مورد استفاده برای آموزش آنها بستگی دارد.

بنابراین موسسات مالی باید اطمینان حاصل کنند که دادههایی که به کار میگیرند متنوع، بیطرف و نماینده همه گروههای اجتماعی است.

موسسات مالی باید باز باشند و هنگام استفاده از هوش مصنوعی برای مدیریت ریسک، فرآیندهای تصمیم گیری خود را توضیح دهند.

آنها همچنین باید مسئولیت هر گونه پیامد پیش بینی نشده ای را که ممکن است در نتیجه استفاده از هوش مصنوعی ایجاد شود، بپذیرند.

حجم زیادی از داده های شخصی برای هوش مصنوعی مورد نیاز است، که سؤالاتی را در مورد امنیت داده ها و حریم خصوصی ایجاد می کند.

مؤسسات مالی باید اطمینان حاصل کنند که از داده ها به شیوه ای ایمن و اخلاقی استفاده می کنند و اقدامات امنیتی لازم را برای جلوگیری از نقض داده ها در اختیار دارند.

هوش مصنوعی ابزاری است که می تواند به تصمیم گیری کمک کند، اما در نهایت، تصمیمات باید توسط انسان ها گرفته شود.

بنابراین موسسات مالی باید اطمینان حاصل کنند که انتخاب های انجام شده با استفاده از هوش مصنوعی مشمول نظارت و پاسخگویی انسانی است.

افزایش استفاده از هوش مصنوعی در مدیریت ریسک های مالی می تواند منجر به از دست دادن شغل و تغییر در ماهیت کار شود.

مؤسسات مالی باید از چگونگی تأثیر هوش مصنوعی بر اشتغال آگاه باشند و مطمئن شوند که از این فناوری به لحاظ اخلاقی استفاده می کنند.