اعتماد: بانک ها با پول های خود چه کرده اند که رئیس بانک مرکزی می گوید نقدینگی ندارند؟ / وامپاشی 5000 میلیاردی با سود صفر

بانک مرکزی در چند نوبت ناچار شد چند ده هزار میلیارد تومان از منابع عمومی را به جبران خسارت مالباختگان موسسات مالی و اعتباری متخلف و فاسد اختصاص دهد. ریاست بانک مرکزی تا شهریور ماه به بانکهای ناتراز فرصت داده تا خودشان را اصلاح کنند. باید صبر کرد و نحوه برخورد بانک مرکزی با این ناترازان را دید.

اعتماد نوشت: بانکها ناتراز هستند. علت چیست؟ توضیح رییس کل بانک مرکزی این است که «نزدیک 90درصد از ناترازی بانکها از نوع ورشکستگی (بدهیها بیشتر از داراییها) نیست، بلکه از نوع عدم نقدینگی است. بدین معنا که بانکها بخش عمدهای از منابعشان به دارایی تبدیل شده و لذا با چالش نقدینگی رو بهرو شدهاند. از این منظر، نظام بانکداری در ایران به دلیل تبدیل منابع به دارایی، نقدینگی لازم را دراختیار ندارد.»

این اظهارات ریاست بانک مرکزی راحتی خیال میدهد از بابت ورشکستگی بانکها و متوجه میشویم که اگر بانکها داراییهای خود را نقد کنند، برای پرداخت تسهیلات نیازی به استقراض از بانک مرکزی نخواهند داشت. منبع این داراییها همان سپردههای خردی هستند که از مردم جمع شدهاند، اما به جای تسهیلاتدهی، صرف خرید داراییهای مختلف به خصوص ملک و ساختمانسازی و تاسیس انواع شرکتها و بیمهها و هدایت تسهیلات به سمت موسسات خودی شدهاند.

بانکها و موسسات مالی گاهی هم شیطنت کردهاند و سپردهها را به جاهایی بردهاند که بازگشت نداشته یا کاهش ارزش پیدا کرده. به عبارت خودمانی، سپردههای مردم را سوزاندهاند. بانک مرکزی در چند نوبت ناچار شد چند ده هزار میلیارد تومان از منابع عمومی را به جبران خسارت مالباختگان موسسات مالی و اعتباری متخلف و فاسد اختصاص دهد. ریاست بانک مرکزی تا شهریور ماه به بانکهای ناتراز فرصت داده تا خودشان را اصلاح کنند. باید صبر کرد و نحوه برخورد بانک مرکزی با این ناترازان را دید.

مشکل نقدینگی بانکها فقط به تخلفات و شیطنتهای فوق محدود نیست. از یکطرف وقتی سود بانکی 18درصد و نرخ تورم 46درصد است سود حاصل از سپردهگذاری منفی 28درصد است، لذا سپردهها از بانکها فراری هستند. مردم در این شرایط پولشان را برمیدارند و میبرند در بازار ارز و سکه و خودرو و مسکن تا از داشتههایشان در مقابل گردباد تورم محافظت کنند و با این کار البته به تورم این داراییها دامن میزنند. ورودی به بانکها سیر نزولی پیدا میکند.

از طرف دیگر به دلیل پایین بودن نرخ بهره وامها (نسبت به تورم) مردم برای دریافت وام از بانکها انگیزه پیدا میکنند. اگر بتوانید در شرایط تورم 46درصدی، وامی از بانک بگیرید حتی با نرخ بهره مثلا 30درصد، نانتان در روغن است و 16درصد را به جیب میزنید. لذا فشار سنگینی بر بانکها هست برای دریافت وام، اعم از اینکه افراد و شرکتها واقعا به وام احتیاج داشته باشند و چه نداشته باشند.

این یک کاسبی بیزحمت و پرسود است که باعث تسریع خروج منابع از بانکها میشود. بانکها برای تامین نیاز روزافزون وامخواهان دست در کیسه بانک مرکزی میکنند. اما مرغ دولت یک پا دارد و حاضر نیست از این رانت پاشی دست بکشد در حالی که افزایش نرخ سود بانکی یکی از ابزارهای موثر کنترل تورم است.

اکثر کشورهای دنیا وقتی با تورم ناشی از جنگ اوکراین مواجه شدند به افزایش نرخ بهره اقدام کردند و معلوم نیست چرا سیاستگذاران وطنی از این تجارب درس نمیگیرند.

مثل روز روشن است که وقتی وام 30درصدی میدهید، متناسب با آن تفاوت 16درصدی، خلق پول میکنید و تورم را تشدید میکنید. درحالی که با نزدیک کردن نرخ بهره به نرخ تورم فشار مطالبه وام از روی بانکها برداشته میشود. اقدامی که به نظر نمیرسد در دستور کار دولت باشد. آنان که علیرغم صعود نرخ تورم، بر تثبیت این سودها اصرار میکنند، استدلالشان این است که نرخها را پایین نگه میداریم تا وام گرفتن برای تولیدکننده آسان بشود و به بنگاهها در تامین سرمایه در گردش کمک بشود.

اما در عمل شاهد هستیم که اتفاق دیگری رخ میدهد. با افزایش نرخ تورم، برای دریافت وام ارزان به بانکها هجوم آورده میشود و آنها که وام میگیرند الزاما تولید کننده نیستند. دستگاه اداری فشل دولتی (که بانکها هم بخشی از آن هستند) توان سرند کردن متقاضیان وام را ندارد.

وام به خشک و تر هر دو تعلق گرفت و هنوز هم میگیرد. چگونه؟ بدینترتیب که در شرایط نرخ بهره پایین (تر از تورم)، تقاضا برای تسهیلات از عرضه پیشی میگیرد و امضای بانکداران یا صاحب منصبان دولتی که افراد و شرکتها را به بانک معرفی میکنند طلایی میشود و معمولا وام لذیذ به دست کسانی میرسد که توان خرید آن امضای طلایی را داشته باشند.

نگاهی به فهرست (ناقص) ابربدهکاران بانکی نشان میدهد که برندگان این بازی، مردم عادی و شرکتهای معمولی نیستند بلکه وامگیرندگان کلان هستند که مابهالتفاوت فاحش نرخ بهره و نرخ تورم را به جیب میزنند. اگر هم وام را بر نگردانند راه مطمئنی برای وصول آنها نیست. مطالبات معوق زنجیری است به پای سیستم بانکی. آیا بانکها توانستهاند وامهای چند باره چند ده هزار میلیارد تومانی را از خودروسازان دولتی پس بگیرند.

نباید فراموش کرد که حجم زیادی از ناترازی بانک ها به دلیل وامهای تکلیفی است که به دستور دولت ناچارند به پروژههای عمرانی بدهند. مشارکت اجباری در پروژههایی که عموما نرخ برگشت درست و درمانی ندارند و با طولانی شدن پروژه به محدوده ضرر وارد میشوند.

یکی از بدیهیات علم مدیریت پروژه این است که طولانی شدن پروژه یعنی هزینه. در همین صنعت حمل و نقل نگاه کنید به پروژههای ساخت راهآهن میانه - تبریز، اصفهان - اهواز، رشت - انزلی و چابهار - زاهدان که عمر برخی آنها به چند دهه میرسد و نشان میدهد که علم مدیریت پروژه هرگز به دستگاه دولت راه نداشته و ندارد.

حالا تصورش را بکنید که 50 فقره وام 100 میلیارد تومانی برای خرید کشتی مسافری در میان باشد. جمعا 5000 میلیارد تومان با یک سال و نیم تنفس و با سود صفر. یک حمله گازانبری به منابع بانکی که در تاریخ بانکداری کشور کمسابقه است. سود صفر را مقایسه کنید با نرخ تورم 46درصدی که بانک مرکزی برای سال قبل اعلام کرده است.

اگر بخواهیم از تجارب گذشته درس بگیریم، سرنوشت این 50 فقره وام، سرنوشت همان وامهای ارزانقیمت قبلی خواهد بود که شرحش در بالا رفت. این وامها، به نسبت آن 46درصد اختلاف بین بهره صفر و نرخ تورم، خلق پول میکنند و به تورم دامن میزنند. آیا مسافرکشی دریایی میتواند حداقل 46درصد بازگشت سرمایه داشته باشد؟ آیا چنین نرخ برگشت خارقالعادهای را در مسافرکشی ریلی و جادهای و هوایی سراغ داریم؟

با وجود چنین امتیاز شیرینی، علاوه بر معدودی شرکتهای کشتیرانی مسافری واقعی، لشکری از فرصتطلبان برای به چنگ آوردن این وام ارزان هجوم خواهند کرد. همه وسوسه میشوند که وام را بگیرند و اگر توانستند به کارهای پرسود بزنند از جمله در ساختمانسازی.

در این شرایط سوال تین نیوز کاملا بجاست که وام 100 میلیاردی خرید کشتی مسافری با سود صفر به چه کسانی پرداخت میشود؟ صاحبمنصبان دولتی چگونه متقاضیان را سرند میکنند؟ معیار حذف و قبول متقاضیان وام چیست؟ وام ارزان خودش چراغ سبز است به تخلف و تجربه نشان داده که دستگاههای نظارتی دولتی و بانکی از پس فرصتطلبان بر نمیآیند.

اگر آن بدهکاران بانکی قبلی بتوانند وامهای کلان را نپردازند چرا این کشتیسواران نتوانند؟ تنها راه بیرون راندن فرصتطلبان از دایره تقاضای وام، نزدیک کردن بهره وام به نرخ تورم است. در این صورت فقط شرکت کشتیرانی واقعی برای وام درخواست خواهند داد. سود صفر نشان میدهد که این اقدام نه تنها در دستور کار دولت نیست بلکه حرکت در جهت عکس آن است.

جمعبندی و نتیجهگیری:

الف) تورم مادر مشکلات اقتصاد کشور است و مهمترین ماموریت دولت در شرایط کنونی پایین آوردن نرخ تورم است به هر قیمتی، حتی به قیمت رکود، ازجمله با افزایش نرخ بهره. شیوهای که در همه جای دنیا پیگیری شد و موفق بود. مسافرکشی دریایی و هر کاسبی دیگر وقتی شکل میگیرد و تداوم پیدا میکند که نرخ برگشت آن بیش از نرخ تورم باشد.

ب) وامپاشی 5000 میلیارد تومانی با سود صفر بر باد دادن منابع بانکی است، بر ناترازی نظام بانکی میافزاید و البته بر نرخ تورم.

کانال عصر ایران در تلگرام

تماشاخانه

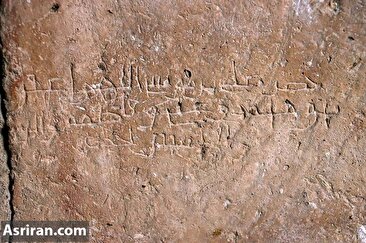

کشف دستخط امام رضا (ع) در شهر ساوه / نوشته شده: «حاضر شد (در این مسجد) علیابن موسی»/ طلب مغفرت با نام پنج تن (+ فیلم و عکس و متن دستخط)

ببینید کارخانه ولوو چطور خودروهایش را تست ایمنی میکند؛ تست شاسی بلندهای xc90 (فیلم)

فیلم های دیگر