ارزش ذاتی «زفجر» چقدر است؟

فرابورس طی روزهای آتی شاهد عرضه اولیه خود طی سالجاری خواهد بود. شرکت کشاورزی و دامپروری فجر اصفهان، با نماد «زفجر» بهزودی معاملات خود را در تابلوی فرابورس آغاز میکند. سهامدار اصلی این شرکت، بنیاد مستضعفان و فعالیت اصلی آن در زمینه کشاورزی و دامپروری است. متولی ارزشگذاری این شرکت برای عرضه اولیه هم تامین سرمایه نوین است. عباس گمار، مدیر ارزشگذاری تامین سرمایه نوین، اعلام کرد که...

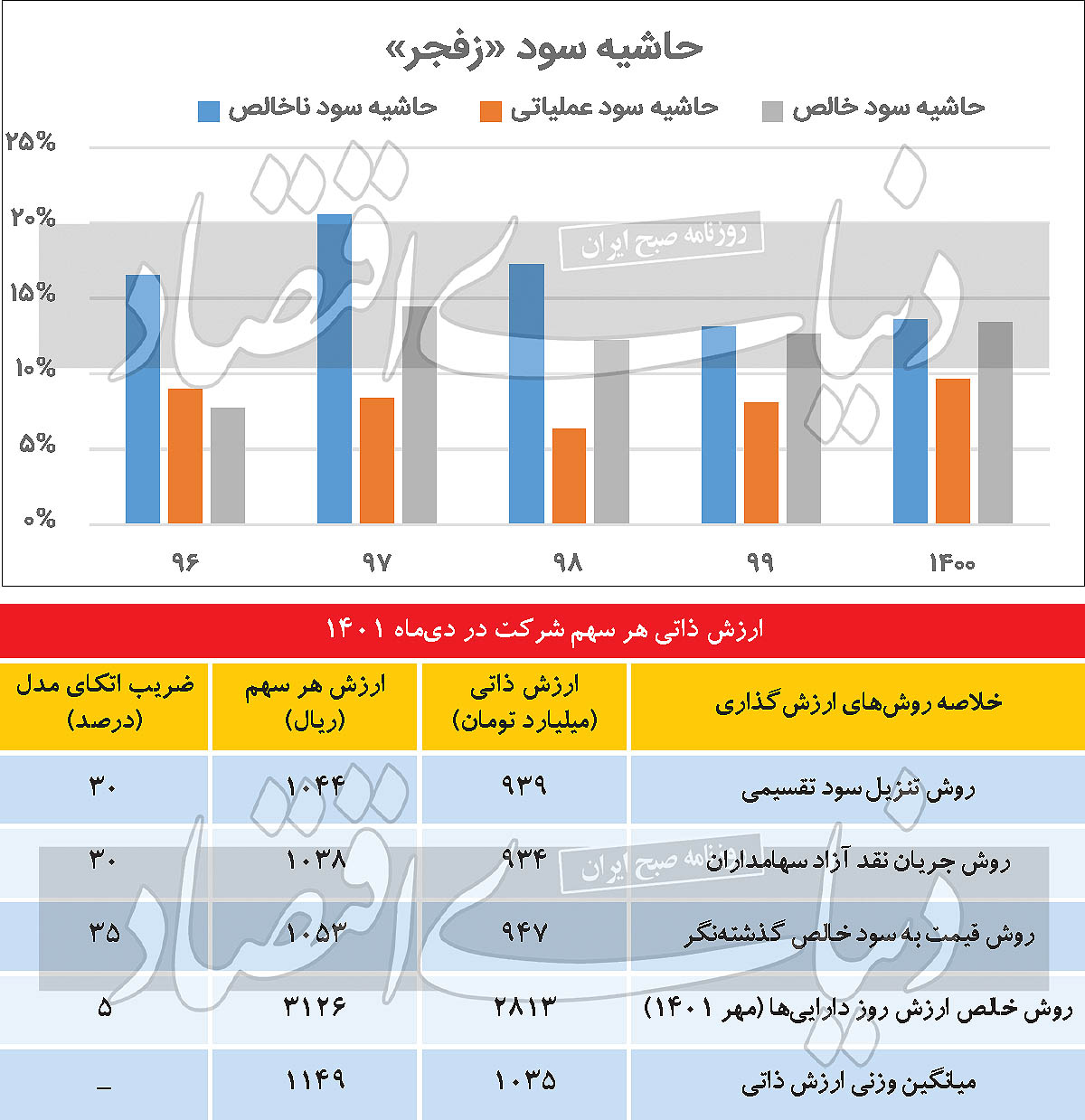

همچنین عباس گمار در آستانه عرضه اولیه این نماد، در نشستی تاکید کرد که تاریخ ارزشگذاری این شرکت در دیماه 1401 و زمان ارزشگذاری داراییها توسط کارشناسان رسمی دادگستری مهرماه 1401 بوده که قیمت دلار در آن زمان، نصف قیمت فعلی بوده است. در نهایت با مفروضات آن زمان، ارزش ذاتی این شرکت، هزار و 149تومان برآورد شده است. با توجه به اینکه قیمت دلار طی نیمهدوم سال، ارقام بسیار بالایی را به خود دیده است، احتمالا سودآوری این صنعت نیز اندکی بهبود و ارزش ذاتی آن افزایش یافته است. علاوه بر این با توجه به عرضه اولیه این سهم، ارزشگذاران این سهم، به خالص ارزش روز داراییها وزن بسیار پایینتری دادهاند؛ چرا که شرکت سرمایهگذاران خرد در عرضه اولیه با هدف کسب سود انجام میشود.

مفروضات مهم در ارزشگذاری «زفجر»

میزان تولید شیر گاو 42هزار تن، شیر بز هزار و 242تن، گوساله نر در بدو تولد هزار و 515راس، کود حیوانی 70هزار و 700تن و بزغاله در بدو تولد هزار و 716راس برای چهارسال آتی در نظر گرفته شده است. قیمت منصفانه تولید برای سال 1403 تا سال 1405، براساس نسبت قیمت منصفانه به قیمت فروش و برای سال 1402 براساس بودجه شرکت تعیین شده است. علاوه بر این، ارزش منصفانه محصولات باغی و زراعی با نرخ رشد 26درصدی معادل تورم بلندمدت ارزشگذاری شده است. قیمت فروش بزغاله نر نیز با رشد 7درصدی تعدیل شده است که این نرخ معادل میانگین نرخ رشد قیمت فروش بزغاله در سالهای 1398 تا 1400 است. مواد مصرفی مربوط به واحد دامپروری عمدتا با نرخ دلار آزاد خریداری میشود. هزینه دستمزد نیز مطابق نرخ رشد بلندمدت حقوق و دستمزد در کشور و معادل 25درصد افزایش یافته است.

ارزشگذاری از دیدگاه سود تقسیمی

یکی از روشهای ارزشگذاری سهام شرکت کشاورزی و دامپروری فجر، دیدگاه تنزیل سود تقسیمی شرکتها بوده است. با توجه به میانگین نسبت تاریخی تقسیم سود، سود قابل تقسیم شرکت طی سالهای آتی 90درصد بوده است. نرخ بهره بدون ریسک نیز 26درصد و ضریب بتا 61درصد در نظر گرفته شده است. در نهایت، با توجه به صرف ریسک 15درصدی بازار سرمایه ایران، نرخ بازده مورد انتظار حدود 35درصد خواهد بود. براساس روش گوردون نیز نرخ رشد بلندمدت سود تقسیمی حدود 20درصد برآورد میشود. ارزش ذاتی سهام با این روش 939میلیارد تومان و ارزش ذاتی هر سهم نیز 1044تومان خواهد بود.

ارزشگذاری با روش جریان نقد آزاد سهامداران

در این روش، ارزش روز جریان نقد قابل پرداخت به سهامداران در نظر گرفته شده است. جریان نقد آزاد سهامداران، وجوه نقدی است که بعد از پرداخت بدهیها، خالص افزایش سرمایه در گردش، خالص افزایش در داراییهای ثابت و پرداخت یا دریافت تسهیلات در شرکت باقی میماند. در این روش نیز نرخ بازده مورد انتظار مطابق روش سود تقسیمی و نرخ رشد همان 20درصد در نظر گرفته شده است. براساس این روش، ارزش ذاتی سهام شرکت، 934میلیارد تومان برآورد شده است. ارزش ذاتی هر سهم نیز هزار و 38تومان در نظر گرفته شده است.

برآورد ارزش سهام به روش ضریب قیمت به سود گذشتهنگر

بهمنظور تعیین ضریب قیمت به سود یا همان P/ E سهام، از اطلاعات سایت مدیریت فناوری بورس تهران استفاده شده است. براساس این روش، شرکت یا شرکتهای مشابه نماد «زفجر» که سهام آنها در بورس تهران مورد معامله قرار میگیرد، در نظر گرفته شده و براساس آن ضریب قیمت به سود تعیین میشود. در گزارش ارزشیابی این سهم، ضریب قیمت به سود برای این نماد را 10 واحد برآورد کردهاند که در این صورت، با توجه به سود خالص برآوردی 94میلیارد تومانی در سال 1401 ارزش ذاتی این نماد با این روش، 947میلیارد تومان و ارزش هر سهم هزار و 53میلیارد تومان برآورد میشود.

خالص ارزش روز داراییهای شرکت

در این روش ارزشگذاری، کارشناس رسمی دادگستری ارزش روز داراییهای شرکت را 3هزار میلیارد تومان برآورد کرده است. علاوه بر این، ارزش روز بدهی شرکت 218میلیارد تومان در نظر گرفته شده است. با این واسطه با توجه به سود خالص شرکت در 6ماه ابتدایی سال 1401، خالص ارزش روز داراییها حدود 2هزار و 800میلیارد تومان برآورد شده است. در این صورت ارزش هر سهم، 3هزار و 100تومان خواهد بود. هرچند انتظار میرود با توجه به عدمصرفه اقتصادی شرکتهای کشاورزی و دامپروری، ارزشگذاری شرکت به وسیله سود تقسیمی و جریان نقد آزاد بسیار کمتر از روش خالص ارزش روز داراییها باشد. در نتیجه، عدمصرفه اقتصادی فعالیت در این صنعت، موجب میشود تا ارزش بازار کسری از ارزش روز داراییها باشد و از آن فراتر نرود.

ارزش ذاتی «زفجر» بیشتر است؟

با توجه به اینکه مواد اولیه این شرکت به صورت وارداتی تامین میشود و قیمتگذاری برخی از مواد مصرفی واحد دامپروری، برمبنای دلار آزاد است، انتظار میرود نرخ محصولات متناسب با افزایش نرخ دلار افزایش یابد و رشد درآمدی خوبی نصیب شرکت شود. علاوه بر این، در زمان ارزشگذاری نرخ دارایی این شرکت، قیمت دلار حدود 30هزار تومان بود که احتمالا با تورم رخداده طی این 6ماه ارزش داراییهای شرکت بسیار بیشتر از مهر سال گذشته باشد. مدیر ارزشگذاری تامین سرمایه نوین در دومین نشست خبری عرضه اولیه سهام شرکت کشاورزی و دامپروری فجر اصفهان، در پاسخ به اینکه چرا در ارزشگذاری «زفجر» برای روش خالص ارزش روز داراییها وزن 5درصد تعیین شده است، گفت: معمولا در کشور ما به خالص ارزش روز داراییها وزن بیشتری داده میشود؛ اما با توجه به اینکه ارزشگذاری با هدف عرضه اولیه صورت گرفته، به این روش وزن 5درصدی داده شده است.

عباس گمار با بیان اینکه به خالص ارزش روز داراییها وزن پایینتری داده شده است، افزود: برای شرکتهایی که در صنعت دامپروری فعالیت میکنند، باید وزن 15درصدی به روش خالص ارزش روز داراییها تعیین کرد؛ چرا که این شرکتها داراییهای فراوانی از جمله زمین دارند و این داراییها از اهمیت زیادی برخوردارند. اما با توجه به اینکه شرکت سرمایهگذاران در عرضه اولیه با هدف سود و کسب بازدهی است، بنابراین وزندهی روشهای ارزشگذاری کمی تغییر میکند.

--> اخبار مرتبط