9 پرسش درباره بورس 99

بعد از رشد 187 درصدی بورس تهران در سال گذشته، شاخص کل سهام امسال نیز به روند صعودی خود ادامه داد و در هجده روز معاملاتی سپریشده نماگر اصلی بازار دو ابرکانال را درنوردیده و بر قله 700 هزار ایستاده است. اما ادامه مسیر بورس چگونه خواهد بود؟ 40 کارشناس بورسی با شرکت در نظرسنجی «دنیایاقتصاد» به این موضوع در قالب 9 پرسش پرداختهاند. بیش از 80 درصد تحلیلگران روندی صعودی را برای بورس 99 پیشبینی...

بعد از رشد 187 درصدی دماسنج اصلی بازار سهام در سال 98 و دنبالهدار شدن این مسیر در سال جدید شاید یکی از مهمترین سوالاتی که ذهن فعالان بورس تهران را به خود مشغول کرده است، روند این بازار در سال 99 و عوامل اثرگذار بر آن است.

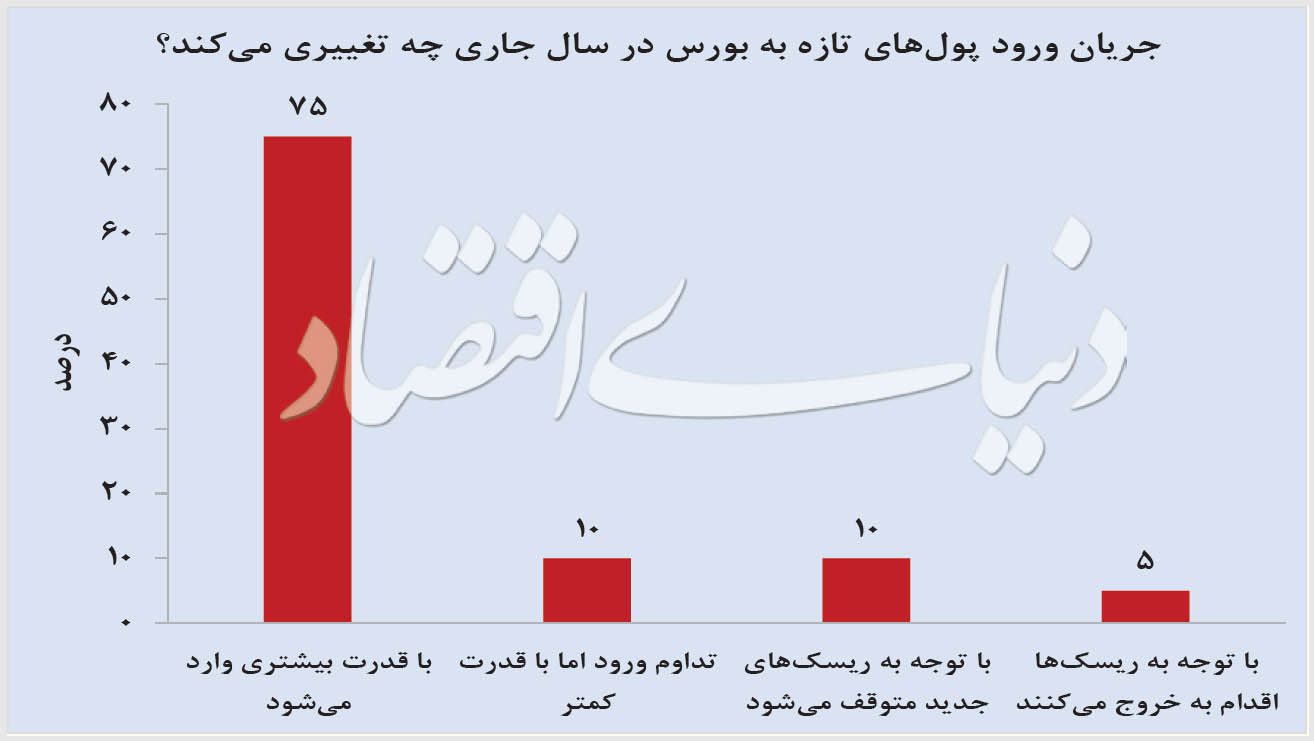

این مهم «دنیایاقتصاد» را بر آن داشت تا در یک نظرسنجی با حضور 40 کارشناس فعال بازار سهام با طرح 9 پرسش به بررسی چشمانداز بورس تهران در سالجاری بپردازد. در این میان هر چند بیش از 88 درصد کارشناسان روندی صعودی برای شاخص 99 پیشبینی کردهاند، اما برخی نیز از نگرانیهای خود در خصوص رشد بدون منطق قیمت سهام در سال گذشته سخن گفته و تداوم رشد شاخص کل در سالجاری را معقول نمیدانند. در این میان اما تداوم ورود پولهای تازه به گردونه معاملات سهام آن هم با قدرت بیشتر نسبت به گذشته و نقش پررنگ سهامداران حقیقی بهویژه تازهواردها یکی از نقاط اشتراک کارشناسان شرکتکننده در این نظرسنجی بود. نقدینگی که در 18روز معاملاتی سپری شده از معاملات سال 99 سبب شد ارزش دادوستد سهام سطح 10هزار میلیارد تومان را نیز تجربه کند و ارتشی 2 میلیون نفره برای شرکت در عرضههای اولیه شکل گیرد. رقبای اصلی بازار سهام، عوامل اثرگذار در بورس 99، مبنای تحلیلی برای کسب بازدهی با ریسک بالاتر و همچنین گروههای مورد توجه بورسبازان از دیگر محورهای بررسیشده در این نظرسنجی هستند. دیدگاههای برخی مشارکتکنندگان در این نظر سنجی در ذیل به اختصار ارائه شده است.

معاملات سال 98 بورس تهران در دو نیمه تقریبا مشابه به پایان رسید. به طوری که در نیمه اول سال گذشته شاخص کل سهام با رشد 69 درصدی همراه شد و تغییرات این نماگر در نیمه دوم سال به 8/ 69 درصد رسید. در سالجاری اما بیش از 68 درصد از کارشناسان پیشبینی میکنند شاهد عملکرد بهتری از بورس تهران در نیمه اول سال 99 باشیم.

سینا سلیمانی: نیمه اول سال 99 انتظار میرود تا بازار بهتری را شاهد باشیم چرا که عمده رشد نرخ ارز احتمالا در نیمه اول سال رخ خواهد داد. از طرفی عرضه شرکتهای دولتی در نیمه نخست سال باعث افزایش ارزش معاملات و ورود نقدینگی به بازار خواهد شد. عامل بعدی، نرخ تورم بوده که احتمالا تورم نقطهبهنقطه (YOY) در نیمه دوم سال کاهشی خواهد شد. مهر هم معمولا بهدلیل تنظیم بودجه دولت، بازار ارز کنترل شده و اکثر فعالان در بازار سرمایه معاملات محتاطانهتری را در پیش میگیرند تا زمانی که مفروضات بودجه دولت مشخص شود. در عین حال احتمال بهبود وضعیت بازارهای جهانی در تابستان وجود دارد. در این فصل معمولا مصرف بنزین و سایر مشتقات نفتی افزایش پیدا کرده و همچنین با توجه به موج گرما بر تعداد ساختوساز افزوده شده و مصرف محصولاتی مثل اوره بهدلیل فصل کشت و زرع افزایش پیدا میکند. ازسوی دیگر نمودارهای سازمان بهداشت جهانی نشان میدهد که دوره پیک شیوع کرونا تا تابستان از منطقه اروپا و آمریکا عبور خواهد کرد، بنابراین فعالیت بنگاهها و شرکتهای تولیدی به روند قبلی بازمیگردد و با افزایش تقاضا در بازارهای انرژی و کامودیتی رو به رو خواهیم شد. این عوامل باعث میشود تا وضعیت بازارهای جهانی بهبود پیدا کند که در کنار رشد نرخ ارز و نرخ تورم بیش از 40درصد، باعث افزایش درآمدها و سود خالص شرکتها میشود.

محمد گرجیآرا: با توجه به شرایط بیماری کووید - 19 بهنظر میرسد برای کنترل بیماری در ابعاد بینالمللی حداقل چهار تا 6 ماه زمان نیاز باشد. این امر موجب کندی تجارت بینالمللی و در نتیجه کاهش تقاضا و در نتیجه حفظ سطح فعلی قیمتهای کامودیتی در دنیا میشود. در صورتی که چشماندازی بخواهد برای کنترل بیماری باشد، احتمالا انتهای سال 2020 میلادی خواهد بود. بنابراین بهبود انتظارات منجر به صعود قیمتها خواهد شد. همچنین سابقه تاریخی حرکت قیمت ارز نشان میدهد که طی معاملات یک ساله، در 6 ماه دوم تحرکات مثبت بیشتر بوده و این افزایش قیمت ارز محرک سود اسمی شرکتها نیز خواهد بود. این حرکت ارزی معمولا ناشی از آن است که کسری بودجه دولت نمود بیشتری در شش ماه دوم دارد و قیمتهای پایین نفت این موضوع را تشدید میکند و منجر به افزایش نقدینگی و تورم خواهد شد.

یکی از متغیرهای بورسی که همگام با رشد قیمتها به نحو چشمگیری افزایش یافت، حجم پولهای ورودی به بورس بود. ورود پولهای تازه در این سال خود را در افزایش صدور کدهای معاملاتی و رکوردهای متوالی در مشارکت عرضههای اولیه نیز نشان داد. در سالجاری نیز 75 درصد از کارشناسان پیشبینی میکنند جریان ورودی پولهای تازه به بورس با قدرت بیشتری ادامه پیدا کند.

حمید مرتضی کوشکی: فرهنگسازی صورت گرفته از سوی نهادهای مالی مرتبط با بازار سرمایه و دولت از طریق تبلیغات رسانهای در کنار رکودی بودن سایر بازارها و کسب و کارها باعث ورود پولهای پارک شده در سیستم بانکی، بازار سکه و ارز، مسکن و... به بازار سرمایه شده و انتظار میرود این روند ادامه داشته باشد. امروز ما شاهد این هستیم که بخش زیادی از خانوار به نسبت سالیان قبل با واژه بورس و بازار سرمایه آشنایی دارند. این گرایش به سرمایهگذاری خانوارها را تغییر داده و باعث افزایش ارزش معاملات بازار خواهد شد.

مهدی دلبری: با توجه به اینکه دولت برنامه برای عرضههای سنگینی هم به شکل خرد و هم عرضه اولیه و هم صندوق سرمایهگذاری قابلمعامله در سال جدید دارد، پیشبینی میشود بخش عمدهای از منابع جدید به عرضه اولیهها تخصیص داده شود. در سال 98 ما حدود 5 هزار و 600 میلیارد تومان عرضه اولیه داشتیم و امسال پیشبینی میشود این عدد با رشد قابلتوجهی همراه شود. در عین حال مسائل مرتبط با تاثیر کرونا بر اقتصاد دنیا هم به نظر نگرانکننده خواهد بود و امکان اینکه گزارشهای ضعیف ماهانه در چند ماه اخیر را شاهد باشیم وجود دارد. بنابراین پیشبینی میشود که روند ورود منابع تضعیف شده اما متوقف نشود.

محمدداود فصاحت: معمولا بازار سرمایه کمی دیرتر از سایر بازارها از شرایط تورمی و جهشهای ارزی تاثیر میگیرد. جریان ورود پولهای تازه وارد به بورس هم زمانی شکل میگیرد که در سایر بازارها مثل ارز و طلا یا مسکن دیگر جذابیتی برای سرمایهگذاری وجود نداشته باشد. پولهای تازه وارد هم عموما از دو نوع هستند. دسته اول سفته بازانی که از بازارهای مسکن و ارز و طلا خارج شدند و بهدنبال نوسان مضاعف از تورم هستند و دسته دوم عموم مردم و جاماندگان تورم که بهدنبال جبران کاهش ارزش نقدینگی خود هستند. محدودیتهای اعمال شده در گردش پول و معاملات سایر بازارها باعث شده بخش اعظمی از این نقدینگی جذب بازار سرمایه شود. معمولا ورود این پولها باعث پیدایش فرآیند تشکیل و تخلیه حباب قیمتی در بازار سهام میشود. بهنظر میرسد از مدتها قبل در مرحله شکلگیری حباب قیمتی در بازار سهام هستیم و ترکیدن این حباب که شاید خیلی هم دور نباشد، در نهایت باعث خروج پولهای تازه وارد که تحمل زیان ندارند، خواهد شد.

بررسی مولفههای اثرگذار بر اقتصاد و بورس میتواند برای فعالان اقتصادی و سهامداران بسیار مفید باشد. در میان این مولفهها میتوان به روند جهانی قیمت کالاها، نرخ ارز و تورم، متغیرهای غیراقتصادی و البته متغیرهای اثرگذار بر فضای اقتصاد کلان اشاره کرد. در این میان 68 درصد از کارشناسان بر اثرگذاری بالای نرخ ارز و تورم بر روند بورس 99 تاکید دارند. در این میان برخی نیز از اثرگذاری عوامل دیگری همچون شیوع ویروس کرونا، انتخابات آمریکا، عرضه شرکت های دولتی و تامین مالی شرکتها در بورس سخن میگویند.

ولی نادی قمی: در شرایط فعلی اقتصاد که تحریمهای غیرمنصفانه و ظالمانه آمریکا، توسعه بازار فروش شرکتها را با محدودیتهایی مواجه کرده است و پاندمی ویروس کرونا نیز فعالیتهای خدماتی کشور را تحت تاثیر منفی قرار داده است، محرک اصلی رشد بازار سهام، رشد نقدینگی بیثبات، رشد تورم و افزایش نرخ ارز است. در حال حاضر گمانهزنیهای غیرواقعی از نرخ ارز صورت میگیرد و بر مبنای این گمانهها، قیمت سهام شرکتها رشد میکند. شرایط حاضر بازار، مایه دغدغه خاطر بسیاری از کارشناسان و سیاستگذاران اقتصادی شده است.

مهدی ساسانی: نقدینگی در سال 99 مانند سال 98 احتمالا رشد صعودی خود را ادامه خواهد داد و این نقدینگی طبیعتا دنبال مکانی برای ورود و کسب سود خواهد شد. با توجه به اینکه بازار سرمایه میتواند مکانی برای جذب بخشی از این نقدینگیها باشد، میتوان انتظار داشت که یکی از عوامل رونق بازار سرمایه در سال 99 همین افزایش حجم نقدینگی باشد. همچنین دولت با فروش برخی از سهام شرکتها و همچنین داراییهای مازاد آنها در بورس میتواند از این محل برای تامین مالی و کسر بودجه استفاده کند.

سید علی خسروشاهی: روند اخیر نشان داد که عوامل اقتصادی تاثیر خیلی کمی بر سهام دارند. گواه این مدعا عدم اثرگذاری منفی بر قیمت سهام با وجود ریزشهای اخیر رخ داده در بازار جهانی بود. این روزها روند ورود نقدینگی و عدم جذابیت بازارهای موازی است که اثر خود را بر معاملات سهام به جا میگذارد. در سالجاری نیز در وهله اول مسائل اقتصادی همچون جریان پولی و بعد از آن نرخ ارز و تورم بیشترین اثر را بر بازار سهام خواهند داشت. شاید بتوان وزنی نیز به روند جهانی قیمت کالاها و عوامل موثر در اقتصاد کلان داد.

روند صنایع بورسی همواره زیر ذرهبین فعالان بازار سهام قرار دارد. در این نظرسنجی کارشناسان بورسی با توجه به مولفههای اثرگذار به انتخاب گروههایی پرداختند که معتقدند در سال جدید بیشتر مورد توجه بورسبازان قرار خواهند گرفت. همانطور که در نمودار مشخص است بانکیها در صدر انتخاب کارشناسان بورسی قرار دارند.

پشوتن مشهوری نژاد: رشد فعلی بورس عمدتا بهدلیل هجوم نقدینگی مازاد جامعه به سمت بازار سرمایه است و حدس ما این است که روند فعلی در سال 99 حتی شتاب بیشتری نیز خواهد گرفت. تجربه نشان داده است که افراد غیربورسی وقتی تصمیم به سرمایهگذاری در بازار سهام میگیرند، در گام نخست به سراغ شرکتهایی میروند که اسامی آشناتری برایشان داشته باشد و این باعث میشود در برهههایی عمدتا شاهد اقبال به صنایعی مانند گروه خودروسازی، بانکی، غذایی و... باشیم که اسامی آشنایی برای افراد در جامعه خارج از بورس محسوب میشوند. دلیل دیگر برای گروههایی مانند بانکی و خودرویی و... مسلما برخورداری از داراییهای سنگین ارزی و ملکی است که در اثر تورم سالهای اخیر به شدت گران شدهاند و در صورت افزایش سرمایه از محل تجدید ارزیابی میتواند منجر به رشد قیمت سهم همپای تورم شود. برای گروههایی مانند غذایی، دارویی، انفورماتیک و... نیز عدم تاثیرپذیری منفی آنها از رکود احتمالی ناشی از بحران کرونا میتواند دلیل موثری برای اقبال از این صنایع باشد.

محمد خیری: در کلیت بازار سهام تاکنون رشد شاخص کل از منطق خارج شده است. در سال 98 عوامل غیربنیادی مانند افزایش سرمایه و افزایش نرخ دلار که باعث افزایش ارزش جایگزینی شرکتها میشود باعث رشد شرکتهای کوچک بازار شد که عمدتا خارج از توجیه و حبابی بود و سبب نگرانی فعالان بازار شد. در این خصوص میتوان به رشد قیمت سهام شرکتهای غذایی و قندی و برخی دیگر از شرکتها اشاره کرد که رشدهای چندین برابری کردند. در سالجاری انتظار میرود نرخ دلار به ویژه دلار نیمایی صعودی باشد و قیمتهای جهانی فلزات نیز که عمدتا در بازار چین تعیین میشود، با بازگشت این کشور به شرایط گذشته بهبود یابد. این عوامل در کنار جاماندن شرکتهای کامودیتیمحور از رشد بازار سبب میشود تا انتظار برای اقبال به نمادهای وابسته به کالاهای جهانی افزایش پیدا کند. در این میان نوردکاران از شانس بالایی برخوردار هستند. در توضیح این ادعا میتوان گفت رشد نرخ دلار در کنار کاهش قیمت ورق و بیلت و اختلاف قیمت محسوس این دو که تعیینکننده حاشیه سود ناخالص نوردکاران بهخصوص در صنعت فولاد است، رقم را توجیهپذیر کرده است.

مسیر نماگر اصلی بازار سهام در سال 99 به مولفههای بسیاری وابسته است. با وجود این در نظرسنجی «دنیایاقتصاد» کفه ترازوی شاخص به سمت صعودی میل بیشتری دارد. هر چند کارشناسانی نیز هستند که از تداوم رشد قیمتها در بازار سهام اظهار نگرانی میکنند و معتقدند تداوم رشد شاخص کل منطقی به نظر نمیرسد.

شروین شهریاری: رفتار شاخص بورس تهران از پیروی از متر و معیارهای مرسوم ارزشگذاری اقتصادی فاصله گرفته است. در حالی که اقتصاد رشد ندارد و افزایش نرخ ارز و تورم نیز در بازه 20 تا 25 درصدی در سال گذشته بوده و پیشبینی مشابهی نیز برای سالجاری وجود دارد، تصور تداوم رشد شاخص کل معقول نیست. علاوهبر این، باید توجه داشت که شیوع ویروس کرونا باعث شده تا یک بحران قیمتی در بازار جهانی مواد خام، نفت و فلزات اساسی در کوتاهمدت شکل بگیرد که به طور حتم تاثیر منفی خود را بر سودآوری شرکتهای بزرگ مرتبط خواهد داشت. به این ترتیب، تنها عامل مساعد رشد بازار، ادامه ورود بیپروای سرمایهگذاران حقیقی و عمدتا تازهوارد است که با تصور تداوم روند صعودی پرشتاب اخیر در حال ورود به بازار سرمایه هستند. در این فضا، وقتی عبارات «این فضای جدیدی است» یا «این بار دیگر فرق میکند» به استنتاج ذهنی اکثریت فعالان بازار سهام تبدیل میشود، کمابیش باید دانست که به قله قیمتها نزدیک شده است. بهویژه آنکه در این شرایط، معمولا منابع کوتاهمدت و اعتباری نیز در اوج اندازه خود در بازار حضور دارند و پس از دریافت چند سیگنال مبنی بر ناپایداری وضعیت و آغاز کاهش پلکانی قیمتها در موج فروش سهام قرار گرفته آن را تشدید میکنند. از این رو برآورد من این است که مسیر شاخص بورس در سالجاری مسیری پرتلاطم با برآیند کاهشی خواهد بود و در سطحی کمتر از آغاز سال 99 قرار خواهد گرفت.

حسین زمانی: پیشبینی میشود که شاخص کل و همچنین شاخص کل هموزن در سال 99 نیز کماکان به روند صعودی خود ادامه دهند. در این شرایط انتظار میرود عمده توجه بورسبازان به صنایع داخلی و همچنین کامودیتیمحور بازار که از رشدهای سال گذشته جاماندند، معطوف شود. در حال حاضر تمامی عوامل بر تداوم رشد قیمت سهام تاکید دارد که این مهم میتواند شاخص کل را تا انتهای سال 99 به یک میلیون واحد نیز برساند. تنها ریسکی که در حال حاضر میتواند روند صعودی بازار را تحتتاثیر خود قرار دهد، ریسک پاندمی کرونا در جهان است که با توقف روند شیوع آن این ریسک مهم نیز برطرف خواهد شد.

روند بازارهای موازی مانند بازار ارز، سکه، مسکن و پول یا همان سپردههای بانکی همواره تاثیر قابلتوجهی بر بورس داشته و دارد. در سال گذشته بازار سهام اما با کمترین هزینه مبادلاتی برای سرمایهگذار یا حتی سفتهباز به گزینه ورودی نقدینگی سرگردان تبدیل شد. سمت و سوی بازار سهام در سال 99 نیز به شدت به شرایط بازارهای رقیب وابسته است. آیا این بازارها در سال آتی جذاب میشوند؟ در نظرسنجی پیشرو نیز بیش از 34 درصد از کارشناسان بازار سکه را اصلیترین رقیب بازار سهام در سالجاری میدانند و پس از آن بازار ارز با 31 درصد آرا رقیب بعدی بورس به شمار میرود. کمترین شانس نیز به بازار مسکن داده شده است.

علیرضا تاجبر: بازار سرمایه بهعنوان یک گزینه سرمایهگذاری همواره در ایران و جهان دارای رقبایی بوده که از جمله آنها میتوان به بازار پول، طلا، املاک و ارز اشاره کرد. در کشور ما بهصورت سنتی عامه جامعه به بازار پول و طلا گرایش داشته و ثروتهای بزرگتر را در املاک سرمایهگذاری میکردند و بازار سرمایه با اقبال عمومی روبهرو نبود. خوشبختانه از سال گذشته شاهد گرایش اقشار مختلف جامعه و ورود حجم بالای نقدینگی به بازار سهام هستیم که عمدهترین دلایل این امر را میتوان به عدمپوشش تورم توسط بازار پول، مشکلات مالیاتی و امنیتی در بازار طلا و سکه، عدم قدرت خرید عامه مردم در بازار املاک و مستغلات و هزینه نگهداری بازارهای کالایی نسبت داد. حجم بالای ورود نقدینگی به بازار سرمایه طی یکسال گذشته، کلیه ریسکهای سیستماتیک و غیرسیستماتیک تحمیل شده به این بازار را بیاثر کرده و حتی در بخشهایی از بازار به ایجاد حباب منجر شده است. احتمالا در صورت برگشت روند بازار و خروج افراد از بازار سرمایه، با توجه به تداوم عدم جذابیت در بازارهای کالایی، شاهد ورود این سیل نقدینگی به بازار پول خواهیم بود.

امیرعلی امیر باقری: با توجه به حجم پول موجود در بازار سرمایه و نقل و انتقالات سنتی میان بازار پول و بازار سرمایه قاعدتا نقدینگی در صورت خروج از بازار سرمایه راه ورود به سپردههای بانکی را در پیش خواهد گرفت. در این میان پولهای بزرگ وارد بخش مسکن خواهد شد. با این حال شرایط به گونهای است که نمیتوان رقیبی چندان جدی برای بازار سرمایه نام برد چرا که بازار ارز و سکه با توجه به محدودیتهای قانونی موجود قدرت رقابت خود را از دست دادهاند. در بازار پول و سپرده بانکی که اوراق موجود در بازار سرمایه را نیز در برمیگیرد، اما از آنجا که قابلیت نقدشوندگی بالایی داشته و در عین حال قابلیت تبدیل سریع به سهام را نیز دارد، میتواند محلی برای کوچ نقدینگی موجود در بازار سهام باشد. مسکن هم با توجه به تورم انتظاری رشدی را به بازار بدهکار است.

سال 98 را شاید بتوان بهعنوان سالی نام برد که بورس و بازار سهام در میان عموم افراد جامعه جای خود را پیدا کرد و دیگر کمترین محفل خانوادگی و دوستانهای یافت میشد که در آن صحبتی از سرمایهگذاری در بازار سهام نشود. این موضوع سبب شد تا شاهد سیل تقاضا برای دریافت کد معاملاتی و همچنین افزایش پولهای تازه به گردونه معاملات سهام باشیم. در سال 99 نیز 93 درصد از کارشناسان پیشبینی میکنند معاملهگران حقیقی و تازهواردها نقش بیشتری در روند معاملات داشته باشند.

شروین شهریاری: در حال حاضر یک اجماع نسبتا گسترده در بدنه دولت به عنوان بزرگترین سهامدار کنترلی بورس شکل گرفته که در شرایط کسری بودجه و تنگناهای مالی، یک فرصت مناسب برای تامین مالی از بازار سرمایه هم از مسیر واگذاری سهام و هم از مسیر فروش اوراق بدهی ایجاد شده است. این اغتنام فرصت از سوی دولت و نهادهای شبه دولتی با گذشت زمان در سالجاری تقویت خواهد شد و تا زمانی که بورس بر مدار رونق باشد روند واگذاری سهام و پس از آن هم فروش اوراق بدهی در این بستر پیگیری خواهد شد. با توجه به کم هزینه بودن این روش تامین مالی به سبب عدم تبعات تورمی، برآورد این است که عرضههای اولیه بزرگ و فروشهای دولتی بهصورت خرد یا در قالب سبدهای سهامی به جد پیگیری شود. در مورد سایر بازیگران حقوقی نیز، به نظر میرسد با توجه به روند رشد شتابان بورس در یک سال گذشته، این بازیگران بزرگ عمدتا نسبت به تبعات فروش سهام و رشد بیشتر قیمتها در آینده نگران هستند، از این رو این بازیگران حقوقی سنتی احتمالا تا زمان تداوم رشد بورس، در سمت عرضه حضور کمرنگتری خواهند داشت.

مازیار فتحی: دیگر بازار سهام همانند قدیم نیست که حقوقیها نقش پررنگ و تعیینکنندهای در روند معاملات داشته باشند و بتوانند دومینوی ریزشی در بازار راه بیندازند. در حال حاضر بازار سهام به قدری بزرگ شده که حقوقیهای مطرح نیز نقش تعیینکننده خود را از دست دادهاند. بارها دیدهایم که حتی به سبب عرضههای زیاد خود با قدرت پولهای حقیقی در سمت خرید، سیتهای مدیریتی را از دست دادهاند. از این رو انتظار میرود در سالجاری سهامداران حقیقی بهویژه تازهواردها نقش بیشتری در روند معاملات ایفا کنند.

اما کدام مبنای تحلیلی در سالجاری میتواند بازدهی به ریسک بالاتری را برای سرمایهگذاران داشته باشد؟ در پاسخ به این سوال 44 درصد کارشناسان معتقدند جریان نقدینگی هر سهم است که مورد توجه فعالان بازار قرار دارد و 34 درصد از مشارکتکنندگان در این نظرسنجی نیز شانس را به معیارهای بنیادی میدهند.

حسام حسینی: از آنجایی که تحلیلگران بنیادی بیشترین توجه به ریسک را دارند، میتوان گفت بیشترین بازدهی در برابر میزان ریسک پذیرفته شده در خرید سهام خصوصا در مقطع فعلی به این نوع نگاه تعلق خواهد گرفت. در واقع فواره قیمت سهام در بورس در مقطع فعلی به قدری به سمت بالا پرتاب شده است که به ندرت سهامی که به لحاظ ارزش ذاتی و حتی ارزش جایگزینی کمتر از قیمت تابلو هستند، یافت میشود بنابراین دست تحلیلگران تکنیکال یا فعالان با نوع نگاه متفاوت از تحلیل ارزش ذاتی خالی خواهد بود.

سلمان نصیرزاده: اعتقاد دارم در سال 99 باید احاطه بر مبانی تحلیل گستردهتر از سال گذشته باشد و رادیکالی دیدن یک مبنای تحلیلی را باید کنار گذاشت. احاطه بر تحولات بنیادین کلان در کنار بررسی تحولات صنایع و شرکتها اعم از بنیادین، روندشناسی و تحولات معاملهگری نظیر ورود و خروج جریان پول و رفتار سهامداران عمده میتواند بسیار کمککننده باشد.