نگاهی به بازار انرژی

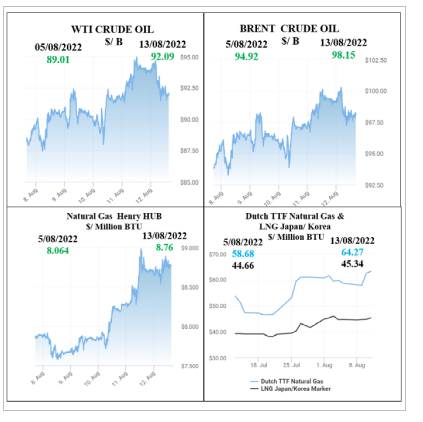

پایش بازارقیمت نفت در معاملات روز پنج شنبه و جمعه پس از کاهش نگرانیها نسبت به اختلالات عرضه و جست و جوی بازار برای شواهدی از بهبود تقاضا برای سوخت، کاهش پیدا کرد. اما با فروکش کردن ترس از رکود اقتصاد دنیا، قیمت نفت طی یک هفته گذشته افزایش داشتهاست. قیمت هر بشکه نفت برنت دریای شمال امروز با 56 سنت معادل 0.56 درصد کاهش به 99 دلار و 4 سنت رسید. نفت وست تگزاس اینترمدیت آمریکا هم با 52 سنت معادل 0.55 درصد کاهش 93 دلار و 82 سنت معامله شد. نفت برنت 4 درصد و نفت خام آمریکا بیش از 5 درصد طی هفته گذشته افزایش قیمت داشتهاند. تحلیلگران عقیده دارند بهخاطر بیثباتیهای موجود در مورد تقاضای نفت در کوتاهمدت، نفت برای مدتی در همین محدوده باقی میماند.

مهمترین تحولات این هفته را باید به عوامل اثرگذار بر بعد روانی بازار، تعهد اخیر سران اوپکپلاس برای افزایش نهچندان چشمگیر تولید و عرضه نفت در ماه سپتامبر، ازسرگیری مذاکرات ایران و طرفهای غربی در وین و آماده شدن متن پیشنویس توافق، گمانهزنیهای مجدد برای افزایش نرخ بهره در ایالات متحده و اروپا علیرغم افزایشهای قبلی، چشمانداز منفی بازارها با تداوم شیوع مجدد کووید -19، آغاز تحولات ژئوپلیتیک در روابط چین با آمریکا پس از سفر نانسی پلوسی به تایوان، جدی شدن تنشها بین سران گازپروم روسیه و زیمنس آلمان در ایفای تعهدات شرکت آلمانی، قطع صادرات گاز روسیه به لتونی، توقف صادرات نفت از بخش جنوبی خط لوله دروژبا، و تغییر رویکرد استرالیا برای صادرات گاز طبیعی مایع به اتحادیه اروپا اختصاص داد.

سازمان کشورهای صادرکننده نفت، اوپک در روز پنجشنبه پیشبینی خود در مورد رشد تقاضای جهانی نفت در سال جاری میلادی را 260 هزار بشکه در روز پایین آورد. این سازمان حالا انتظار دارد تقاضا 3.1 میلیون بشکه در روز در سال جاری افزایش یابد. نظر آژانس بینالمللی انرژی تفاوت زیادی با اوپک دارد. دلیل این اقدام آژانس بینالمللی انرژی را میتوان افزایش تمایل به استفاده از نفت برای تولید برق بهدنبال افزایش قیمت گاز دانست. این آژانس همچنین دورنمای عرضه نفت روسیه را در نیمه دوم سال جاری میلادی 500 هزار بشکه در روز افزایش داد، اما عقیده دارد اوپک برای افزایش تولید با مشکل مواجه خواهد شد.

ازسرگیری جریان نفت در خط لوله دروژبا از روسیه به اروپا، نگرانیهای بازار درخصوص عرضه جهانی را تا حدودی آرام کرد. اوکراین از ابتدای ماه میلادی جاری، جریان نفت این خط لوله به بخشهایی از اروپای مرکزی را به دلیل تحریمهای غربی که دریافت هزینه ترانزیت از مسکو را دشوار کرد، مسدود کرده بود.

آمار شرکت دولتی سوموی عراق نشان داد عراق در ژوئیه 4.584 میلیون بشکه در روز نفت تولید کرده است که 69 هزار بشکه در روز در مقایسه با ژوئن افزایش پیدا کرده است. آمار تولید عراق بالاتر از سهمیه تولید 4.580 میلیون بشکه در روز این کشور تحت توافق اوپک پلاس است.

پیشبینیها حاکی ازآن است که در صورت احیای برجام، قیمت نفت تا 80 دلار در هر بشکه پایین میآید وایران میتواند سریعاً به ظرفیت فروش روزانه 2 میلیون بشکه نفت به مشتریان اروپایی و آسیایی برسد.

میانگین قیمت بنزین در جایگاههای سوخت آمریکا، برای نخستینبار در چند ماه اخیر به کمتر از 4 دلار در هر گالن رسید. قیمت ملی بنزین بدون سرب معمولی، روز پنجشنبه 11 اوت، به 3 دلار و 99سنت در هر گالن کاهش پیدا کرد. قیمت بنزین آمریکا در ژوئن به رکورد 5 دلار و 2 سنت در هر گالن صعود کرده بود.

تفسیر هفته

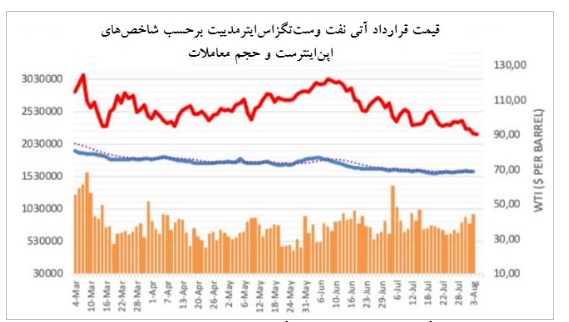

1. بازار انرژی در ادامه روند نزولی خود در هفتههای اخیر، یک بار دیگر بازده منفی را برای سرمایهگذاران در بازه هفت روزه ثبت کرد. فارغ از عوامل بنیادین بازار که به آنها اشاره خواهد شد، باید به این واقعیت اشاره کرد که بعد روانی1 بازار و عوامل روانی نیز در ایجاد و تایید چنین شرایطی موثر بودهاند. قیمت نفت که در 4 ماه ابتدایی سال 2022 در سطوح بالاتر از 100 دلار در هر بشکه نوسان میکرد و قیمتهای 120 و 100 دلاری به ترتیب نقاط مقاومتی و حمایتی جدی برای آن تلقی شده بود، این روزها تغییر رویه داده و باید از قیمت 100 دلاری در هر بشکه بعنوان نقطه مقاومت جدید برای این کالای استراتژیک در بازار انرژی یاد کرد. در همین راستا باید به نمودار قیمت قرارداد آتی نفت وستتگزاس اینترمدییت برحسب شاخصهای اپناینترست2 و حجم معاملات در روزهای اخیر اشاره کرد که در نمودار 1 قابل مشاهده است.

نمودار 1. تغییرات هفتگی قیمت نفت وستتگزاس اینترمدییت در بازه زمانی 4 مارس تا 4 اوت. خط قرمر: قیمت، خط آبی: شاخص اپناینترست، خط نقطهچین: شاخص اپناینترست - میانگین متحرک ساده 10 روزه و خطوط نارنجی: حجم معاملات (عدد) (CME Group)

براساس نمودار 1 مقدار شاخص اپناینترست، 5.5 هزار واحد و حجم معاملات به اندازه 147.6 هزار واحد رشد داشته است. افزایش همزمان این دو شاخص در ابتدای هفته اخیر حاکی از تایید ادامهدار بودن روند نزولی بازار بوده و همانطور که انتظار میرفت قیمت 90 دلاری در هر بشکه در هفته اخیر به چالش کشیده شد و نفت وستتگزاس اینترمدییت برای نخستین بار پس از آغاز حمله روسیه به اوکراین به زیر 90 دلار در هر بشکه سقوط کرد. تکمیل تحلیل بعد روانی بازار را میتوان با بررسی خطوط روند در نمودار 2 به پایان برد. براساس این نمودار میتوان دو سناریو را از دیدگاه روانی برای بازار متصور بود. با توجه به این که در هفتههای گذشته قیمت نفت تا محدوده مقاومتی 100 دلاری رشد کرده و در مقابل قیمت در محدوده 92 دلار حمایت شده بود و میتوان انتظار داشت در صورت عدم حمایت در ناحیه 92 دلاری و شکست این ناحیه، ریزش نفت تا محدوده 85 دلاری ادامه یابد و در سناریوی دوم در صورت حمایت در محدوده 92 دلاری و ادامهدار بودن باید منتظر روند صعودی نفت تا محدوده 105 الی 106 دلاری در هر بشکه بود. با توجه به شکست سطح قیمتی 92 دلاری و شواهد تاییدکننده در نمودار 1، تلفیق نتایج نمودارهای 1 و 2 نشانگر ریزش قیمت تا 85 دلار در هر بشکه خواهد بود و میتوان پیشبینی کاهش قیمت در هفته جاری را نیز متصور بود. موسسه تحقیقات انرژی Energy Aspects نیز در هفته اخیر از پیشبینی خود مبنی بر ادامهدار بودن روند کاهشی قیمت نفت در یک دوره کوتاهمدت خبر داده است. در این میان اما موسسه گلدمن ساکس، از پیشبینی خود برای رسیدن قیمت نفت به سطح 130 دلاری تا پایان سال خبر داده است. نمودار 2. خطوط روند قیمت نفت وستتگزاس اینترمدییت و بررسی دو سناریو در مورد تغییرات پیشرو (اسقانیان)

2. از دیگر عوامل اثرگذار بر بازار انرژی باید به نشست اخیر سران اوپکپلاس در وین اشاره کرد. نشستی که از مدتها قبل با توجه به سفر جو بایدن به عربستان و مذاکرات وی با بنسلمان زیر ذرهبین قرار گرفته بود و همه منتظر مشاهده نتایج این سفر و تعهدات جدید اوپکپلاس و در راس آن عربستان بودند. اوپکپلاس با 23 عضو را باید از نظر ساختار و منافع ذینفعان در ارتباط با سیاستهای آمریکا به چهار بخش تقسیم کرد. کشورهای عربی با محوریت عربستان که عموما در اتخاذ سیاستهای خود با آمریکا همسو بوده و سهم عمدهای در تولید نفت دارند، دسته اول را تشکیل میدهند. ایران و ونزوئلا بعنوان دو بازیگر اثرگذار بازار انرژی که از مدتها قبل تحت تاثیر تحریمهای غرب و بخصوص ایالات متحده قرار گرفتهاند دسته دوم را شکل میدهند. روسیه بعنوان بزرگترین معضل این روزهای اتحادیه اروپا و آمریکا با تولید بالغ بر 10 میلیون بشکه نفت در روز دسته سوم را به تنهایی تشکیل میدهد. آخرین دسته هم معطوف به کشورهایی است که نه از نظر ساختار سیاسی و نه از نظر توان تولید سهم چندانی در اوپکپلاس ندارند. در این میان ایالات متحده و کشورهای ناحیه یورو تمام تمرکز خود برای سر و سامان دادن به بازار انرژی را به دسته اول و مشخصا کشورهای عربستان و امارات اختصاص داده اگر چه در ظاهر تلاشهایی برای بازگرداندن ایران و ونزوئلا به بازار نفت نیز انجام دادهاند. سفر اخیر شیخ محمد بن زاید آل نهیان، رئیس دولت امارات عربی متحده در ماه اخیر به فرانسه و همچنین دیدار هفته اخیر ولیعهد عربستان و مکرون خود موید این موضوع میباشد. بیانیه و تصمیم نهایی سران اوپکپلاس اما نشانگر عزم نه چندان جدی این اتحادیه برای عرضه بیشتر در بازار بود چرا که سران این کارتل نفتی تنها به افزایش 100 هزار بشکهای تولید روزانه نفت در ماه سپتامبر رای دادند. تصمیمی که نشاندهنده کوچکترین افزایش تولید در تاریخ اوپکپلاس بوده و احتمالا عربستان و امارات متعهد به اجرای این سیاست شدهاند. شاید بتوان این افزایش اندک را صرفا نشانه حسن نیت این کارتل نفتی در مواجهه با آمریکا دانست و بنظر میرسد کشورهای عضو اوپکپلاس با پیشبینی سیاستهای مسکو برای کاهش صادرات انرژی به اروپا در ماههای آتی، ظرفیت مازاد خود را برای یک بحران زمستانی احتمالی ذخیره میکنند. دبیرکل اوپک در گفتگوی هفته اخیر خود با شبکه العربیه، افزایش 100 هزار بشکهای تولید نفت را بعنوان ابزاری برای سنجش نیاز واقعی و واکنش بازار عنوان کرده و با تایید کم بودن ظرفیت تولید مازاد این کارتل نفتی، بر ذخیرهسازی منابع نفتی کشورهای عضو تاکید کرده است.

3. در انتها با یادآوری آسیبدیدن تقاضا در بازار انرژی پس از شیوع مجدد کووید -19 در چین باید به شعلهور شدن تنش در تایوان پس از سفر نانسی پلوسی به این کشور اشاره کرد. موضوعی که فارغ از تحولات سیاسی آن با توجه به جایگاه چین بعنوان واردکننده بزرگ نفت بر ژئوپلیتیک بازار انرژی اثرگذار خواهد بود. در صورت جدی شدن تنشها بین چین و تایوان که باید در واقع آن را تنش بین چین و ایالات متحده خواند، منتظر تغییرات بنیادین در ساختار بازار انرژی و این بار از سوی یک مصرفکننده بزرگ یعنی چین هستیم. بنظر نمیرسد پس از جنگ جهانی دوم، در هیچ دورهای دنیا شاهد چنین تحولات گستردهای نبوده و میتوان اذعان داشت تغییرات در ساختار کنونی نظام جهانی با سرعت بسیار بالایی در حال وقوع است. شاید بتوان تحولات مهم جهان را بطور خلاصه و از سال 2017 به ترتیب زمانی به شرح زیر تبیین کرد:

1. جنگ تجاری دونالد ترامپ با چین و افزایش قیمت محصولات اساسی در سراسر جهان

2. همهگیری کووید -19 که منجر به مرگومیر بیش از 6.5 میلیون نفر و زیان 9 تریلیون دلاری در سال 2020 به تولید ناخالص جهانی شد

3. شوک های اقلیمی و فناوری در سال 2021 با ضرر 280 میلیاردی به اقتصاد جهانی (از جمله حادثه کانال سوئز)

4. آغاز جنگ روسیه - اوکراین با کشته شدن هزاران نفر و تهدید امنیت انرژی بخصوص در اروپا. هزینه بازسازی اوکراین تا به امروز 1 تریلیون دلار تخمین زده شده است که 5 برابر تولید ناخالص داخلی سال 2021 اوکراین است.

5- افزایش سرسام آور تورم در اتحادیه اروپا و ایالات متحده به بالاترین حد 40 سال اخیر بین 8 تا 9 درصد

6- افزایش نشانههای جدی از وقوع رکود جهانی بخصوص در اقتصادهای بزرگ

7- و شاید بتوان شروع تنشها در تایوان را به این فهرست اضافه کرد.

این تحولات در شرایطی بوقوع پیوسته که آمریکا و بخصوص اتحادیه اروپا هنوز موفق به مدیریت تبعات مقابله با روسیه پس از شروع جنگ در خاک اوکراین نشدهاند. مسکو در تازهترین اقدام خود صادرات گاز به

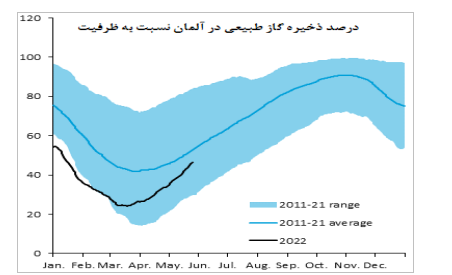

لتونی را به بهانه پرداخت بهای آن به یورو در هفته اخیر قطع کرده است. شرکت گازپروم روسیه قبلتر عرضه گاز به کشورهای فنلاند، لهستان، بلغارستان، و هلند را به همین دلیل متوقف کرده بود. کشورهای اروپایی درباره واکنش به درخواست روسیه برای پرداخت پول خرید گاز به روبل اختلاف نظر دارند. همچنین روسیه صادرات نفت را از طریق قسمت جنوبی خط لوله دروژبا (دوستی -2) به دلیل مشکلات پرداخت ترانزیت به حالت تعلیق درآورده که منجر به توقف انتقال انرژی به مجارستان، جمهوری چک، و اسلواکی شده است. از سوی دیگر باید به اظهارنظر مدیران گازپروم و ابراز ناراحتی آنان در تعمیر توربینهای خط لوله نورداستریم -1 اشاره کرد. ویتالی مارکلوف، معاون مدیرعامل گازپروم در یک مصاحبه تلویزیونی اعلام کرد، روسیه به دفعات و با ارسال 10 نامه مشکلات مربوط به تعمیر توربینها را به شرکت زیمنس اطلاع داده اما این شرکت تنها یک چهارم از ایرادهای شناسایی شده را برطرف کرده است. اظهاراتی که با واکنش شولتز، صدراعظم آلمان روبهرو شده است. وی معتقد است که شرکت زیمنس به تعهدات خود عمل کرده و مشکلی در تعمیر و انتقال توربینها به روسیه وجود ندارد بلکه این کرملین است که بدنبال گرفتن بهانه برای ایجاد اختلال در عرضه گاز است. شولتز با تایید تلویحی سیاست مسکو برای قطع صادرات گاز در فصل زمستان بر لزوم اتخاذ سیاست قطعی آلمان در کاهش مصرف انرژی و ذخیرهسازی گاز تاکید کرد. موضوعی که بخوبی در نمودار 3 قابل مشاهده است.

نمودار 3. روند تغییرات درصد ذخایر گاز طبیعی در آلمان (twitter)

همانطور که در نمودار 3 مشاهده می شود سطح ذخایر گاز طبیعی آلمان به عدد 50 درصد نزدیک شده که به اعتقاد رابین بروکس، اقتصاددادن و کارشناس اسبق موسسه گلدمن ساکس میتواند جوابگوی 40 روز نیاز آلمان به منابع گازی باشد. از سوی دیگر همانطور که در نمودار مشخص است آلمان در حال افزایش ذخایر گاز طبیعی خود میباشد. در این میان اروپاییها برای جبران کمبود منابع انرژی به واردات زغالسنگ چراغ سبز نشان دادهاند اما چالشهای پیشرو در این زمینه ابتکار عمل را از آنها گرفته است. در حالیکه اروپا در سالهای گذشته به دلیل تلاش برای کاهش انتشار گازهای گلخانهای، مصرف زغالسنگ را کاهش داده بود، هماکنون برای آنکه بتواند میزان ذخایر گاز خود را افزایش دهد رو به زغالسنگ آورده است. اروپا در این مسیر با مشکلاتی روبهرو است. اتحادیه اروپا در بستههای تحریمی خود علیه روسیه، واردات زغالسنگ از این کشور را از 19 مرداد ممنوع کرده است و واردات 2 میلیون تن زغالسنگ در این ماه، آخرین محمولههای زغالسنگ از روسیه است. از سوی دیگر تأمین زغالسنگ از کشورهای دیگر و انتقال آن به اروپا با چالشهایی مواجه است. کشورهای اندونزی، آفریقای جنوبی و کلمبیا به عنوان منابع بالقوه زغالسنگ مطرح هستند اما خرید از آنها هزینه بالایی را متوجه اتحادیه اروپا خواهد کرد. بهای زغالسنگ از سال گذشته میلادی تاکنون، افزایش چهار برابری را تجربه کرده است. همچنین مصرفکنندگانی همچون هند و کره جنوبی، رقبای اروپا در خرید زغالسنگ هستند. در وخامت اوضاع کشورهای اروپایی باید به تصمیم استرالیا برای کاهش صادرات گاز طبیعی مایع بعنوان بزرگترین صادرکننده این کالا اشاره کرد. کمیسیون رقابت و مصرفکننده استرالیا روز دوشنبه از دولت فدرال خواست تا صادرات گاز را محدود کند چرا که سواحل شرقی استرالیا ممکن است در سال 2023 با کمبود گاز مواجه شوند و این امر خطری جدی برای تجارت و امنیت انرژی این کشور در پی دارد. این تغییر رویکرد در حالی رقم خورده که کیث پیت، وزیر منابع و آب استرالیا در یک کنفرانس مطبوعاتی در بهمن سال گذشته و پیش از شروع جنگ در اوکراین اعلام کرده بود، استرالیا قادر است از متحدان اروپایی خود در برابر پیامدهای احتمالی درگیری با روسیه در تامین گاز حمایت کند.

نمودار 4. بزرگترین صادرکنندگان گاز طبیعی مایعشده در سال 2021 (Statista)

همانطور که در نمودار 4 مشاهده میشود استرالیا موفق شده با پشت سر گذاشتن قطر جایگاه بزرگترین صادرکننده گاز طبیعی مایع شده جهان را از آن خود کند. در این فهرست و پس از قطر، کشورهای آمریکا، روسیه، مالزی، نیجریه، الجزایر، و اندونزی جایگاه سوم تا هشتم را بخود اختصاص دادهاند.

1 Sentiment

2 Open Interest