سود عجیب بازار بورس؛ 98 درصد تا یلدای 98

در میانه آذرماه، اما بار دیگر شاهد رشد نرخ این ارز بودیم که پس از پنج ماه به کانال 13 هزار تومانی بازگشت و در برههای از زمان حتی به کانال 14 هزار تومانی نیز وارد شد. این موضوع به محرکی برای سبزپوشی سهام بورسی تبدیل شد. اثرگذاری رشد نرخ دلار بر بورس تهران را از چند منظر میتوان مورد بررسی قرار داد.

بورس تهران سومین فصل سال را نیز صعودی پشت سر گذاشت تا همچنان یکهتازی خود را در میان بازارها حفظ کند. شاخص سهام در آخرین روز پاییز در یک قدمی قله تاریخی 354 هزار واحدی ایستاد تا بازدهی خود را از ابتدای سال به بیش از 98 درصد برساند. این در حالی است که بازارهای رقیب در مدت مشابه تقریبا بدون بازدهی باقی ماندند.

به گزارش دنیای اقتصاد، هجوم پولهای تازه مهمترین محرک رشد مداوم بورس تهران محسوب میشود. فصل پاییز دو روی متفاوت برای بازار سهام داشت؛ بهطوریکه از اواخر مهر شاهد یک روند اصلاحی بودیم، اما مجددا ورق برگشت و رونق نسبتا پرشتابی را در آذر ماه تجربه کردیم. این بار در کنار نقدینگی جدید، انتظارات تورمی، رشد نسبی نرخ دلار و بهبود قیمتها در بازار جهانی، سوختهای تازهای برای صعود قیمت سهام بودند.

بهطوری که دوباره ارزش معاملات روزانه را به 2 هزار میلیارد تومان رساندند و سهامداران خرد فعالیت پرشوری داشتند؛ بنابراین در آذر ماه حتی یک صنعت بورسی نیز افت شاخص را تجربه نکرد و بازدهی در صنایع مختلف از حدود 8 درصد تا بیش از 50 درصد متغیر بود. با این حال، کمتوجهی به ریسکهای موجود یکی از دغدغههای کارشناسان در شرایط کنونی است که پیشبینی روند قیمتها در زمستان را دشوار میکند.

کارنامه بورس تهران در سومین فصل از سال 98 درحالی به پایان رسید که نماگر اصلی سهام ضمن ایستادن در قله تاریخی، رشد 2/ 17 درصدی را ثبت کرد و بازدهی شاخص سهام از ابتدای سال 98 درصد شد. رشد شاخص در پاییز، کمترین بازدهی فصلی بازار سهام در سالجاری محسوب میشود. با این وجود شاخص سهام در آخرین ماه پاییز با تنها یک روز معاملاتی منفی، رشدی معادل 16 درصد را به ثبت رساند که بیشترین رشد ماهانه این نماگر از مهرماه سال 97 بهشمار میرود.

به این ترتیب با توجه به رشد 15 و 12 درصدی دلار و سکه در پاییز، سهام همچنان پیشتاز بازارهای سرمایهگذاری باقی ماند. یکی از نکات مهم معاملات این فصل بورس تهران، اما کاهش سرعت رشد قیمت سهام نمادهای چابک بورسی بود. از این رو در فصل پاییز شاخص کل هموزن که نشانی از رشد یکسان تمام سهام بورسی دارد، به رشد 4/ 27 درصدی اکتفا کرد.

هر چند این میزان رشد به مراتب بیشتر از شاخص کل است، اما در قیاس با دو فصل ابتدای سال کاهش محسوسی را نشان میدهد (شاخص هم وزن در بهار و تابستان به ترتیب با افزایش 71 و 56 درصدی همراه شد). موضوعی که میتواند حاکی از کاهش رشدهای هیجانی در سهام کوچکتر و بازگشت توجه بورسبازان به نمادهای بزرگ بازار که عمدتا در زمره سهام کالایی قرار میگیرند، باشد.

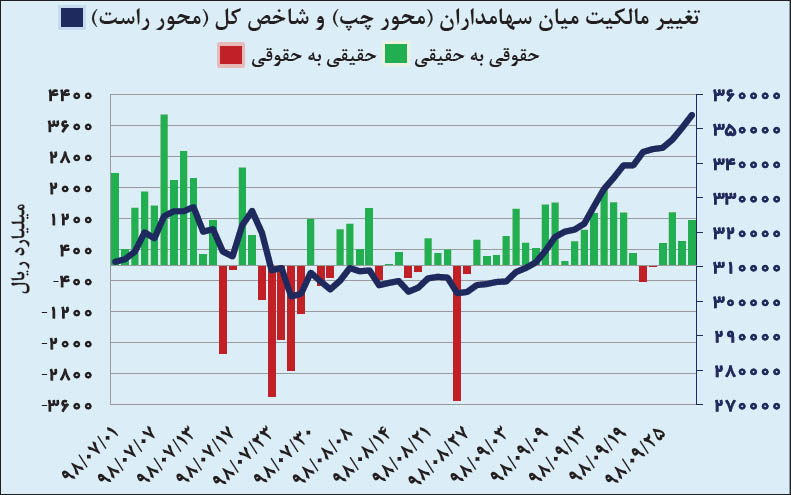

از دیگر نکات قابل توجه معاملات سومین فصل سال، بازگشت ارزش معاملات خرد سهام به سطوح 2 هزار میلیارد تومانی در روزهای پایانی آذرماه بود. به این ترتیب در مجموع پاییز، میانگین روزانه 1800 میلیارد تومان نقدینگی مورد دادوستد قرار گرفت. در این میان خالص ارزش تغییر مالکیت از سبد حقوقیها به حقیقیهای بازار در آذر رکوردی تاریخی را به ثبت رساند و به 2 هزار میلیارد تومان نزدیک شد.

از چله کمنوسان تا شکست رکوردهای جدید

شاخص اصلی بازار سهام در فصل پاییز موفق به ثبت رکوردهای متوالی شد. میانه مهرماه شاهد عبور این نماگر از کانال 327 هزار واحدی بودیم. سطحی که پیش از این بیسابقه بود. پس از آن، اما شاخص سهام مسیر کاهشی در پیش گرفت و در اواخر مهرماه تا کف 301 هزار واحدی نزول کرد. از آن به بعد بود که این نماگر برای 40 روز به نوسان محدود خود در بازه 300 تا 310 هزار واحدی ادامه داد.

در این بازه زمانی که تا ابتدای آذرماه به درازا کشید، شاهد اتفاقاتی در سطح اقتصادی و سیاسی بودیم. افزایش بهای بنزین موجی از اعتراضات مردمی را به دنبال داشت که سبب شد تا برای دو هفته با قطعی اینترنت و کاهش دسترسی معاملهگران به یکی از مهمترین منابع اطلاعرسانیشان برای رصد بازارهای جهانی و داخلی مواجه باشیم. این مهم خود را به وضوح در کاهش ارزش دادوستدها نشان داد و روزهای کمرمقی را برای بورس تهران به ارمغان آورد. در 7 آذر، اما چلهنشینی بورس تهران به پایان رسید و این نماگر از کانال 310 هزار واحدی عبور کرد و در نهایت در یک قدمی کانال 354 هزار واحد متوقف شد.

اوجگیری انتظارات تورمی

بعد از تصمیم بنزینی دولت در هفته پایانی آبانماه، بحث تبعات تورمی این رخداد در سطح اقتصاد ایران داغ شد و حتی بازارهای دارایی نظیر ارز و سهام نیز تحتتاثیر این مباحث سمتوسوی افزایشی به خود گرفتند. پس از ثبت کف دلار در اوایل آبانماه در مرز 11 هزار تومان در بازار آزاد، با اوجگیری موج اعتراضات نرخ دلار تا 12800 تومان نیز رشد کرد، اما بار دیگر با تسلط بازارساز وادار به عقبنشینی شد.

در میانه آذرماه، اما بار دیگر شاهد رشد نرخ این ارز بودیم که پس از پنج ماه به کانال 13 هزار تومانی بازگشت و در برههای از زمان حتی به کانال 14 هزار تومانی نیز وارد شد. این موضوع به محرکی برای سبزپوشی سهام بورسی تبدیل شد. اثرگذاری رشد نرخ دلار بر بورس تهران را از چند منظر میتوان مورد بررسی قرار داد.

در یک نگاه افزایش بهای دلار و به موازات آن کاهش ارزش ریال سبب شد انتظارات تورمی که پیشتر بهواسطه اصلاح قیمت بنزین ایجاد شده بود، تقویت شود. بورس تهران نیز که همواره در دورههای تورمی با رشد اسمی قیمتها همراه شده است حال از روند نرخ دلار متاثر شده است.

در واقع با افزایش شاخص ارزی کشور که به معنای کاهش بیشتر ارزش ریال است، بار دیگر سرمایهگذاران برای فرار از کاهش بیشتر ارزش سرمایههایشان به سمت داراییهای دیگر روی میآورند. این مهم درحالحاضر به شکل تشدید تقاضای عمومی سهام انعکاس یافته است. دومین موضوع، اما به افزایش تقاضا و همچنین رشد قیمتها در بورسکالا بازمیگردد.

نرخ محصولات عرضه شده از سوی شرکتهای سهامی در بورسکالا طی روزهای پایانی آذرماه روندی افزایشی داشت. با تمام این تفاسیر درحالحاضر بیش از نوسانات روزانه این ارز، سطح پایداری دلار است که برای بورس تهران اهمیت دارد، چراکه نرخهای تعادلی دلار است که در صورتهای مالی دورهای شرکتها منعکس میشود.

بیتوجهی سهام به ریسکهای موجود

طی دو سال اخیر بورس تهران به مامنی جذاب برای ورود نقدینگی تبدیل شده است. پولهای تازه که خود به اهرمی پرقدرت برای صعود قیمت سهام بدل شدند. این روند صعودی، اما ذهنیتی مبنی بر عدم امکان افت قیمتها ایجاد کرده است. به عبارت دقیقتر، نوعی قاعده نانوشته ایجاد شده؛ به این معنا که «صرف خرید سهم و نگهداری آن به سود منتهی میشود و بازنده کسی است که میفروشد.»

هرچند ظرفیت رشد سهام همچنان وجود دارد، اما این قاعده سرانگشتی میتواند به بیتوجهی به ریسکهای موجود و بیاعتنایی به عوامل اثرگذار واقعی بینجامد. واقعیت این است که دلایل مختلفی همچون محدودیت دامنه نوسان، نبود بازار دو طرفه و در عین حال فقر تحلیل در بورس کشورمان، جامعه تحلیلگر واقعی چندان فعال نبوده و در دو سوی بازار (عرضه و تقاضا) ضعف جدی دیده میشود.

با غلبه این قاعده، افرادی که وارد گردونه معاملات سهام میشوند، تمایل کمتری به فروش داشته و در عین حال با سخنان خود در محافل عمومی و خصوصی، افراد بیشتری را جذب بازار سهام میکنند. این مهم خود را در رشد قابلتوجه ارزش معاملات خرد سهام نشان میدهد. بهطوریکه میانگین روزانه دادوستد سهام از سطوح هزار میلیارد تومانی در آبانماه، به بیش از 2 هزار میلیارد تومان رسید.

مهمترین ریسک این روزهای بورس تهران

همانطور که اشاره شد در هفتههای پایانی پاییز شاهد رشد محسوس ارزش معاملات خرد سهام بودیم. متغیری که حال به شمشیری دولبه برای بورس تهران بدل شده است. حجم و ارزش بالای معاملات حاکی از دست به دست شدن زیاد سهام در این محدوده قیمتی است.

یکی از نکات مثبت جابهجاییهای زیاد مالکیت سهام، بالا رفتن نقدشوندگی بازار است. با این حال افزایش سرعت معاملات در صورت عدم افزایش ضریب شناوری سهام شرکتها و نبود عرضههای اولیه بزرگ و جذاب میتواند به حبابی شدن قیمتها در برخی سهام و صنایع بورسی بینجامد. درحالحاضر برآوردها نشان میدهد باوجود افزایش سهام شناور آزاد در نمادهای کوچک و متوسط بورسی، کماکان سهام شناور شرکتهای بزرگ با تغییرات کمی همراه است.

به همین نسبت ارزش معاملات در نمادهای کوچک و متوسط به طرز چشمگیری افزایش یافتهاست. عدم امکان پذیرش این حجم از پول در ساختار این شرکتها منجر به تشدید روند صعودی قیمتها خواهد شد که بیم بروز حبابهای بزرگ را در این بخش از بازار سهام بیش از پیش میکند. موضوعی که در بلندمدت بهعنوان مهمترین ریسک بورس شناخته میشود.

بوی بهبود از بازار جهانی

یکی از بهترین خبرهایی که در هفتههای پایانی آذرماه به گوش فعالان بازار سهام رسید، توافق ضمنی میان دو قدرت بزرگ اقتصادی دنیا یعنی چین و آمریکا بود. به این ترتیب پس از یک دوره طولانی جنگ تجاری، واشنگتن و پکن وارد فاز جدیدی شدند که بر مبنای آن مقرر شد در جهت کاهش تنشها حرکت کنند. مطابق گفتهها در فاز اولیه توافق تجاری چینیها متعهد شدند سالانه خرید کالاهای کشاورزی خود از آمریکا را به 50 میلیارد دلار برسانند.

همچنین سرقت حقوق معنوی را متوقف کرده، ارز خود را دستکاری نکنند و سیستم مالی خود را برای شرکتهای خارجی بازتر کنند. در مقابل، آمریکا از افزایش تعرفههایی که قرار بود 15 دسامبر (یکشنبه) روی 160 میلیارد دلار کالای چینی اعمال شود منصرف میشود و برای کاهش تعرفههایی که روی 360 میلیارد دلار از کالاهای چینی وضع شده است گام برمیدارد.

این مهم برای سهام کامودیتیمحور بورس تهران که مدتها مغفول واقع شده بودند، محرکی جدی بود. در این میان گروه فلزات سیگنالی مستقیم از توافق تجاری دریافت کردند. به این ترتیب فلزیها با محوریت شرکتهای بزرگ بازار وضعیت بنیادی جذابی داشتند که با سیگنال بهبود بازار جهانی فولاد، مس، سنگآهن و روی میتوانند مورد توجه معاملهگران قرار گیرند. اهمیت این مهم آنجا مشخص میشود که نگاهی به ارزش بازاری شرکتهای کالایی بورس تهران و نقش آنها بر شاخص کل بیندازیم. این سهام در مجموع بیش از 60 درصد از ارزش کل بورس تهران را به خود اختصاص دادهاند. شرایطی که میتواند بازدهی این بازار را از ابتدای سالجاری بهزودی سه رقمی کند.

بودجه و کاهش نگرانیها

اوایل آذر، با گسترده شدن سایه مباحث مربوط به کسری بودجه و نحوه جبران آن، شایعات درخصوص احتمال افزایش هزینه بنگاهها از محل حذف معافیتهای مالیاتی صادرات، هزینه انرژی، عوارض دولتی و... قوت گرفته است. با ارسال لایحه بودجه به مجلس در میانه آذرماه، اما تا حدودی از نگرانی فعالان بازار کاسته شد.

لایحهای که در آن علاوه بر ادامه حیات ارز ترجیحی (موسوم به 4200 تومانی)، قیمت حاملهای انرژی نیز رشد چندانی نکرد. پس از اصلاح قیمت بنزین، این انتظار بهوجود آمد که نرخ دیگر حاملهای انرژی نظیر گازوئیل، گاز و برق هم از سوی دولت با تعدیل جدی مواجه شود.

سبزپوشی یکپارچه صنایع بورسی

طی معاملات آذرماه هیچ صنعتی شاهد افت میانگین قیمت سهام زیرمجموعههای خود نبود و تمام گروههای بورسی سبزپوش شدند. در این میان، اما کمترین میزان رشد شاخص صنعت عمدتا از آن گروههای بزرگ کالایی شد. در این میان دو گروه فرآوردههای نفتی و کانههای فلزی به ترتیب با ثبت رشد 4/ 6 و 10 درصدی در قعر جدول بازدهی گروههای 38گانه بورسی در آذرماه قرار گرفتند. در میان گروههای کالایی بورس تهران، فلزات اساسی با افزایش 19 درصدی میانگین قیمت سهام زیرمجموعه خود بهترین عملکرد ماهانه را در اختیار گرفت.

بیشترین میزان رشد قیمتها، اما از آن گروه تکنماد سایر معادن با افزایش حدود 52 درصدی شد. سیمانیها نیز در این ماه توانستند با ثبت رشد حدود 41 درصدی زیرمجموعههای خود در رتبه دوم بیشترین بازدهی ماهانه قرار گیرند. دیگر گروههای کوچک بازار سهام نیز ردههای بعدی صنایع پربازده آذرماه را به خود اختصاص دادند.

بیشترین حجم دادوستدها، اما بار دیگر از آن خودروییها شد. این گروه در مجموع شاهد دادوستد حدود 9/ 3 هزار میلیارد تومان نقدینگی در آذرماه بود. پس از آن گروه فلزات اساسی بیشترین ارزش معاملات آخرین ماه پاییز را به میزان 8/ 3 میلیارد تومان به خود اختصاص داد.

جولان تاریخی معاملهگران خرد

خالص ارزش تغییر مالکیت از سبد حقوقیها به حقیقیهای بازار در آذر رکوردی تاریخی را به ثبت رساند و به 2 هزار میلیارد تومان نزدیک شد. بر اساس آمار موجود تاکنون چنین رکوردی در معاملات خرد بورس تهران مشاهده نشده است. در این ماه از 39 صنعت فعال بورسی، تنها چهار صنعت خردهفروشی، زغالسنگ، مخابرات و محصولات چوبی در لیست فروش حقیقیها قرار گرفتند و بقیه گروهها شاهد جابهجایی نقدینگی در مسیر حقوقی به حقیقی بودند. در این میان بانکیها با جابهجایی 242 میلیارد تومان نقدینگی از پرتفوی معاملهگران عمده به سبد سهام حقیقیها در صدر توجه بازیگران خرد بازار در آخرین ماه پاییز قرار داشتند.

پس از آن شاهد درخشش دو گروه فلزات اساسی و فرآوردههای نفتی به ترتیب با خالص تغییر مالکیت 185 و 158 میلیارد تومان در مسیر حقوقی به حقیقی بودیم. دیگر گروههای کالایی نیز در این ماه با خالص خرید مثبت از سوی بازیگران خرد همراه شدند. در میان شرکتهای بورسی نیز در بانک اقتصاد نوین 255 میلیارد تومان نقدینگی به پرتفوی حقیقیها افزوده شد. پس از آن سهام فولادمبارکه اصفهان در مرکز توجهات معاملهگران خرد قرار داشت و با جابهجایی 148 میلیارد تومان نقدینگی در مسیر حقوقی به حقیقی همراه شد.

مسیر سهام در فصل آخر؟

پس از یک رالی قدرتمند در آذرماه، اکنون توجه معاملهگران به عوامل متعددی معطوف خواهد بود. اولین مساله به جریان نقدینگی برمیگردد. از این رو با توجه به قدرت جریان پول، حفظ سطوح بالای ارزش معاملات میتواند نقش قدرتمندی در روند قیمتها داشته باشد و هرگونه عامل دیگری را حداقل در کوتاهمدت خنثی کند. در این میان گزارش عملکرد شرکتها در آذرماه تا انتهای هفته جاری در مرکز توجه فعالان بورسی قرار خواهد داشت.

هرچند در کلیت این گزارشها انتظار عجیبی وجود نخواهد داشت، اما در برخی صنایع که بحث افزایش نرخ مطرح بوده، عملکرد آذر میتواند اهمیت پیدا کند. در ادامه نیز گزارش 9ماهه شرکتها از نگاه تحلیلی اهمیت مییابد که در این خصوص بحث کاهش احتمالی هزینهها در برخی گروههای خاص میتواند بر قیمت سهام اثر محسوسی داشته باشد.

در این فصل همچنین جای خالی عرضه اولیه سهام در بورس تهران به شدت احساس میشد که با توجه به برخی اخبار شنیده شده انتظار میرود در ماههای باقیمانده از سال شاهد عرضههای اولیه جذابی در این بازار باشیم.