کوروش کمپانی؛ تله موشی که مردم را به دام انداخت / روشهای کلاهبرداری پانزی که باید بدانید + اینفوگرافیک

اقتصادنیوز: وعده سودهای نجومی به سرمایهگذاران، دائمی و ثابت بودن سود و تغییر نکردن آن با شرایط خارجی، استفاده در پلتفرمهای معاملاتی غیرمعتبر، شفاف نبودن استراتژیهای مورداستفاده، نبود قرارداد رسمی و اجازه ندادن خروج سرمایه افراد مهمترین ویژگیهای یک طرح پانزی است.

به گزارش اقتصادنیوز، داستان فیلم «برادران لیلا» حول یک بازی پانزی اتفاق میافتد. در مکالمهای که بین لیلا و علیرضا در بیمارستان در میگیرد، لیلا به برادر دیگرش - منوچهر - اشاره میکند که وارد فعالیتهای غیرقانونی شده و در ادامه فیلم متوجه میشویم منوچهر فعالیت پانزی میکند.

منوچهر برادرانش را به یک دفتر بینام و نشان دعوت میکند تا نظر آنها را برای سرمایهگذاری جلب کند. او در توضیح کار پیشنهادی خود میگوید «کاری که محمود - شریکش - میکند دردسر زیادی ندارد اما پول خوبی دارد». او شرح میدهد که محمود چگونه خودرو پیشفروش میکند بدون اینکه خودرو در کار باشد و محمود شرح میدهد؛ «دامادمان هزار خودرو ثبتنام کرد و کیفش را برداشت و رفت و به من تحویل داد. من هم در مرحله اول هزار خودرو ثبتنام کردم و بدهی دامادمان را دادم. در مرحله بعد هزار خودرو ثبتنام کردم و پولش را در جیبم گذاشتم. شما هم اگر میخواهید دفتر را از من بگیرید، اول باید بدهی من را تسویه کنید، در مرحله دوم هزار ماشین ثبتنام کنید و پولش را برای خودتان بردارید. بعد هم دفتر را به نفر بعدی تحویل دهید.»

این سکانس به خوبی گویای یک فعالیت پانزی است و علاوه بر این نشان میدهد که افراد در شرایط فقر چگونه در دام فعالیتهای غیرقانونی گرفتار میشوند. در طول تاریخ، بشر همواره به دنبال ثروتاندوزی بوده است. ثروت با خود قدرت به همراه میآورد. برخی با استفاده از مسیرهای کارآفرینی و ایدهپردازی ثروتمند میشوند و برخی دیگر نیز از ناآگاهی و حس ثروتخواهی مردم بر اموال خود اضافه میکنند. یکی از نمونههای مشهور روش دوم ثروتاندوزی به حقه پانزی معروف است. چارلز پانزی یک کلاهبردار ایتالیایی بود که در سال 1882 به دنیا آمد و در سنین جوانی به آمریکا مهاجرت کرد. حدود 20 سال پس از اقامتش در آمریکا، طرح کلاهبرداری مخصوصی را ابداع کرد که بتواند در مدت زمان کم پول زیادی به جیب بزند. وی بعدها به دلیل همین طرح شهرت یافت و این طرح به نام او شناخته شد و البته همین طرح نیز باعث محکومیت وی شد. چارلز پس از تحمل 14 سال حبس از آمریکا تبعید شد و در سال 1949 در ریودوژانیرو برزیل از دنیا رفت.

وعده سودهای نجومی به سرمایهگذاران، دائمی و ثابت بودن سود و تغییر نکردن آن با شرایط خارجی، استفاده در پلتفورمهای معاملاتی غیرمعتبر، شفاف نبودن استراتژیهای مورداستفاده، نبود قرارداد رسمی و اجازه ندادن خروج سرمایه افراد مهمترین ویژگیهای یک طرح پانزی است.

ماجرای کوروش کمپانی که این روزها شمار زیادی از مردم را مالباخته کرده، ترکیبی از «خطای سیاستگذار»، «عمل مجرمانه» و «سادهلوحی در بازارهای مالی» است. دولت با محدود کردن واردات موبایل زمینه انحصار واردات این محصول را فراهم کرده و عدهای که از این انحصار بهره میبرند، رو به کلاهبرداری به روش پانزی آوردهاند. در این میان مردم مالباخته هم چوب طمع خود را میخورند. گاهی اوقات کلاهبرداری در بازارهای مالی صرفاً از حرص و آز نشات میگیرد. گاهی اوقات با یک تلاش بیضرر برای پوشاندن یک شکاف مالی آغاز میشود اما با شکست خوردن تلاش اولیه به یک گرداب تبدیل میشود.

خبر مرتبط تبانی طمع و ناآگاهی / سلبریتیها؛ تنها مقصران اعتماد مردم به کوروش کمپانی؟اقتصادنیوز: بازار شام تبلیغات شبکههای اجتماعی، این روزها فضای مساعدی برای انتشار تبلیغات فریبنده یا دروغ فراهم کرده است. در این میدان جنگ نامنظم، مصرفکنندگان هر لحظه با پیامها و پستهای مختلف بمباران میشوند.

براساس گزارش تجارت فردا، به هر حال اسمش را بگذاریم سادگی، طمع یا به قول اقتصاددانان، بیشینهیابی. هر چه هست ما ایرانیان خوب کلاه سرمان میرود. زمانی شرکتهای مضاربهای موفق شدند سر پدرانمان کلاه بگذارند، بعدها شرکتهای بازاریابی شبکهای سر برادران و خواهرانمان کلاه گذاشتند و امروز شرکتهای پانزی، کلاه از سرمان برمیدارند.

با این حال این مثلث مالی مربوط به دیروز و امروز نیست و سالهاست که در کشور ما سابقه دارد. اگر از پدرانتان سوال کنید در دهه 60 چگونه از مردم کلاهبرداری میشد؟ حتماً سری تکان میدهند و به شرکتهایی اشاره میکنند که به «شرکتهای مضاربهای» معروف بودند. این شرکتها با تبلیغات علنی موفق به جذب مبالغ هنگفتی از مردم شدند که با واکنش دیرهنگام و نامناسب تصمیمگیران موجب مالباختگی عده زیادی از مردم شد.

ماجرا از این قرار بود که در چهارچوب اقتصاد اسلامی که بعد از انقلاب در ایران شکل گرفت، دو دسته از نهادهای مالی در خارج از نظام بانکی ایجاد شدند: نخست شرکتهای مضاربهای و دیگری صندوقهای قرضالحسنه. هر دوی این نهادهای جدید رشد زیادی داشتند و به قطبهای مالی در اقتصاد کشور بدل شدند اما هر دو نهاد مورد سوءاستفاده مجرمان مالی قرار گرفتند. شرکتهای مضاربهای در دهههای 60 و 70 بخش زیادی از دارایی مردم را بلعیدند و صندوقهای قرضالحسنه هم در دهه 80 بخش زیادی از منابع مردم را از بین بردند.

ریشه اصلی این اتفاقات در انحصاری بود که دولت در نهادهای پولی ایجاد کرده بوده. در آن دوران به دلیل انحصار بانکداری در دست دولت، بانکها به سپردهگذاران خود ارقام پایینی تحت عنوان سود سپرده پرداخت میکردند و در مقابل از بسیاری از گیرندگان تسهیلات بانکی سود بالایی دریافت میکردند بهطوری که تفاوت میان بهره دریافتی و پرداختی سیستم بانکی، گاه به بالای 15 درصد نیز میرسید و این در حالی بود که متوسط جهانی برای این فاصله (spread) چیزی بین نیم تا 5/1 درصد بود. البته دولت و مجلس برای این سود انحصاری، دلایل به ظاهر موجهی داشتند و آن هم تحمیل پرداخت تسهیلات تکلیفی به بانکها و بهکارگیری ابزار نرخهای ترجیحی بود که شاید بزرگترین لطمه را به پایههای اقتصاد در حال شکلگیری بعد از جنگ وارد کرد و از طریق رسمیت بخشیدن به رانت در این حد وسیع پایههای فساد امروزی را نیز فراهم آورد.

علاوه بر آن این تفاوت وحشتناک و سودآوری انحصاری بانکهای دولتی ریختوپاشها و حیفومیلهای عجیبی را نیز در سیستم بانکی ایران پایهریزی کرد که شاید ورشکستگی امروز نظام بانکی کشور نتیجه آن باشد. در چنین شرایطی اشخاص فرصتطلب، با معرفی فرصتهای سرمایهگذاری به مردم، آنان را به ظاهر در قالب عقد شرعی مضاربه ترغیب به سرمایهگذاری در طرحهای مختلف با سودهای بسیار وسوسهانگیز کردند. شاید بعضی از شرکتهای مضاربهای از ابتدا قصد کلاهبرداری نداشتند اما بدعتی که دولت در مقررات بانکداری بدون ربا در مورد تضمین سود مضاربه که بسیاری از فقها آن را خلاف شرع و نقض غرض میدانستند، گذاشته بود در این شرکتها هم به کار گرفته شد و به همین دلیل کار این شرکتها در ابتدا از نظر دولت و قوه قضائیه مغایرتی با قوانین جاری نداشت و در نتیجه مدتها طول کشید تا دولت با فشار رسانهها و به ویژه روزنامه کیهان به مقابله با این پدیده برخیزد.

دهه کلاهبرداری سرمایهای

در ابتدای دهه 70 با شروع مجدد فعالیت بورس اوراق بهادار تهران و ورود شرکتهای ساختهشده با دلار هفتتومانی به آن مبالغ زیادی عمدتاً بهصورت رانت به جیب عدهای سرازیر شد ولی همین رونق متعاقباً باعث شد عدهای فرصتطلب با ایجاد شرکتهای صوری یا خرید شرکتهای بیبنیاد و تبلیغ و فضاسازی در مورد آن زمینه جدیدی برای پدیده مالباختگی در ایران ایجاد کرده و از این طریق سرمایه و پسانداز تعدادی از مردم را از دستشان خارج کنند. شاید معروفترین این کلاهبرداریها مربوط به شرکت گیلان پاکت باشد ولی بودند شرکتهای دیگری که از طریق بازار سهام، به مردم در باغ سبز نشان دادند و در نهایت همین مسائل بود که به سقوط بازار سهام در دهه 70 منجر شد.

دهه 80 و دهه قرضالحسنهها

ریشه تشکیل صندوقهای قرضالحسنه به پیش از انقلاب بازمیگردد و تردیدی نیست که تشکیل این سازوکار مالی از ابتدا با نیات خیر صورت گرفته است. با این همه شماری از صندوقها در شهرهای مختلف به پولشویی، فرار مالیاتی و جذب سپرده به روش پانزی رو آوردند و خیلی از مردم را مالباخته و متضرر کردند. در دهه 80 شمسی، پس از اتفاقاتی که برای صندوق قرضالحسنه جی اصفهان رخ داد و متعاقب آن، آشوب به وجود آمد، شمار زیادی از صندوقها دچار مشکلات مالی شدند و سپردهگذاران خود را گرفتار کردند.

این موج که از دهه 80 آغاز شده بود، به دهه 90 هم سرایت کرد اما این بار موسسههای مالی و اعتباری را گرفتار کرد. ورشکستگی شماری از موسسات مالی و اعتباری ایران در سال 1396 باعث اعتراض سپردهگذاران این موسسات و تلاش بانک مرکزی ایران و دیگر نهادهای رسمی برای حل این بحران شد. از جمله تلاشهای ناموفق بانک مرکزی ادغام چند موسسه در هم بود. قوه قضائیه اقدام به محدود کردن فعالیت و توقیف اموال این موسسهها کرد.

این بحران که در دوره ریاستجمهوری حسن روحانی و ریاست ولیالله سیف بر بانک مرکزی به اوج رسید، زمانی آغاز شد که این موسسهها سود پرداختی به سپردهها را افزایش دادند تا بتوانند با جذب سپرده جدید کسری نقدینگی ماهانه خود را جبران کنند و همزمان قوه قضائیه و بانک مرکزی، احتمال کسری دارایی آنان را رسانهای کردند که یورش مردم برای دریافت پولهایشان را در پی داشت. این مسئله باعث کمبود نقدینگی و ورشکستگی موسسات شد و سپردهگذران حتی بعضاً نتوانستند اصل پول خود را دریافت کنند. مالباختگان اقدام به اعتراض و تحصن در برابر نهادهایی چون مجلس کردند. از جمله این موسسات عبارتاند از «کاسپین»، «ایرانیان»، «افضل توس»، «آرمان وحدت» و ثامنالحجج. مجوز فعالیت این موسسات عمدتاً از جانب وزارت تعاون صادر شده بود و در این میان موسسه کاسپین از بانک مرکزی هم مجوز داشت و در زمره موسسات مجاز محسوب میشد.

پدیدهای به نام پدیده

از رخدادهای بزرگ چند سال اخیر که به مالباختگی تعدادی از مردم منجر شد شاید بتوان به «پدیده شاندیز» اشاره کرد که به موجب آن مقابل چشم مسئولان مربوط و قوه قضائیه سهام این شرکت در سازوکاری خارج از بورس به مردم عرضه و قیمت آن تا دهها برابر بالا برده شد و متعاقب شروع مقابله دولت با این پدیده به سرعت قیمت سهام آن کاهش و عده زیادی را به خاک سیاه نشاند.

شرکت پدیده شاندیز اواخر دهه 80 سهام خود را به مشتریان عرضه کرد و قیمت هر سهم آن در مدت کوتاهی از 200 تومان به بالای 10 هزار تومان رسید. اما قیمت سهام پدیده پس از مدتی سقوط کرد و هزاران سهامدار آن متضرر شدند. پدیده شاندیز کار خود را از سرمایهگذاری در احداث یک مجموعه گردشگری در شهر شاندیز، نزدیک مشهد آغاز کرد. فعالیتهای این شرکت و دیگر شرکتهای وابسته به محسن پهلوانمقدم، مدیرعامل، به سرعت رشد کرد و پدیده شاندیز از طریق شرکت پشتیبانی سهام پدیده، سهامش را به مشتریان عرضه کرد. پهلوان پیش از پیگرد قضایی در مصاحبهای گفته بود که با آستان قدس رضوی هم همکاری اقتصادی داشته است. در لیست مسئولان عالیرتبهای که از این پروژه بازدید و حمایت خود را از آن اعلام کرده بودند نام افراد زیادی وجود دارد. گفته شده پدیده سرمایهاش را بهطور صوری بالا برده و مدیرانش سهام را در ازای چکهای بیمحل به نزدیکان خود فروختند. همچنین پدیده متهم شد که مساحت زمینهای تحت مالکیتش را بهطور جعلی تا دو برابر بیشتر نشان داده و قیمتشان را هم 17 برابر قیمت واقعی ارزیابی کرده و همچنین ارزش نام تجاری خود را بهطور نامتعارف صد برابر بالا برده است. در اینجا هم باز عدهای معتقدند واکنش ناشیانه دولت به پیدایش و نضج چنین پدیدهای شدت مالباختگی سهامداران خرد این مجموعه را بالا برد، هرچند که ظاهراً این مجموعه مجدد به ادامه فعالیت رهنمون شده ولی اینکه زیان مالباختگان آن تا حدودی جبران شده باشد یا نه، مشخص نیست.

در این سالها پدیده مالباختگی منحصر به بازار پول و سرمایه نبوده است و در زمینههای دیگر از جمله شرکتهای هرمی، مسکن، اتومبیل، ارز (اعم از حقیقی و مجازی) و... به دفعات این پدیده تکرار شده است. شاید مشهورترین این رخدادها حضور و سقوط شرکتهای هرمی مانند گلدکوئست، مگاهولدینگز، پنتاگونا، مایسوندیاموندز، گلدبیز، ایبیال، گلدماین و... در دهه 80 باشد. شرکتهای «هفت الماس»، «گلدماین»، «ایبیال» و در رأس آنها «گلدکوئست» در اواخر دهه 70 متولد شدند. شاخهها و شبکه انسانی این شرکتها در فیلیپین پا گرفته بودند و کمکم در کشورهای شرق آسیا مثل مالزی، سنگاپور، اندونزی و هندوستان رشد کرده بود. البته همان زمان هم در برخی از این کشورها با مشکلات حقوقی بسیاری مواجه شد. در سنگاپور اوضاع بدتر بود و پرونده قضایی ویژهای برای مدیران این شرکت باز شد. اما هیچکدام از اینها باعث نشد که این موج تجارت جهانی به خاورمیانه نرسد. ماجرای آغاز بهکار «گلدکوئست» در ایران با آشنایی فردی به نام «پیمان ج.» از اهالی لار در شیراز کلید خورد. پیمان به دوبی سفر کرد و ضمن آشنایی با «فیصل ا.» گلدکوئست را با خودش به عنوان سوغاتی به ایران آورد و شاخههای کوئستی شروع کرده بودند به شاخ و برگ پیدا کردن. رسانههای وطنی خبر نداشتند چه اتفاقی افتاده؛ فقط نشانههایش لابهلای حرفهای مردم پیدا بود. در گوش همدیگر پچپچ میکردند و از راه سادهای حرف میزدند که میتوانند قید همه سختیها را بزنند و یکشبه آرزوهایشان را جلوی چشمانشان ببینند. در همین سردرگمی مردم و مسئولان، دزدی شروع شد و حدود یک دهه نیز به حیات خود ادامه داد.

در نهایت اواخر سال 88 با مصوبه شورای عالی امنیت ملی، ماموریت کنترل قطعی شرکتهای هرمی به دلیل توسعه تهدیدآمیز این پدیده به وزارت اطلاعات محول شد و فعالیت شرکتهای هرمی جنبه امنیتی پیدا کرد. دولت در این مورد نشان داد که هرچند کمی کند ولی با اقتدار با این شرکتها مقابله کرد و تقریباً ریشه آنها را در ایران خشکاند ولی متاسفانه این اقتدار در مورد موسسات مالی و اعتباری خودجوش و مجوز سرخود به هیچ وجه مشاهده نشد...

ارزهای دیجیتال

ایران استخراج رمزارز را در سال 97، به عنوان یک صنعت قانونی به رسمیت شناخت تا روی مزارع ماینینگ که قبلاً در حال فعالیت بودند نظارت کند. اما پیش از آن و همچنان نیز شرکتهای زیادی در این قالب از مردم کلاهبرداری کردند و میکنند.

کلاهبرداری ارز دیجیتال یکی از مواردی است که این روزها بسیار شایع شده است. علت آن هم مشخص است: سود هنگفت معاملات ارزهای دیجیتال و دانش کم افراد درباره این بازار. اغلب کلاهبرداران حرفهای که تا حدودی از دانش دیجیتال و کسبوکارهای نوین مطلعاند، بستر مناسبی برای کار خود در این زمینه میبینند. زیرا اغلب مردم به طمع سود زیاد و به دلیل ناآگاهی از چندوچون دنیای رمزارزها، به دام این سودجویان میافتند.

به دلیل گستردگی فضای دیجیتال، روشهای بسیار متنوعی برای اعمال فریب و اغفال افراد و ربودن مال آنها وجود دارد. یکی از این روشها که پانزی نام دارد بسیار مشابه آن چیزی است که پیشتر و در بخش شرکتهایی نظیر گلدکوئست به آن اشاره شد. کلاهبرداری به روش پانزی با اندکی تفاوت، همان روش قدیمی بازاریابی شبکهای یا هرمی است.

کلاهبرداری پانزی از کجا شروع شد؟

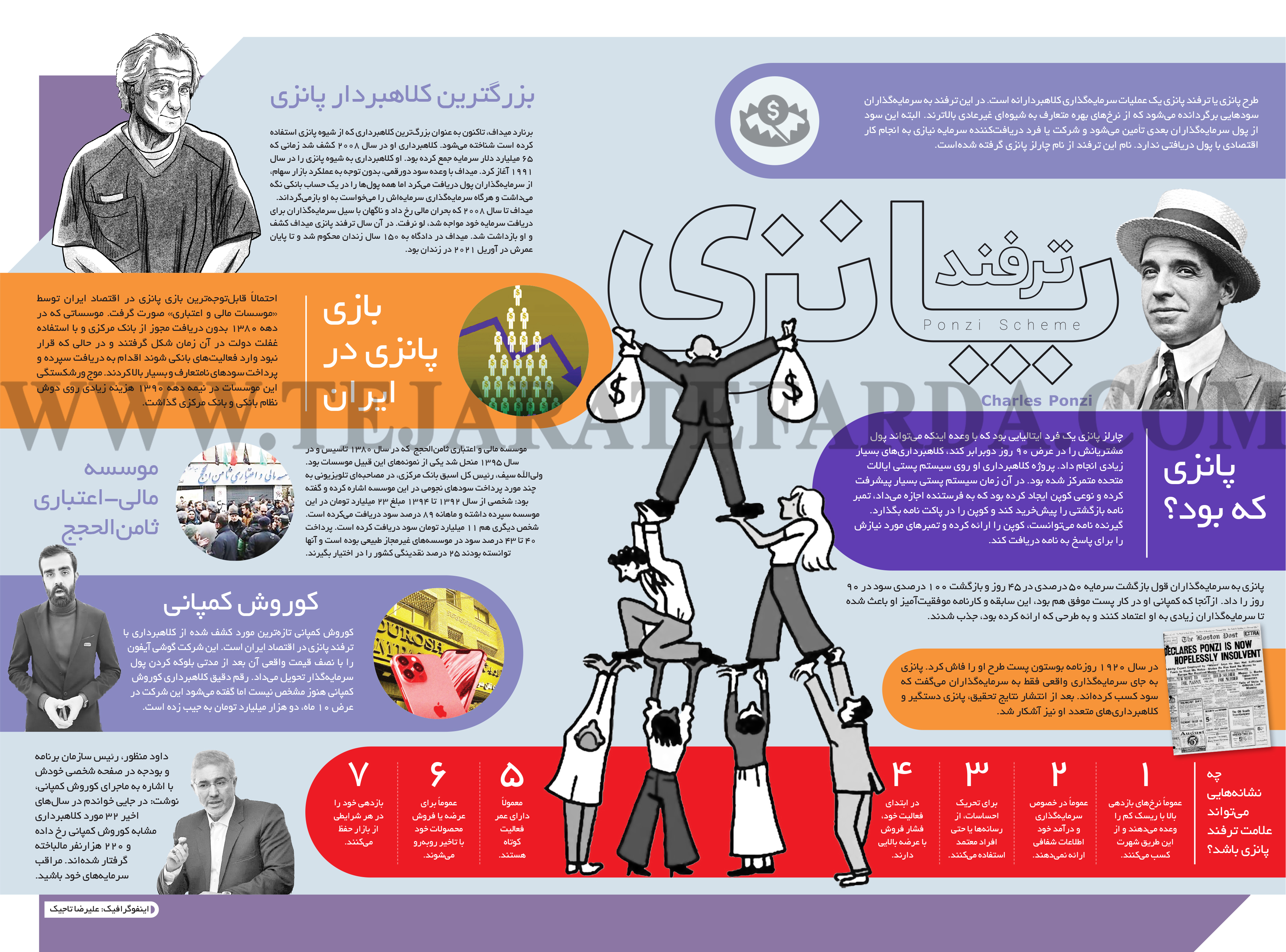

همچنین جالب است بدانید که کلاهبرداری پانزی از چه زمان و به چه شکلی برای نخستین بار در جهان آغاز شد و شکل گرفت. طرح پانزی یا ترفند پانزی، یک عملیات سرمایه گذاری کلاهبردارانه است، در این ترفند به سرمایه گذاران سودهایی برگردانده می شود که از نرخ های بهره متعارف به شیوه ای غیرعادی بالاترند. البته این سود از پول سرمایه گذاران بعدی تامین می شود و شرکت یا فرد دریافت کننده سرمایه نیازی به انجام کار اقتصادی با پول دریافتی ندارند. نام این ترفند از نام چارلز پانزی گرفته شده است.

در اینفوگرافیک زیر جزئیات بیشتری درباره آنچه کلاهبرداری پانزی نامیده می شود را می توانید مشاهده کنید.

همچنین بخوانید ما را در شبکههای اجتماعی دنبال کنید