گزارش مجلس از تخلفات در روند واگذاریها در دولت روحانی

گزارش نظارتی کمیسیون ویژه حمایت از تولید ملی و نظارت بر اجرای اصل 44 قانون اساسی با موضوع «عملکرد نظارتی مجلس شورای اسلامی در حوزه اجرای سیاستهای کلی اصل چهل و چهارم قانون اساسی» قرائت شد.

به گزارش مشرق، در ادامه جلسه علنی روز سه شنبه مجلس گزارش کمیسیون ویژه حمایت از تولید ملی و نظارت بر اجرای اصل (44) قانوناساسی در خصوص «عملکرد نظارتی مجلس شورای اسلامی در حوزه اجرای سیاستهای کلی اصل چهل و چهارم قانون اساسی» قرائت شد.

متن کامل این گزارش به شرح زیر است:

بسمه تعالی

هیئترئیسه محترم مجلس شورای اسلامی

سلام علیکم

احتراما، به پیوست گزارش نظارتی کمیسیون ویژه حمایت از تولید ملی و نظارت بر اجرای اصل 44 قانون اساسی با موضوع "عملکرد نظارتی مجلس شورای اسلامی در حوزه اجرای سیاستهای کلی اصل چهل و چهارم قانون اساسی" حضورتان ارسال میگردد. خواهشمند است دستور فرمائید هماهنگی لازم جهت چاپ و قرائت گزارش در صحن علنی مجلس صورت گرفت.

مقدمه:

پس از ابلاغ سیاستهای کلی اجرای اصل چهل و چهارم قانون اساسی در سالهای 1384 و 1385 توسط مقام معظم رهبری، قانون اجرای سیاستهای کلی اصل چهل و چهارم قانون اساسی در سال 1387 به تصویب مجلس شورای اسلامی رسید، لکن عدم اجرای کامل و هماهنگ این سیاستها و نیز تعلل و استنکاف برخی دستگاههای اجرایی باعث شد مقام معظم رهبری در چند نوبت ضرورت تحقق این سیاستها را متذکر گردیده و روح کلی حاکم بر سیاستها را در دو عبارت «کاهش تصدیگری دولت در موارد غیر ضروری اقتصادی» و «ایجاد زمینه حضور حقیقی بخش خصوصی در اقتصاد کشور» تعریف کنند. بدین منظور مجلس هشتم در راستای تحقق اهداف رهبر معظم انقلاب و با استفاده بیشتر از ظرفیت آئیننامه داخلی مجلس در بعد نظارتی، اقدام به تشکیل کمیسیون ویژه «نظارت و پیگیری اجرای سیاستهای کلی اصل 44» نمود و کمیسیون در اردیبهشتماه 1388 کار خود را آغاز کرد. یکی از اقدامات انجام شده در این کمیسیون از بدو تأسیس، ارائه گزارشهای نظارتی پیرامون میزان و نحوه اجرایی شدن احکام قانون اجرای سیاستهای کلی اصل چهل و چهارم قانون اساسی و میزان تحقق سیاستهای کلی بوده است. بخش اول این گزارش با هدف ارائه تصویری کلی از گزارشهای نظارتی مذکور و تبیین نتایج و نحوه اثرگذاری آنها تهیه شده است. به همین منظور ابتدا خلاصهای از گزارشهای نظارتی تهیه شده از سال 1388 تا 1396 به تفکیک هر گزارش ارائه شده و در ادامه، محورهای مهم هر گزارش و نتیجه آن (اصلاح قانون، تهیه گزارش برای قوه قضائیه و تدوین گزارشهای تحقیق و تفحص) در قالب یک جدول تبیین شده است.

لازم به ذکر است که گزارشهای نظارتی ارائه شده در سالهای متفاوت دارای چهارچوب واحدی نبوده و متناسب با موضوعات مورد بررسی، چهارچوبهای متفاوتی انتخاب شده است. به عنوان نمونه، گزارش نظارتی سال 1393 بر ارزیابی میزان تحقق اهداف هشتگانه یاد شده در سیاستهای کلی اصل چهل و چهارم قانون اساسی متمرکز بوده اما گزارش نظارتی سال 1396 با رویکرد بررسی میزان و نحوه تحقق احکام قانون و تبیین تکالیف باقیمانده آن نگاشته شده است. به همین دلیل خلاصه گزارشهای ارائه شده در ذیل نیز با حفظ چهارچوبهای هر گزارش ارائه شده است. تلاش شده در ابتدای هر گزارش، چهارچوب و موضوعات کلی گزارش مذکور تبیین و در انتهای آن نیز جمعبندی مختصری از مباحث مطرح شده ارائه گردد.

بخش دیگری از عملکرد نظارتی مجلس در این زمینه، نظارت موردی بر واگذاریهای انجام شده بوده است. در همین راستا طی سالهای گذشته، تعدادی از موارد تحقیق و تفحص مجلس شورای اسلامی به موضوع بررسی برخی واگذاریها اختصاص یافته است. از این موارد میتوان به بررسی روند واگذاری پالایشگاه کرمانشاه و نیز شرکت آلومینیوم المهدی و طرح هرمزال اشاره کرد. لذا در بخش دوم این گزارش، تلاش شده است ضمن بررسی چند مورد از واگذاریهای انجام شده طی سالهای اخیر، فرآیند واگذاریها آسیبشناسی شده است.

آسیبشناسی برخی واگذاریهای انجام شده طی سالهای اخیر

در این بخش از گزارش، در خصوص واگذاری پنج شرکت پالایش نفت کرمانشاه، شرکت کشت و صنعت و دامپروری مغان، شرکت ماشین سازی تبریز (ریخته گری ماشین سازی تبریز و املاک ائل گلی)، شرکت آلومینیوم المهدی و طرح هرمزال و شرکت توسعه گردشگری اطلاعاتی ارائه شده است. در خصوص دو شرکت پالایشگاه نفت کرمانشاه و آلومینیوم المهدی به دلیل ورود محتوایی به موضوع در نتیجه تحقیق و تفحص از دو شرکت مذکور در مجلس شورای اسلامی، نکات تفصیلی به همراه اظهارنظر مرکز پژوهشهای مجلس و متعاقب آن آسیبشناسی روند واگذاری ارائه شده است.

اما در خصوص سه واگذاری دیگر (شرکت کشت و صنعت و دامپروری مغان، شرکت ماشین سازی تبریز (ریخته گری ماشین سازی تبریز و املاک ائل گلی)، و شرکت توسعه گردشگری)، تنها به اطلاعات مندرج در گزارش دیوان محاسبات و نامه خصوصی سازی استناد شده و موارد مرتبط ارائه شده است.

شایان ذکر است که واگذاریهای سه شرکت مذکور مربوط به سالهای 1393 الی 1397 است ولی در گزارش تفریغ سال 1396 دیوان محاسبات مورد توجه قرار گرفته است. همچنین سازمان خصوصی سازی نیز نسبت به ادعاهای مطرح شده در گزارش دیوان محاسبات، نامهای را به شماره 31182 در تاریخ 17/11/1397 به رئیس دیوان محاسبات کشور ارسال نموده و دفاعیات خود را ارائه داده است.

واگذاری شرکت آلومینیوم المهدی و طرح هرمزال

شرکت آلومینیوم المهدی در تاریخ 22 فروردین ماه 1369 به صورت شرکت سهامی خاص به ثبت رسیده است. سپس بر اساس مصوبه مجمع عمومی فوقالعاده مورخ 14/05/1376 نوع شرکت از سهامی خاص به سهامی عام تبدیل شده است. مجتمع هرمزال نیز با ظرفیت اسمی 143.000 تن تولید شمش آلومینیوم در منطقه ویژه صنایع معدنی و فلزی خلیج فارس احداث شده و از سال 1389 به تناوب تأمین برق توسط شرکت برق منطقهای هرمزگان، بهرهبرداری از دیگهای آن آغاز شده است. مجتمع هرمزال دارای شخصیت حقوقی مستقل نبوده و یکی از طرحهای به بهرهبرداری رسیده سازمان توسعه و نوسازی معادن و صنایع معدنی ایران (ایمیدرو) میباشد.

لازم به ذکر است که در تاریخ 06/12/1391 مالکیت سهام متعلق به ایمیدرو در شرکت آلومینیوم المهدی و طرح هرمزال، طبق قرارداد جمعی واگذاری شماره 40/29819 سازمان خصوصیسازی در راستای اجرای مصوبات هیئت وزیران و بندهای 1-3-24 و 2-3-24 و بند 59 ماده واحده قانون بودجه سال 1391 کل کشور، به سازمان تأمین اجتماعی واگذار شد؛

اما بر اساس بند 4 تصویبنامه شماره 131073/ ت 49558/ ه مورخ 28/07/1392 هیئت وزیران، واگذاری سهام به سازمان تأمین اجتماعی اقاله و اداره شرکت و طرح مذکور مجددا به ایمیدرو منتقل گردید و شرکت آلومینیوم المهدی و طرح هرمزال در لیست واگذاری قرار گرفتند.

با برگزاری مزایده در سال 1393، شرکت «فروآلیاژ گنو» به عنوان برنده مزایده اعلام گردید و در سال 1394 طی قرارداد شماره 11310، 36/73 درصد از سهام شرکت آلومینیوم المهدی و نیز طی قرارداد شماره 11309، 100 درصد ارزش طرح هرمزال به شرکت فروآلیاژ گنو واگذار گردید. روند واگذاری شرکت و طرح مذکور با اعتراضات فراوانی رو به رو بوده و این موضوع بارها مورد بررسی قرار گرفته است؛

در این گزارش، تنها نحوه ایفای تعهدات خریدار در مرحله «پس از واگذاری» بررسی شده که مورد توجه شرکت مادرتخصصی ایمیدرو و نمایندگان محترم مجلس شورای اسلامی بوده است. بر این اساس، گزارش در 3 بخش کلی تدوین شده است: در بخش اول، خلاصهای از روند واگذاری شرکت آلومینیوم المهدی و طرح هرمزال ارائه و به برخی از اشکالات در روند واگذاری اشاره شده است. در بخش دوم نحوه ایفای تعهدات خریدار و نقش نظارتی سازمان خصوصیسازی در موارد مختلف پس از واگذاری مورد بررسی و نقد قرار گرفته و در بخش سوم نیز تصویری از وضعیت شرکت قبل و بعد از واگذاری ارائه شده است. در نهایت، نتیجه گزارش در یک پاراگراف ارائه شده است.

در دویست و هفتاد و پنجمین جلسه هیئت واگذاری در تاریخ 19/11/1392 قیمت پایه و شرایط واگذاری 22/77 درصد سهام شرکت «آلومینیوم المهدی» و 100 درصد ارزش «طرح هرمزال» زیرمجموعه شرکت مادرتخصصی سازمان توسعه و نوسازی معادن و صنایع معدنی ایران جهت واگذاری توأمان از طریق مزایده مطرح شد و پس از بحث و بررسی، مقرر گردید ظرف مدت 2 هفته ضمن بررسی مجدد قیمت طرح هرمزال با در نظر گرفتن داراییها و بدهیهای آن بر مبنای ارزش بازاری ارز در دستور کار هیئت واگذاری قرار گیرد. همچنین طلب ارزی ایمیدرو بر اساس ارزش روز در قیمتگذاری منظور شود.

در دویست و هشتاد و دومین جلسه هیئت واگذاری در تاریخ 27/02/1393 قیمت پایه هر سهم شرکت «مجتمع آلومینیوم المهدی» به مبلغ 1,951 ریال جمعا معادل مبلغ 2,442,950,910,750 ریال براساس ارزش روز خالص داراییها و قیمت پایه واگذاری 100 درصد ارزش داراییهای «طرح هرمزال» به مبلغ کل 14.115.000.000.000 (چهارده هزار و صد و پانزده میلیارد) ریال بصورت نقد و اقساط شامل 15 درصد نقد با مهلت پرداخت 20 روز کاری و مابقی بصورت اقساط 7 ساله و طی 14 قسط مساوی با فواصل زمانی 6 ماه از یکدیگر جهت واگذاری از طریق مزایده مورد تصویب قرار گرفت. در ضمن مقرر شد در صورتی که قبل از عرضه، وزارت صنعت، معدن و تجارت مصوبه هیئت وزیران درخصوص انتقال «طرح هرمزال» از گروه (1) به گروه (2) ماده (2) قانون اجرای سیاستهای کلی اصل (44) قانون اساسی را به سازمان خصوصی سازی ارائه نماید، آگهی عرضه اصلاح و 80 درصد طرح مذکور با ارزش پایه کل 11.292.000.000.000 (یازده هزار و دویست و نود و دو میلیارد) ریال با شرایط مصوب مذکور واگذار شود.

همچنین مقرر شد در آگهی عرضه و قرارداد واگذاری درج شود تا زمانی که تضامین شرکت جابجا نشدهاند، پرداخت هزینه تمدید سالانه با اعلام شرکت مادر تخصصی بر عهده خریدار خواهد بود. علاوه براینکه مقرر شد در صورتی که شرکت مادر تخصصی شرایط و تعهداتی برای خریدار مدنظر دارد، بصورت مکتوب به سازمان خصوصیسازی جهت درج در آگهی عرضه و قرارداد واگذاری ارائه نماید. در مزایده مرحله اول در تاریخ 09/04/1393 22/77 درصد از سهام شرکت آلومینیوم المهدی به ارزش 2.442.950 میلیون ریال و 100 درصد ارزش طرح هرمزال با قیمت پایه 14.115.000 میلیون ریال عرضه شد که هیچگونه پیشنهاد قیمتی واصل نگردید.

مجددا هیئت واگذاری در دویست و نود و سومین جلسه خود در تاریخ 04/11/1393 قیمت پایه هر سهم شرکت «مجتمع آلومینیوم المهدی» به مبلغ 2,322 ریال جمعا مبلغ 2,907,499,751,298 ریال براساس ارزش روز خالص داراییها و قیمت پایه واگذاری 100 درصد ارزش داراییهای «طرح هرمزال» به مبلغ کل 5,935,474,000,000 ریال بهصورت نقد و اقساط شامل 15 درصد نقد و مابقی بهصورت اقساط 7 ساله طی 14 قسط مساوی با فواصل زمانی 6 ماه از یکدیگر جهت واگذاری به صورت همزمان از طریق مزایده به طوری که بالاترین مجموع ارزش هر دو قیمت مبنای برنده مزایده قرار گیرد، مورد تصویب قرار داد. همچنین به منظور پرداخت اقساط فایناس طرح هرمزال توسط شرکت مادرتخصصی سازمان توسعه و نوسازی معادن و صنایع معدنی ایران، خریدار بنگاه مکلف شد هر ماه به میزان دو هزار تن شمش آلومینیوم به مدت 7 سال به شرکت ایمیدرو و یا اشخاصی که از سوی شرکت مادرتخصصی یاد شده معرفی میشوند، تحویل نماید.

بر اساس مصوبه فوق هیئت واگذاری، مزایده مرحله دوم در تاریخ 18/12/1393 برگزار گردید و تنها متقاضی خرید، شرکت فرو آلیاژ گنو، با پیشنهاد قیمت 3.055.782 میلیون ریال جهت خرید آلومینیوم المهدی و قیمت پیشنهادی 6.238.183 میلیون ریال بابت طرح هرمزال، برنده مزایده شناخته شد. لازم به توضیح است که در عرضه دوم طرح هرمزال، مبلغ 8.792.526 میلیون ریال بابت بدهیهای طرح مذکور به سازمان توسعه و نوسازی معادن و صنایع معدنی ایران، بر اساس گزارش سازمان حسابرسی، از مجموع داراییهای طرح کسر گردید. بنابراین قراردادهای فروش شرکت آلومینیوم المهدی و طرح هرمزال به شمارههای 11310 و 11309 در تاریخ 11/06/1394 به امضای طرفین رسید.

با توجه به ابهامات جدی که در زمینه واگذاری و عدم ارزشگذاری صحیح ماشین آلات، زمین، تأسیسات، ضایعات و سایر موارد مطرح بود، سازمان بازرسی کل کشور طی نامه شماره 232732 مورخ 05/12/1393 مراتب را به وزیر امور اقتصادی و دارایی منعکس کرده تا دستور توقف عملیات واگذاری را تا رفع ابهامات موجود صادر نماید (13 روز قبل از برگزاری مزایده مرحله دوم و باز کردن پاکتها). با این حال سازمان خصوصیسازی جلسه مزایده را با حضور تنها یک خریدار در تاریخ 18/12/1393 برگزار کرده و حصه نقدی معامله را دریافت نمود. با پیگیریهای بعمل آمده و ایرادات جدی که در روند مزایده وجود داشت، ابتدا روند واگذاری متوقف گردید و راستی آزمایی و ارزیابی مجدد برخی از داراییهای مورد واگذاری شرکت آلومینیوم المهدی و طرح هرمزال در دستور کار سازمان خصوصیسازی قرار گرفت.

در جریان رسیدگی دیوان محاسبات استان هرمزگان تا تاریخ 11/06/1394 (تاریخ تحویل شرکت به خریدار) مواردی که در کلیه ارزیابیها لحاظ نگردیده است، به شرح زیر عنوان گردید:

1- میزان 32.308.941 کیلوگرم شمش آلومینیوم در طرح هرمزال وجود داشته که بر اساس ارزش ریالی هر کیلوگرم 60.302 ریال، در مجموع ارزشی به مبلغ 1.948.293 میلیون ریال بوده که در انبار بابت تولید طرح هرمزال موجود بوده و در ارزیابیها لحاظ نشده است.

2- در آگهیهای مزایده اول و دوم مقرر گردید که 22/77 درصد سهام شرکت آلومینیوم المهدی به صورت مزایده واگذار شود، اما در قرارداد واگذاری 36/73 درصد سهام شرکت واگذار گردید. با توجه به قیمت هر سهم، میتوان اظهار داشت مبلغ 420.294 میلیون ریال از قرارداد واگذاری کمتر محاسبه گردیده است.

3- از اراضی تحت مالکیت شرکت، مقدار 110799 متر مربع در اختیار و تصرف شرکت تولید روی بندرعباس و حدود 79078 متر مربع در اختیار و تصرف منطقه ویژه اقتصادی است که برای تصرفات فوق هیچگونه سند و مدرک مشخصی وجود ندارد. لازم به ذکر است این املاک، در ارزیابیهای مربوط به واگذاری، لحاظ نگردیده است، لذا با عنایت به قیمتگذاری مورخ 18/05/1394 کارشناس رسمی دادگستری، ارزش اراضی موصوف معادل 57.015 میلیون ریال است.

4- مقدار 149.000 تن باتس (مصرفی) که در محوطه شرکت پیدا شده بود و در کلیه ارزیابیها لحاظ نگردیده است که با لحاظ مبلغ هر کیلویی تقریبی 7.000 ریال دارای ارزشی جمعا به مبلغ 1.043.000 میلیون ریال است.

5- ارزیابی صورتهای مالی و تغییرات تا تاریخ 11/06/1394 با لحاظ کلیه بدهیها و داراییهای لحاظ نشده علاوه بر موارد فوق، نشانگر مبلغ 857.707 میلیون ریال کاهش در ارزش شرکت میباشد.

در نتیجه با توجه به موارد فوق و مغایرتهای موجود در قیمت پایه مصوبه هیئت واگذاری، دادستان محترم دیوان محاسبات طی نامه شماره 23/577/720/ م مورخ 29/02/1394 درخواست ارزیابی مجدد قیمت زمینها، املاک، ماشین آلات و تأسیسات شرکت و طرح مذکور را به هیئت واگذاری صادر مینماید. هیئت واگذاری در سیصدمین جلسه خود مورخ 09/03/1394 ارجاع ارزیابی مجدد به کارشناسی را مورد تصویب قرار میدهد. در نهایت هیئت واگذاری در سیصد و سومین جلسه خود مورخ 31/05/1394 نتیجه بررسیهای هیئت کارشناسی را به شرح زیر اعلام داشت:

1- سازمان خصوصی سازی ضمن توافق با خریدار مبلغ قرارداد واگذاری را به میزان 3.460 میلیارد ریال افزایش دهد. (افزایش حدود 13 درصدی قیمت پایه واگذاری سهام شرکت آلومینیوم المهدی)

2- ضایعات آند سوخته مازاد بر 3.500 تن که در گزارش ارزیابی کارشناسی مبنای واگذاری درج گردیده بود، به سهامداران وقت شرکت آلومینیوم المهدی تعلق خواهد داشت.

3- به دلیل طولانی شدن فرآیندی که به اتخاذ تصمیم بند (1) فوق منجر شد، هیئت واگذاری بنا به درخواست خریدار و به استناد ساز و کار پیشبینی شده در تبصره ماده (4) آئیننامه نظام اقساطی واگذاری، با یک سال تنفس در پرداخت بدون احتساب سود فروش اقساطی موافقت نمود.

در نهایت قرارداد الحاقی به شماره 11313 در تاریخ 11/06/1394 ابلاغ شد که در آن مبلغ 3.460 میلیارد ریال به ثمن معامله و یک سال تنفس در پرداخت بدون احتساب سود فروش اقساطی اضافه شد. همچنین بند 3 به شرح زیر نیز در قرارداد الحاقی آمده است:

از تاریخ این الحاقیه لغایت 11/12/1394، در صورت ارائه مدارک و مستندات از سوی خریدار و اثبات موارد ادعایی ذیلالذکر، مبلغ ریالی متناسب، پس از تصویب هیئت واگذاری حداکثر تا سقف مبلغ 3.460 میلیارد ریال از مبلغ مندرج در بند 1 (اضافه شدن مبلغ 3.460 میلیارد ریال به ثمن معامله) این ماده کسر میگردد و نسبت بر ادعای مازاد بر مبلغ فوق، احکام مندرج در قراردادهای صدرالذکر جاری میگردد.

1- بدهی شرکت آلومینیوم المهدی بابت دیماند برق 401 مگاواتی

2- بدهی به شرکتهای سانیستون و آلتون

3- خسارات ناشی از تأخیر تحویل مورد معامله

4- مغایرت مشخصات داراییهای مندرج در گزارش ارزیابی کارشناسان رسمی دادگستری با وضعیت داراییهای مورد واگذاری از جمله مشخصات دیگهای واقع در طرح هرمزال

این نکته شایان ذکر است که در گزارش دیوان محاسبات استان هرمزگان آمده است که مطابق با بررسیهای بعمل آمده و مستندات موجود، 4 مورد فوق در ارزیابی مورخ 11/06/1394 توسط دیوان محاسبات لحاظ شده است؛ بنابراین خریدار نمیتواند با عنایت به مفاد بند 3 قرارداد الحاقیه واگذاری با شماره 11313 مورخ 11/06/1394 مبلغ ریالی موارد زیر را از مبلغ کل قرارداد الحاقیه کسر نماید. در گزارش دیوان محاسبات کل کشور، جدولی در خصوص ارزشهای تعیین شده در دو مقطع زمانی برای داراییهای شرکت آلومینیوم المهدی و طرح هرمزال ارائه شده است که به درستی ایراد در قیمتگذاری اولیه شرکت و طرح مذکور را در خصوص ارزشگذاری پایینتر به مبلغ 3.460 میلیارد ریال نشان میدهد:

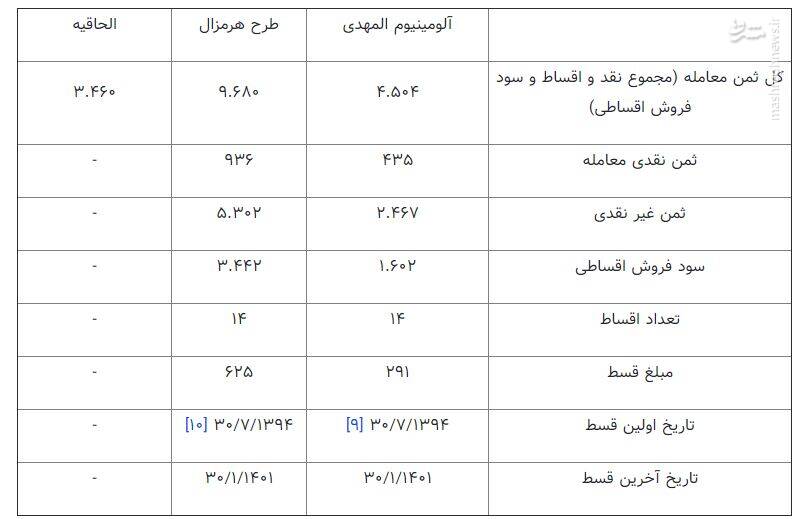

جدول 2: جدول مقایسهای ارزشهای تعیین شده توسط کارشناسان رسمی دادگستری در دو مقطع زمانی 04/11/1393 و 9/3/1394

مأخذ: نامه شماره 41785/976/ م /2 مورخ 26/06/1397 دیوان محاسبات کشور

در جدول شماره 2، اطلاعات مربوط به قراردادهای واگذاری شرکت آلومینیوم المهدی، طرح هرمزال و قرارداد الحاقی به شرح جدول زیر نشان داده شده است:

جدول 3: اطلاعات قراردادهای واگذاری آلومینیوم المهدی و طرح هرمزال میلیارد ریال

مأخذ: قراردادهای واگذاری، سازمان خصوصی سازی

با وجود ابلاغ قرارداد الحاقی و اضافه کردن مبلغ 3.460 میلیارد ریال به قراردادهای واگذاری، اعتراضات به واگذاری صورت گرفته همچنان ادامه داشت. آقای احمد توکلی به همراه تعداد دیگری از نمایندگان مجلس شورای اسلامی در سال 1394، مبادرت به طرح دعوی با خواسته ابطال واگذاری نزد هیئت داوری (موضوع ماده 30 قانون اجرای سیاستهای کلی اصل 44 قانون اساسی) کردند که هیئت مذکور پس از استماع اظهارات طرفین و ملاحظه و بررسی مدارک ارائه شده در چندین جلسه، در تاریخ 29/01/1395 طی دادنامه شماره 10 دعوی مطرح شده را مردود اعلام کرد. در مرحله تجدید نظر نیز آقای توکلی مبادرت به تقدیم دادخواست اعتراض برای ابطال رأی داوری نموده که این اعتراض از سوی شعبه 21 دادگاه عمومی حقوقی تهران به عنوان مرجع تجدیدنظر به موجب دادنامه شماره 9509970228101209 مورخ 09/11/1395 به نحو قطعی رد شد [11] و در خصوص پیگیریهای بعدی نمایندگان محترم، اطلاعات جدیدی در دسترس نیست.

نحوه ایفای تعهدات خریدار در مرحله پس از واگذاری

بر اساس آنچه در قسمت قبل شرح داده شد، واگذاری شرکت آلومینیوم المهدی و طرح هرمزال با اعتراضات مختلفی در زمان «پیش» و «حین» واگذاری رو به رو بوده و دعاوی مختلفی در این زمینه مطرح شده است ولی آنچه که در این مقطع و در این گزارش به دستور هیئت رئیسه محترم مجلس شورای اسلامی مورد بررسی قرار گرفته، نحوه ایفای تعهدات خریدار در مرحله «پس از واگذاری» است که مورد توجه شرکت مادرتخصصی ایمیدرو و نمایندگان محترم مجلس شورای اسلامی بوده است. در ادامه به بررسی نحوه ایفای تعهدات خریدار و نظارت سازمان خصوصیسازی در 2 بخش وضعیت پرداخت اقساط قرارداد شرکت آلومینیوم المهدی و طرح هرمزال و بررسی اجرای مفاد دستورالعمل نظارت پس از واگذاری پرداخته شده است. در بررسی مفاد دستورالعمل نظارت پس از واگذاری و تبیین نقش سازمان خصوصیسازی در پیگیری و نظارت بر ایفای تعهدات خریدار، بدهی خریدار بابت طرح هرمزال، شرکت آلومینیوم المهدی و سایر بدهیهای خریدار مورد توجه قرار گرفته است.

وضعیت پرداخت اقساط قرارداد خرید شرکت آلومینیوم المهدی و طرح هرمزال

- تعداد اقساط فروش مجتمع آلومینیوم هرمزال (قرارداد شماره 11309)، 14 قسط (هر قسط به مبلغ 624.615.346.723 ریال) بوده که خریدار تا لحظه تنظیم گزارش (1/5/1397)، نسبت به بازپرداخت کلیه اقساط سررسید شده به جز قسط سررسید شده مورخ 30/01/1397 اقدام نموده است.

- اقساط فروش سهام شرکت آلومینیوم المهدی (قرارداد شماره 11310)، 14 (هر قسط به مبلغ 290.670.217.348 ریال) قسط بوده که خریدار تا لحظه تنظیم گزارش (1/5/1397)، نسبت به بازپرداخت کلیه اقساط سررسید شده اقدام نموده است.

- از اقساط سررسید شده مربوط به قرارداد الحاقیه (قرارداد شماره 11313) 5/66 درصد از قسط سررسید شده مورخ 30/01/1397 تا لحظه تنظیم گزارش (1/5/1397)، باز پرداخت نشده است. (هر قسط به مبلغ 346.442.071.254 ریال)

بنابراین تا لحظه تنظیم گزارش (1/5/1397)، خریدار مبلغ 854.840.909.307 ریال بالغ بر 85 میلیارد تومان (5/62 میلیارد تومان بابت قسط هرمزال و 5/22 میلیارد تومان بابت قسط قرارداد الحاقی) بابت اقساط به دولت بدهکار است.

در جز "4" بند "ب" ماده 40 قانون اجرای سیاستهای کلی اصل 44 قانون اساسی، یکی از وظایف هیئت واگذاری، تصویب دستورالعملها نحوه تنظیم قراردادهای واگذاری مشتمل بر تعیین اختیارات تعهدات طرفین قراردادها، وثایق و تضمینها، شرایط فسخ و اقاله، نحوه اعمال تخفیفات و جرایم در چارچوب ضوابط و مقررات قانونی، عنوان شده است. بر همین اساس، هیئت واگذاری در تصویبنامه شماره 143/2/89/ ه مورخ 17/05/1389 "دستورالعمل نحوه نظارت پس از واگذاری" را به تصویب رسانده است. در بند "الف" ماده (4) تصویبنامه مذکور، 20 مورد نظارتی به منظور جلوگیری از نقض تعهدات خریداران به عهده سازمان خصوصیسازی گذاشته شده است که عبارتند از: (1) تغییر ترکیب سهامداران، (2) تغییرات اعضای هیئت مدیره، (3) تغییرات اساسنامه، (4) تغییرات سرمایه، (5) فعالیت شرکت در چارچوب اساسنامه، (6) خرید و فروش داراییهای ثابت، (7) اجاره یا واگذاری حق انتفاع اموال شرکت، (8) انتخاب حسابرس و بازرس قانونی شرکت، (9) صورتهای مالی و گزارشهای حسابرس و بازرس قانونی، (10) صورتجلسات هیئت مدیره و مجمع عمومی و همچنین گزارشهای هیئت مدیره به مجمع عمومی، (11) حضور در مجامع عمومی شرکتها به عنوان ناظر بدون حق رأی جهت نظارت بر مشروح مذاکرات، (12) پرداخت به موقع حقوق و دستمزد پرسنل، (13) نحوه پرداخت بدهیهای شرکت به بانکها، سازمان امور مالیاتی، سازمان تأمین اجتماعی و...، (14) اخذ تسهیلات مالی یا ترهین و توثیق اموال جهت تسهیلات مالی یا هر عمل مشابه دیگر، (15) تضامین و تعهدات شرکت، (16) دعاوی حقوقی له و علیه شرکت، (17) نظارت بر تحقق بودجه مصوب شرکت (در صورت وجود) و بررسی علل انحراف آن (در صورت وجود)، (18) معاملات با اشخاص وابسته، (19) معاملات غیر متعارف و (20) سایر موارد به تشخیص سازمان خصوصیسازی.

همانطور که مشخص است در بند (15) تصویبنامه مذکور، نظارت بر نحوه ایفای تعهدات خریدار به عهده سازمان خصوصی سازی است. البته نکته مهمی که باید مورد توجه قرار گیرد این است که دستورالعمل مذکور در تاریخ 23/11/1396 مورد اصلاح قرار گرفته و برخی از تکالیف سازمان خصوصیسازی در نظارتهای پس از واگذاری در تصویبنامه جدید حذف شده است. با توجه به آنکه شرکت آلومینیوم المهدی و طرح هرمزال در سال 1394 واگذار شدهاند، در حکم تصویبنامه اولیه بوده و تصویبنامه جدید (شماره 264373 مورخ 23/11/1396 عطف به ما سبق نمیشود.

بررسی اجرای مفاد دستورالعمل نظارت پس از واگذاری در سایر موارد

در بیست شاخص نظارتی بند الف ماده 4 تصویبنامه نحوه نظارت پس از واگذاری، شاخصهای شماره (13) و (15) که به ترتیب نحوه پرداخت بدهیهای شرکت به بانکها، سازمان امور مالیاتی، سازمان تأمین اجتماعی و تضامین و تعهدات شرکت را شامل میشوند، اهمیت بیشتری نسبت به سایر شاخصها دارند؛ زیرا شکایات صورت گرفته از خریدار شرکت آلومینیوم المهدی و طرح هرمزال بر این موارد تمرکز داشته است. ضمن آنکه بررسی اسناد و مستندات نشان میدهد در سایر شاخصهای (18) گانه بالا، انحراف معنیداری که مؤید نقض تعهدات خریدار باشد، صورت نگرفته است. بر این اساس شاخصهای شماره (13) و (15) به صورت جزئیتر و دقیقتر در مورد شرکت آلومینیوم المهدی و طرح هرمزال مورد بررسی قرار میگیرد.

1-2-2- بدهی خریدار بابت طرح هرمزال

الف. تسهیلات ارزی اخذ شده با ضمانت بیمه ساچه

در بند 18 قرارداد واگذاری طرح هرمزال به شماره 11309، خریدار متعهد شده است که تسهیلات مالی اخذ شده بابت تکمیل طرح مذکور به مبلغ 270 میلیون یورو را که توسط سازمان ایمیدرو از کنسرسیوم یونی کردیت با ضمانت بیمه ساچه ایتالیا دریافت شده است، از طریق تحویل هر ماه 2.000 تن شمش آلومینیوم به ایمیدرو یا اشخاص معرفی شده از طرف آن سازمان بازپرداخت و تسویه نماید. لیکن به دلیل عدم ایفای تعهدات مذکور از سوی خریدار و به خطر افتادن درجه اعتباری ریسک کشور، با مساعدت بانک مرکزی جهت تسویه بدهی 270 میلیون یورویی، تفاهمنامهای بین ایمیدرو و طرف خارجی منعقد گردید و مقرر شد بدهی مربوطه طی مدت 5/2 سال و طی ده قسط از طریق بانک صنعت و معدن به بیمه ساچه پرداخت نماید. همزمان با این قرارداد، قرارداد جعالهای بین بانک صنعت و معدن و ایمیدرو به شماره 4118 مورخ 29/01/1396 (بالغ بر 256.559.388 یورو) با ضمانت سازمان خصوصیسازی (شماره 1335/10 مورخ 29/01/1396 طی مدت 5 سال منعقد گردید.

بر این اساس یک قرارداد الحاقی بین سازمان خصوصیسازی و خریدار طرح هرمزال در تاریخ 02/03/1396 به شماره 4503 منعقد گردید که در بند 1 ماده 2 قرارداد الحاقی، خریدار متعهد شده است تسهیلات ارزی دریافتی سازمان ایمیدرو از بانک صنعت و معدن برای تسویه تسهیلات مالی طرح هرمزال را با رعایت کلیه شرایط و در سررسیدهای تعیین شده در قرارداد شماره 4118 (قرارداد جعاله مذکور) به بانک صنعت و معدن پرداخت نماید. در بند 2 ماده 2 قرارداد، خریدار به منظور تضمین ایفای تعهدات خود، به سازمان خصوصیسازی اختیار تام و مطلق داده است تا در صورت عدم بازپرداخت تسهیلات دریافتی ایمیدرو از بانک صنعت و معدن، سازمان مذکور بتواند راسا بدون هیچگونه قید و شرطی و بدون مراجعه به هیئت داوری و غیره، علاوه بر وصول اقساط قراردادهای واگذاری آلومینیوم المهدی و طرح هرمزال، نسبت به وصول و بازپرداخت تسهیلات یاد شده و خسارات وارده از محل کلیه وثایق و تضامین قراردادهای مذکور اقدام نماید.

بر اساس نامه سازمان خصوصیسازی به شماره 21270 مورخ 13/08/1397 از اقساط قرارداد جعاله شماره 4118، تاکنون 18 قسط به مبلغ 48 میلیون یورو سررسید شده که حسب اعلام بانک صنعت و معدن تعداد 11 قسط و بخشی از قسط 12 مجموعا به مبلغ 28 میلیون یورو از محل واریزیهای ارزی و ریالی شرکت فروآلیاژ گنو (خریدار) پرداخت شده است. حسب اعلام بانک صنعت و معدن در نامهای به رئیس هیئت عامل ایمیدرو به شماره 56809 مورخ 30/07/1397 رقم مانده بدهی به بیمه صادراتی ساچه تا پایان مهر ماه 1397 با احتساب سود و جرایم بالغ بر 24 میلیون یورو ذکر شده است. در نامه سازمان خصوصیسازی ذکر شده است که برای حل این مسئله، جلسهای در تاریخ 17/07/1397 برگزار شده است که در نتیجه آن، شرکت فرو آلیاژ گنو طی نامه شماره 875/5519 مورخ 19/07/1397 تعهد نموده است که تا تاریخ 25/08/1397 معادل ریالی اقساط را به حساب بانک صنعت و معدن واریز کند تا از طریق سامانه نیما ارز مورد نظر خریداری و بدهی مذکور تسویه گردد.

شایان ذکر است که بنابر آخرین اعلامیه بیمه ساچه قسط مرحله ششم تفاهمنامه مورخ 10/07/2018 به این بانک پرداخت نشده است و اخیرا مدیر کل اروپای وزارت خارجه در نامه شماره 4948231/162/375 مورخ 14/07/1397 به استناد گزارش سفیر جمهوری اسلامی ایران در ایتالیا، در خصوص پیامدهای منفی پایین آمدن درجه اعتباری ریسک کشور در OECD و همچنین اقدامات قانونی بیمه ساچه علیه ایمیدرو هشدار داده که مراتب جهت اقدام فوری و پیشگیری و پیشبینیهای لازم به وزارت امور اقتصادی و دارایی و سازمان خصوصیسازی ارجاع شده است.

در گزارشهای نظارتی در این خصوص، دلیل عدم پرداخت به موقع اقساط به بیمه ساچه، عدم ایفای تعهدات شرکت فرو آلیاژ گنو (خریدار شرکت آلومینیوم المهدی و طرح هرمزال) به بانک صنعت و معدن میباشد. همچنین به دلیل نوسانات ارزی در کشور طی چند ماه گذشته، بانک مرکزی اعلام کرده است که با توجه به صادراتی بودن محصولات شرکت مذکور، بدهیهای ارزی کشور باید از محل ارز حاصل از صادرات آن بازپرداخت گردد و از این رو به شرکت ارز تخصیص داده نخواهد شد. به همین دلیل بانک صنعت و معدن نتوانست 346 میلیارد ریال از واریزیهای ریالی شرکت را به صورت ارزی به طرف اروپایی پرداخت نماید و در ادامه کار نیز با سیاست جدید ارزی بانک مرکزی، بانک مذکور قادر به انجام تعهد خود نخواهد بود. لذا چاره اندیشی مجدد جهت حل مساله بازپرداخت اقساط بیمه ساچه مورد نیاز است. شایان ذکر است که پرداختهای اقساط از سوی خریدار به بانک صنعت و معدن با تأخیرهای مکرر همراه بوده است.

ب. تحویل 5/29.894 تن شمش آلومینیوم به ایمیدرو

مطالبات ایمیدرو بابت داراییهای شمش آلومینیوم با گرید صادراتی که طبق قرارداد شماره 11309 طرح هرمزال به تاریخ 11/06/1394 در زمره داراییهای خریداری شده توسط شرکت فرو آلیاژ گنو نبوده است، مقدار 34.894 تن بوده که 5000 تن آن در سال 1396 تحویل شده است. در خصوص تعیین تکلیف 29.894 تن شمش آلومینیوم باقیمانده، مکاتبات متعددی از جمله نامههای شماره 31861 مورخ 28/11/1396 و شماره 7127 مورخ 21/03/1396 در گزارش ایمیدرو ذکر شده است. در نهایت، طی جلسه مورخ 17/02/1397 که به امضای خریدار، نماینده سازمان خصوصیسازی و نماینده ایمیدرو در محل سازمان خصوصیسازی رسیده، خریدار متعهد شده تا به منظور تسویه حدود 19 هزار تن شمش مورد توافق طرفین، از تاریخ 01/03/1397 طی مدت 8 ماه، ماهانه به میزان 2500 تن شمش آلومینیوم و در صورت عدم تحویل به موقع شمشها در موعدهای مقرر، 2 درصد شمش موضوع مورد تحویل ماهانه را به عنوان جریمه دیرکرد به ایمیدرو تحویل نماید و در خصوص الباقی شمشهای مورد اختلاف نیز (10.894 تن) حداکثر ظرف مدت 3 ماه تعیین تکلیف انجام شود.

بر اساس گزارش مورخ 07/08/1397 سازمان ایمیدرو در نامه شماره 22793، از ابتدای زمان مورد توافق یعنی 1/3/1397 برای تحویل ماهانه 2500 تن شمش به ایمیدرو، تنها 5.000 تن شمش تحویل شده و خریدار در انجام تعهدات خود به میزان 10.000 تن شمش کوتاهی کرده است. همچنین برای تعیین تکلیف در خصوص الباقی شمشهای مورد اختلاف نیز اقدامی از سوی خریدار و سازمان خصوصیسازی صورت نگرفته است. در این مورد نیز بارها از خریدار و سازمان خصوصیسازی پیگیری به عمل آمده است، اما خریدار در اجرای کامل توافق تأخیر نموده و همچنین جریمه عدم تحویل به موقع شمشها را نیز پرداخت نکرده است.

ج. سایر مطالبات ایمیدرو از مجتمع آلومینیوم هرمزال

بر اساس نامه 106228 مورخ 15/05/1397 سازمان بازرسی کل کشور، در خصوص سایر مطالبات ایمیدرو بر اساس ترازنامه مورخ 16/06/1394 داراییهای جاری مطابق با صورتهای مالی منتهی به تاریخ مذکور، متعلق به ایمیدرو بوده و اقلام مندرج در سرفصل داراییهای نامشهود و ثابت مشهود به استثنای وسائط نقلیه، اثاثیه و منصوبات و ابزارآلات و لوازم فنی متعلق به خریدار میباشد. در خصوص بدهیهای جاری و غیر جاری به مبلغ 8.830.150 میلیون ریال در ترازنامه مورخ 16/06/1394 مبلغ 8.792.526 میلیون ریال به عهده خریدار و مابقی به مبلغ 37.624 میلیون ریال به عهده ایمیدرو است. همچنین هر گونه دارایی یا بدهی درج نشده در صورتهای مالی مذکور، متعلق به ایمیدرو میباشد.

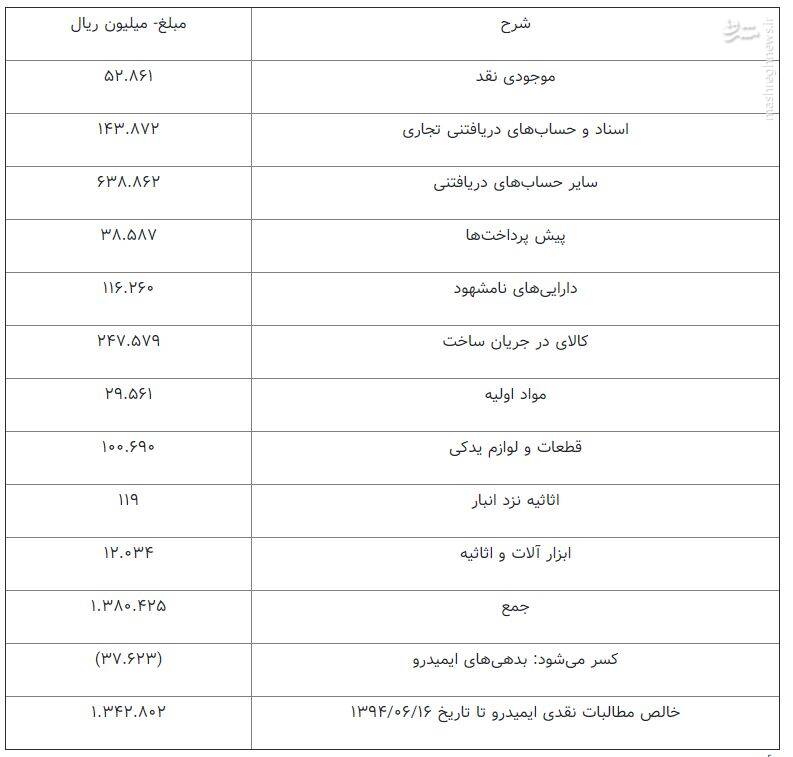

در نامه شماره 22793 مورخ 07/08/1397 ایمیدرو، مطالبات نقدی (شامل وجوه نقد و بانک، اسناد دریافتنی، مواد اولیه و مذاب در جریان ساخت و سایر داراییها) ایمیدرو بابت داراییهای متعلق به این سازمان نزد طرح هرمزال مجموعا به مبلغ 1.342.802 میلیون ریال به شرح جدول 3 ذکر شده است:

جدول 4: مطالبات نقدی ایمیدرو از مجتمع هرمزال تا تاریخ 16/06/1394

مأخذ: نامه شماره 22793 مورخ 07/08/1397 ایمیدرو

همچنین در این نامه آمده است که با توجه به پیگیریهای مجدد ایمیدرو از سازمان خصوصیسازی، صرفا مبلغ 19 میلیارد ریال از مانده بانک مجتمع هرمزال نزد بانک سپه بندر عباس دریافت گردیده و علیرغم شفافیت مالکیت ایمیدرو بر داراییهای مذکور و تأیید سازمان خصوصیسازی، شرکت فرو آلیاژ گنو از تسویه این مطالبات خودداری میکند.

2-2-2- بدهیهای خریدار بابت شرکت آلومینیوم المهدی

الف. تسهیلات مربوط به بانک اقتصاد نوین

در خصوص عدم پرداخت اقساط بانک اقتصاد نوین توسط خریدار (تسهیلات دریافت شده توسط شرکت آلومینیوم المهدی با ضمانت ایمیدرو در سال 1388 پیش از واگذاری)، در نامه شماره 21270 مورخ 13/08/1397 سازمان خصوصیسازی به جلسه مورخ 25/10/1396 در محل سازمان ایمیدرو با حضور نمایندگان سازمان مذکور، بانک اقتصاد نوین و شرکت فروآلیاژ گنو اشاره شده است که بر اساس این جلسه مقرر گردیده:

اولا ایمیدرو طی نامه کتبی، مبلغ تعیین شده در گزارش کارشناسی مبنای واگذاری به عنوان بدهی شرکت آلومینیوم را به خریدار اعلام نماید.

ثانیا خریدار شرکت آلومینیوم المهدی تا تاریخ 02/11/1396 طی جلسه فی ما بین با بانک اقتصاد نوین، نسبت به تعیین تکلیف و پرداخت بدهی خود اقدام نماید.

در ادامه نامه سازمان خصوصیسازی آمده است که نحوه ایفای تعهدات بانکی جز تعهدات قراردادی خریداران نمیباشد و بر اساس متن قرارداد واگذاری، سازمان خصوصیسازی مکلف به عدم آزادسازی سهام و اموال مورد توثیق با تعیین تکلیف مطالبات شرکت مادرتخصصی میباشد. این در حالی است که آزادسازی سهام موکول به اتمام پرداخت اقساط خرید بنگاه بوده و تا سال 1401 به طول خواهد انجامید. در این صورت، خریدار میتواند به راحتی پرداخت اقساط تسهیلات مذکور را به تعویق بیاندازد که از محل آن، دولت متضرر خواهد شد.

ب. مطالبات ایمیدرو از شرکت آلومینیوم المهدی

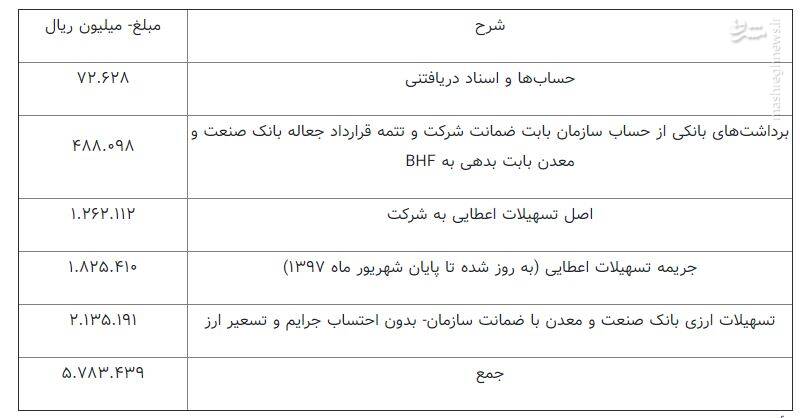

میزان طلب ایمیدرو از شرکت آلومینیوم المهدی بابت تسهیلات دریافتی این شرکت از سازمان، بانکها و سایر حسابهای فیمابین در نامه شماره 22793 مورخ 07/08/1397 ایمیدرو، مجموعا مبلغ 5.783.439 میلیون ریال به شرح جدول شماره 4 ذکر شده است:

جدول 5: میزان مطالبات ایمیدرو از شرکت آلومینیوم المهدی

مأخذ: نامه شماره 22793 مورخ 07/08/1397 ایمیدرو

همچنین مقدار آند باتس که مورد ارزیابی قرار نگرفته، طبق توافقات به عمل آمده 104.000 تن بوده که تا کنون مقدار 60.000 تن از محل دپوی معرفی شده بارگیری و در محوطه منطقه ویژه اقتصادی صنایع معدنی و فلزی خلیج فارس جهت تفکیک مواد زائد (خاک، بلوک سیمانی، قطعات فلزی، پلاستیک و...) تخلیه شده است که با توجه به روند جداسازی مواد زائد، مقدار باتس تفکیک شده حدود 40.000 تن برآورد میشود. با عنایت به پیگیریهای مکرر ایمیدرو از خریدار برای معرفی دپوی جدید برای ادامه بارگیری باتسها تا تکمیل سهم متعلق به ایمیدرو، خریدار از تحویل باقیمانده باتسها خودداری میکند.

3-2-2- سایر بدهیهای خریدار

الف. بدهی به سازمان تأمین اجتماعی

بر اساس گزارشهای موجود، میزان بدهی شرکت آلومینیوم المهدی و مجتمع هرمزال به سازمان تأمین اجتماعی از سال 1393 تا تیرماه سال 1397، مبلغ 239.470.360.551 ریال (حدود 9/23 میلیارد تومان) میباشد.

ب. بدهی به برق منطقهای هرمزگان

میزان بدهی به برق منطقهای هرمزگان تا تیر ماه سال 1397 با احتساب تهاتر صورت گرفته با مطالبات، مبلغ 103.647.916.540 ریال (حدود 10 میلیارد تومان) است.

ج. بدهی به سازمان امور مالیاتی

میزان بدهی مالیاتی «تشخیصی» شرکت آلومینیوم المهدی طی سالهای 1393 تا دوره دوم سال 1396، بالغ بر 8/13 میلیارد تومان است.

3- تجزیه و تحلیل وضعیت شرکت بعد از واگذاری

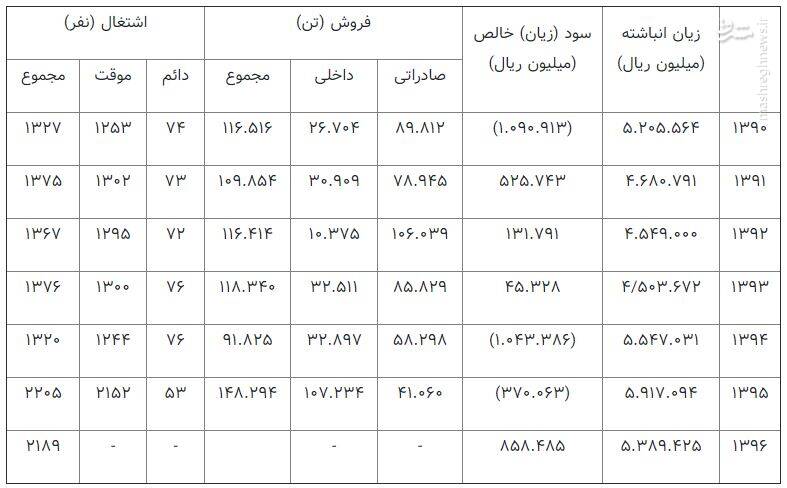

در خصوص وضعیت شرکت آلومینیوم المهدی پس از واگذاری (برگزاری مزایده در اسفند 1393 و امضای قرارداد واگذاری در شهریور 1394)، سوالات و انتقادات بسیاری از سوی نمایندگان محترم مجلس، نهادهای نظارتی و کارکنان شرکت مذکور مطرح شده است. در جدول شماره 5، اطلاعات مربوط به زیان انباشته شرکت، سود (زیان) خالص، مقدار فروش و وضعیت اشتغال به تفکیک برای سالهای 1390 تا 1396 ارائه شده است. بر این اساس، زیان انباشته شرکت در سالهای 1391 و 92 روند کاهش و طی سالهای 1393 الی 1395 روند افزایشی و مجددا در سال 1396 کاهش یافته است. با توجه به آنکه سرمایه ثبت شده شرکت مذکور 1.621.513 میلیون ریال است، زیان انباشته شرکت در پایان سال 1396، 3/3 برابر سرمایه ثبت شده آن است.

جدول 6: اطلاعات مربوط به وضعیت شرکت آلومینیوم المهدی طی سالهای 96-1390

مأخذ: صورتهای مالی شرکت آلومینیوم المهدی

شرکت در سال 1390 زیانده بوده و پس از آن طی سالهای 1391 الی 1393 وارد کانال سوددهی شده و در سالهای 1394 و 1395 مجددا زیانده شده است. فروش شرکت (مجموع فروش داخلی و صادراتی) نیز طی سالهای 1390 الی 1396 با نوساناتی همراه بوده است ولی متأسفانه در سال 1394، مقدار فروش به زیر 100 هزار تن رسیده است. نکته قابل توجه دیگر در خصوص فروش، کاهش چشمگیر فروش صادراتی طی سالهای اخیر بوده است. با توجه به اطلاعات فوق مشخص میگردد که شرکت آلومینیوم المهدی در سالهای 1394 و 1395 (سال واگذاری و یکسال پس از واگذاری)، با زیان شدید و کاهش فروش مواجه بوده است.

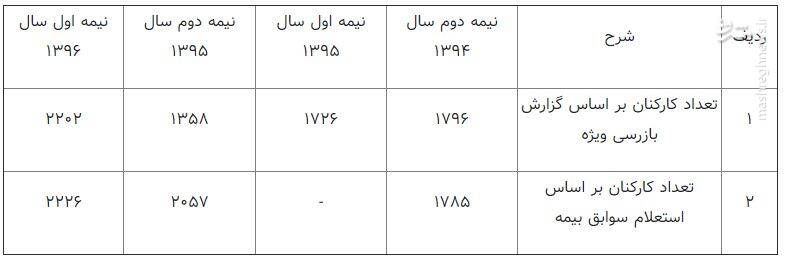

بر اساس گزارش سازمان بازرسی کل کشور، تعداد کارکنان شرکت آلومینیوم المهدی بر اساس بند 11 ماده 8 قرارداد واگذاری، 1376 نفر و تعداد کارکنان شاغل در طرح هرمزال 493 نفر (در مجموع 1860) بوده است. حسب بررسیهای به عمل آمده بر اساس گزارش یافتههای عینی بازرسیهای انجام شده توسط سازمان خصوصیسازی، تعداد کارکنان دو مجموعه طی سالهای پس از واگذاری به شرح ردیف اول جدول شماره 6 بوده است. با توجه به این جدول، تغییرات سطح اشتغال در شرکت آلومینیوم المهدی و طرح هرمزال نسبت به زمان واگذاری، انحراف معنیداری که موید نقض تعهدات خریدار باشد، نداشته است.

جدول 7: تعداد کارکنان شاغل در شرکت آلومینیوم المهدی و طرح هرمزال بعد از واگذاری

مأخذ: نامه 106228 مورخ 15/05/1397 سازمان بازرسی کل کشور

با توجه به گزارش سازمان بازرسی کل کشور، تجزیه و تحلیل وضعیت شرکت در سالهای 94 و 95 نشان میدهد که:

(1) سرمایه در گردش شرکت همواره منفی بوده، به این معنا که بدهیهای جاری شرکت از داراییهای جاری آن بیشتر است.

(2) نسبت آنی شرکت بسیار پایین بوده و بیانگر آن است که اگر در لحظه تصمیم به پرداخت تمام بدهیها گرفته شود، منابع شرکت کفایت لازم برای این موضوع را ندارد.

(3) نسبت بدهی تغییر مشهودی نداشته لیکن همواره مقدار آن از یک بزرگتر بوده که بیانگر پیشی گرفتن مجموع بدهیهای شرکت از داراییهای آن است.

(4) فعالیت عملیاتی شرکت با زیان همراه بوده است که بیانگر بهای تمام شده بالای محصولات تولیدی شرکت است.

(5) بازده فروش شرکت منفی بوده و نشان میدهد که نه تنها سودی از فروش محصولات حاصل نشده بلکه به شرکت زیان نیز وارد شده است.

(6) مقدار منفی نسبت بازده دارایی شرکت نشان دهنده وضعیت نامطلوب به کارگیری داراییهای شرکت است.

جمع بندی

خریدار تلاش خود را صرفا بر اجرای تعهدات قراردادی متمرکز نموده است و در خصوص سایر تعهدات غیر قراردادی (مانند تسهیلات دریافتی توسط شرکت المهدی با ضمانت ایمیدرو قبل از واگذاری، تحویل 19 هزار تن شمش آلومینیوم به ایمیدرو و...)، خریدار دغدغهای برای ایفای تعهدات خود ندارد. چرا که اولا در نتیجه عدم ایفای این تعهدات ضرر و زیان چندانی متوجه خریدار نمیشود و ثانیا ضمانت اجرایی خاصی نیز برای این دسته از تعهدات از سوی سازمان خصوصیسازی در نظر گرفته نشده است.

بر اساس گزارش دیوان محاسبات کشور، سازمان خصوصیسازی با توجه به رأی هیئت داوری میبایست به تکالیف قانونی خود از جمله بند 7 ماده 12 و ماده 11 قرارداد 11309 موضوع واگذاری طرح هرمزال و همچنین بند 8 ماده 12 قرارداد 11310 موضوع واگذاری شرکت آلومینیوم المهدی مبنی بر دریافت مطالبات از طریق راهکار مذکور در ماده 48 قانون محاسبات عمومی و یا اعمال ماده 11 قرارداد مذکور مبنی بر فسخ و اقاله قرارداد عمل نماید که تاکنون این امر محقق نگردیده است.

بنابراین عملکرد سازمان خصوصیسازی در خصوص عدم نظارت بر وصول اقساط بیمه ساچه، عدم در نظر گرفتن ضمانت اجرایی لازم برای سایر تعهدات خریدار که در گزارش به آن اشاره شد، عدم لحاظ ضمانت اجرایی لازم برای تعهدات خریدار در قرارداد واگذاری و همچنین عدم نظارت بر پرداخت بدهی به سازمان تأمین اجتماعی، سازمان امور مالیاتی و برق منطقهای هرمزگان و عدم اجرای مفاد جزءهای 13 و 15 بند الف ماده 4 "دستورالعمل نحوه نظارت پس از واگذاری" (مصوب 17/5/1389)، مورد سوال است.

پالایشگاه کرمانشاه

واگذاری شرکت پالایش نفت کرمانشاه در اواخر سال 1395 صورت پذیرفت که از همان ابتدای واگذاری، با ابهامات و اعتراضات فراوانی رو به رو بوده و نمایندگان مجلس شورای اسلامی در بخشهای مختلف فرآیند واگذاری، نقدهایی را وارد کردهاند که در نتیجه این اعتراضات، موضوع "تحقیق و تفحص از نحوه واگذاری پالایشگاه کرمانشاه به بخش خصوصی" در دستور کار مجلس شورای اسلامی قرار گرفت.

نگاهی به روند واگذاری پالایشگاه کرمانشاه

پس از تصویب قانون اجرای سیاستهای کلی اصل (44) قانون اساسی و با تصویب آئیننامه اجرایی "تشخیص، انطباق و طبقهبندی فعالیتها و بنگاههای اقتصادی" مصوب 7/6/1388، شرکت پالایش نفت کرمانشاه در فهرست بنگاههای قابل واگذاری گروه (2) ماده 2 قانون مذکور قرار گرفت و بر این اساس، میبایست حداقل 80 درصد سهام این شرکت به بخش غیر دولتی واگذار گردد. 40 درصد سهام شرکت مذکور بر اساس تصویبنامه شماره 128 مورخ 12/11/1386 ستاد مرکزی سهام عدالت و تصویبنامه شماره 93237 مورخ 06/05/1388 هیئت وزیران، به طرح توزیع سهام عدالت اختصاص یافت. شایان ذکر است که بر اساس مصوبه 115660 مورخ 27/11/1395 هیأت وزیران، بیست درصد از سهام شرکت پالایش نفت کرمانشاه از فهرست شرکتهای واگذارشده به طرح توزیع سهام عدالت خارج شد تا در اجرای بند (ب) ماده (3) قانون اجرای سیاستهای کلی اصل (44) قانون اساسی به عنوان سهم بیست درصد (20 %) دولت از ارزش فعالیتهای پالایش نفت توسط شرکت ملی پالایش و پخش فرآوردههای نفتی ایران اداره شود.

بر اساس مصوبات شمارههای 258320 الی 258328 مورخ 28/12/1390 هیأت وزیران نیز، 55 درصد از سهام شرکت مذکور در اجرای بندهای 18 و 31 قانون بودجه سال 1390 کل کشور، بابت رددیون دولت به بانکهای عامل (پست بانک، تجارت، مسکن، صادرات، ملت، سپه، توسعه صادرات، ملی ایران و رفاه کارگران) منتقل گردید اما سازمان خصوصیسازی طی نامه به شماره 6835 مورخ 25/03/1393 موضوع مذکور را غیر قطعی اعلام نموده و بر این اساس، 60 درصد از سهام شرکت مذکور را مجددا در سال 1393 در لیست واگذاری قرار داد. این در حالی است که مصوبههای هیئت وزیران به شمارههای 258320 الی 258328 در خصوص واگذاری حقوق مالکانه پالایشگاه، بر اساس مصوبه شماره 155808/ ت 52304 مورخ 26/11/1394 هیئت وزیران لغو گردید و سازمان خصوصیسازی قبل از لغو مصوبات مربوط به واگذاری پالایشگاه کرمانشاه بابت رددیون، اقدام به عرضه آن در سال 1393 کرده است.

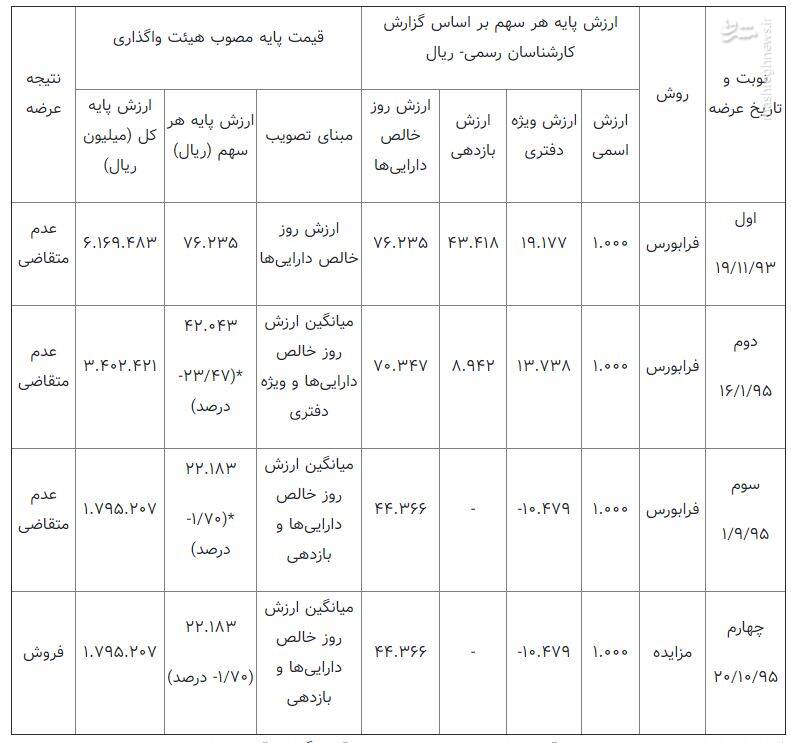

بر اساس تصویبنامه شماره 178143 مورخ 29/10/1393 هیأت واگذاری، عرضه 60 درصد از سهام پالایشگاه کرمانشاه به قیمت پایه هر سهم 76.235 ریال (مجموعا به ارزشی بالغ بر 6.169.483 میلیون ریال) بر اساس ارزش روز خالص داراییها به صورت نقد و اقساط (شامل 25 درصد نقد و مابقی در اقساط 5 ساله طی 10 قسط) از طریق فرابورس مورد تصویب قرار گرفت. اما عرضه مذکور موفقیت آمیز نبوده و سهام 60 درصدی پالایشگاه کرمانشاه در تاریخ 19/11/1393 فروخته نشد.

هیأت واگذاری مجددا در تصویبنامه شماره 33403 مورخ 25/11/1394 عرضه 60 درصدی سهام پالایشگاه کرمانشاه را به قیمت پایه هر سهم 42.042 ریال (مجموعا به ارزشی بالغ بر 3.402.421 میلیون ریال) بر اساس میانگین ارزش روز خالص داراییها و ارزش ویژه دفتری به صورت نقد و اقساط (شامل 10 درصد نقد و مابقی اقساط 8 ساله طی 16 قسط و با یکسال تنفس) از طریق فرابورس مورد تصویب قرار دادند اما عرضه مذکور مجددا موفقیتآمیز نبوده و سهام پالایشگاه کرمانشاه در تاریخ 16/01/1395 فروخته نشد.

در نهایت هیأت واگذاری طی مصوبه شماره 161733 مورخ 01/09/1395 واگذاری 60 درصد از سهام پالایشگاه کرمانشاه (به تعداد 80.927.160 سهم) را با قیمت پایه هر سهم به مبلغ 22.183 ریال (در مجموع به ارزشی بالغ بر 1.795.207 میلیون ریال) بر اساس میانگین ارزش روز خالص داراییها و ارزش بازدهی به صورت نقد و اقساط (شامل 10 درصد نقد و مابقی در اقساط 8 ساله طی 16 قسط و تنفس یکساله بدون احتساب سود فروش اقساطی) از طریق فرابورس یا مزایده مورد تصویب قرار داد. با برگزاری مزایده مورخ 20/10/1395 توسط سازمان خصوصیسازی، "شرکت پخش تجارت گستر بیستون" با پیشنهاد مبلغی بالغ بر 210 میلیارد تومان به عنوان برنده مزایده اعلام شد و قرارداد واگذاری طی نامه شماره 24811/40 مورخ 11/11/1395 به خریدار ابلاغ شد. بر اساس این قرارداد 57 درصد سهام پالایشگاه کرمانشاه (با کسر 3 درصد سهام ترجیحی) به تعداد 76.880.802 سهم، در مجموع به ارزش 3.204.425 میلیون ریال با شرایط زیر به خریدار واگذار گردید:

10 درصد ثمن معامله به صورت نقدی (معادل 199.500 میلیون ریال)

90 درصد ثمن معامله غیر نقدی (معادل 1.795.500 میلیون ریال)، ده ساله (20 قسط به فاصله هر 6 ماه) با نرخ 11 درصد فروش اقساطی (سود فروش اقساطی معادل 1.209.425 میلیون ریال)

جدول 8: روند قیمتگذاری شرکت پالایشگاه نفت کرمانشاه توسط کارشناسان رسمی و هیأت واگذاری

*: اعداد داخل پرانتز، درصد کاهش قیمت پایه هر سهم را نسبت به قیمتگذاری قبلی نشان میدهد.

مأخذ: گزارش بررسی فرآیند و نحوه واگذاری شرکت پالایشگاه نفت کرمانشاه، دیوان محاسبات کشور، پیوست نامه 39714 مورخ 31/02/1397

لازم به ذکر است موعد پرداخت اقساط بخش غیر نقد به همراه سود فروش اقساطی در مجموع به مبلغ 3.004.925 میلیون ریال طی 20 قسط به فاصله هر 6 ماه (اولین قسط در تاریخ 24/11/1396 و بیستمین قسط در تاریخ 24/05/1406 تعیین شده است. همچنین علاوه بر توثیق اصل سهام نزد سازمان خصوصیسازی، برخی تعهدات دیگر نیز به عهده خریدار گذاشته شده که در گزارش دیوان محاسبات کشور به تفصیل ارائه شده است.

همانطور که در ابتدای این بخش بیان شد، 40 درصد از سهام پالایشگاه کرمانشاه به طرح توزیع سهام عدالت اختصاص پیدا کرده بود که 20 درصد آن بر اساس تصویبنامه هیئت وزیران در اسفند ماه سال 1395 و 20 درصد دیگر آن بر اساس تصویب نامه شماره 188710 مورخ 01/09/1396 شورای عالی اجرای سیاستهای کلی اصل 44 قانون اساسی از پورتفوی سهام عدالت خارج شد. نکته مهمی که باید به آن توجه کرد این است که 20 درصد سهام خارج شده شرکت پالایش نفت کرمانشاه از سبد سهام عدالت بر اساس مصوبه شورای عالی اجرای سیاستهای کلی اصل 44 نیز طی یک قرارداد الحاقی 2 به تاریخ 27/12/1396 به شرکت پخش تجارت گستر بیستون واگذار گردیده است، بدون آنکه برای واگذاری 20 درصدی سهام مزایدهای برگزار شود.

بررسی محورهای بررسی نحوه واگذاری پالایشگاه کرمانشاه

عدم اجرای قوانین و مقررات در خصوص اهلیت خریدار

نظر دیوان محاسبات و سازمان بازرسی کل کشور

به استناد دستورالعمل اجرایی "روش انتخاب مشتریان استراتژیک و احراز و پایش اهلیت مدیریتی" مصوب 4/5/1393، بنگاههایی که دارای یک یا برخی از ویژگیهای مندرج در بندهای ذیل ماده (1) دستورالعمل مذکور باشند، استراتژیک محسوب شده و سازمان خصوصیسازی میتواند قبل از واگذاری بلوک کنترلی و مدیریتی بنگاههای استراتژیک، انتخاب و تعیین مشتریان استراتژیک را به هیأت واگذاری پیشنهاد نماید تا در صورت تصویب هیأت واگذاری، انتخاب خریدار (مشتریان استراتژیک و هیأت مدیره و مدیران منصوب آنان) بر طبق شرایط مقرر در ماده 3 دستورالعمل مذکور مورد عمل قرار گیرد. بر این اساس، ملاحظه میشود که در دستورالعمل انتخاب مشتریان استراتژیک، تکلیفی برای سازمان خصوصیسازی تعیین نشده و سازمان مذکور میتواند موضوع انتخاب مشتریان استراتژیک را به هیأت واگذاری پیشنهاد نماید، این در حالی است که چنانچه بنگاهی ویژگی استراتژیک را داشته باشد، با عدم پیشنهاد آن به هیأت مذکور عملا بررسی صلاحیت خریدار در بنگاهی که تولید کننده محصولات مورد مصرف همگان و دارای فن آوری خاص، پیچیدگی و حساسیت فعالیت خاص است، نادیده گرفته میشود.

لازم به ذکر است که مطابق ماده (3) دستورالعمل "روش انتخاب مشتریان استراتژیک و احراز و پایش اهلیت مدیریتی"، در صورت تصویب هیأت واگذاری در خصوص ویژگیهای خاص بنگاه مورد واگذاری و خریدار آن، مشتریان استراتژیک و هیأت مدیره و مدیر عامل منصوب آنان بنا به تشخیص کارگروه فنی موضوع دستورالعمل مذکور، باید حداقل شرایط زیر را داشته باشد: 1- داشتن برنامه حداقل 5 ساله برای مدیریت و توسعه بنگاه، 2- داشتن حداقل 5 سال سابقه فعالیت در زمینه بنگاه مورد واگذاری، 3- داشتن تخصص و توان مالی، اقتصادی، فنی یا حرفهای متناسب با فعالیت بنگاه، 4- عدم سو پیشینه و محکومیتهای کیفری موضوع ماده (62) مکرر قانون مجازات اسلامی شامل محکومیت قطعی به ورشکستگی به تقصیر یا تقلب.

بنابراین در مورد نحوه واگذاری پالایشگاه کرمانشاه به دلیل عدم پیشنهاد از سوی سازمان خصوصیسازی در تعیین مشتریان استراتژیک به هیأت واگذاری، عملا این موضوع نادیده گرفته شده و در نهایت "شرکت پخش تجارت گستر بیستون" به عنوان برنده مزایده اعلام شد. شرکت مذکور در تاریخ 29/06/1394 با شماره ثبت 483072، به شناسه ملی 14005236395، به صورت سهامی خاص و با سرمایه 500 میلیون ریال با واریز نقدی 35% از سرمایه ثبت شده از سوی سهامداران حقیقی در کرمانشاه تأسیس گردیده است. در اساسنامه شرکت مزبور، هدف از تأسیس آن تهیه و تولید فرآوردههای لبنی، گوشتی، حبوبات و... آمده است. سوالی که مطرح میشود این است که که خریدار یعنی "شرکت پخش تجارت گستر بیستون" چگونه قادر به تملک و مدیریت شرکت فوق تخصصی پالایشگاه کرمانشاه خواهد بود در صورتی که هیچ سابقه فعالیتی در زمینه بنگاه موضوع واگذاری را نداشته است؟

بنابراین با توجه به اینکه دستورالعمل اجرایی "روش انتخاب مشتریان استراتژیک و احراز و پایش اهلیت مدیریتی" سازمان خصوصیسازی را مکلف به ارائه پیشنهاد انتخاب و تعیین مشتریان استراتژیک در بنگاههای استراتژیک نکرده است، عملا مغایرتی با قانون در خصوص این موضوع احصا نگردیده و مشکل اصلی خلأ قانونی در مکلف نمودن سازمان خصوصیسازی و هیأت واگذاری در تعیین مشتریان استراتژیک است. اگر چه به موجب تبصرههای (1) و (2) ذیل بند «الف» ماده (40) قانون اجرای سیاستهای کلی اصل 44 قانون اساسی، باید مصوبات شورای عالی اجرای سیاستها در اجرای اصول (85) و (138) قانون اساسی جمهوری اسلامی ایران برای ریاست مجلس شورای اسلامی ارسال گردد و در صورت اعلام مغایرت از سوی رئیس مجلس شورای اسلامی، شورای مذکور موظف به اصلاح یا لغو مصوبات خود است، اما عملا مغایرتی با قانون از سوی مجلس شورای اسلامی اعلام نشده است.

پیشنهاد ارائه شده در گزارش دیوان محاسبات کل کشور برای جلوگیری از بروز مواردی مانند مسائل ایجاد شده در واگذاری پالایشگاه کرمانشاه، بازنگری و اصلاح مصوبات مرتبط با موضوعات "تعدیل قیمت پایه شرکتهای در حال واگذاری" و "روش انتخاب مشتریان استراتژیک و احراز و پایش اهلیت مدیریتی" است. همچنین قانونگذار در مباحث مختلف خصوصیسازی، اختیارات ویژه و گستردهای (برای مثال مواد (40) و (42) قانون اجرای سیاستهای کلی اصل 44 قانون اساسی) را به هیأت واگذاری و شورای عالی اجرای سیاستهای کلی اصل 44 قانون اساسی واگذار نموده است که نیازمند بازنگری از سوی مجلس شورای اسلامی است.

*س_قیمت گذاری گذاری غیر واقعی سهام شرکت پالایشگاه کرمانشاه_س*نظر دیوان محاسبات

به استناد ماده 2 آئیننامه اجرایی "شیوههای قیمتگذاری بنگاهها و نحوه اعمال شیوههای مذکور در همین چارچوب" مصوب 20/12/1387 شورای عالی اجرای سیاستهای کلی اصل چهلوچهارم قانون اساسی، آن گروه سهام قابل واگذاری که دارای بازار فعال است طبق روش اول (روش بازار) و بقیه سهام قابل واگذاری طبق سایر روشهای مندرج در ماده مذکور قیمتگذاری میشوند. در این ماده در مجموع 4 روش برای قیمتگذاری نام برده شده که عبارتند از: 1- روش بازار (استفاده از قیمتهای بورس اوراق بهادار)، 2- روش سودآوری (بازدهی)، روش ارزش خالص داراییهای شرکت و 4- روش ارزش اسمی یا ارزش خالص دفتری داراییها (ارزش ویژه) یا هر روش مناسب دیگر به شرط جزئی بودن میزان یا ارزش سهام. از طرفی در بند الف ماده 3 آئیننامه مذکور، در خصوص صلاحیت هیأت واگذاری جهت تعدیل قیمت پایه، آمده است که چنانچه برای سهام عرضه شده خریداری به قیمت پایه سهام وجود نداشته باشد، هیأت واگذاری برای مزایدههای بعدی، قیمتهای پایینتری را انتخاب و اعلام میکند؛ اما در ماده مذکور، هیأت واگذاری در تعدیل قیمت پایه مکلف به رعایت حداکثر دامنه کاهش قیمت نشده است. به بیان دیگر هیأت واگذاری میتواند تا قیمتی که مشتری حاضر به خرید شرکت در حال واگذاری باشد، اقدام به کاهش قیمت پایه نماید. بنابراین از این حیث تخلفی از سوی سازمان خصوصیسازی صورت نگرفته است.

نظر سازمان بازرسی کل کشور

ارزیابی کارشناسان رسمی دادگستری مورخ 30/08/1393 سازمان خصوصیسازی جهت تعیین قیمت پایه سهام شرکت پالایش نفت کرمانشاه، نسبت به ارزیابی داراییهای شرکت از طریق کارشناسان رسمی دادگستری در رشتههای برق، ماشین آلات و تجهیزات، وسائط نقلیه، راه و ساختمان و همچنین حسابداری و حسابرسی منتهی به تاریخ 30/08/1393 اقدام نمود. در این گزارش آمده است: «ارزش 60 درصد سهام پالایشگاه کرمانشاه بر اساس روش ارزش روز خالص داراییها، حدود 600 میلیارد تومان است».

ارزیابی کارشناسان رسمی دادگستری مورخ 31/05/1395 با توجه به عدم موفقیت سازمان خصوصیسازی در واگذاریهای مورخ 19/11/1393 و 16/1/1395، این سازمان جهت تعیین مجدد قیمت پایه سهام پالایشگاه کرمانشاه، نسبت به ارزیابی داراییهای شرکت از طریق کارشناسان رسمی دادگستری در رشتههای برق، ماشین آلات و تجهیزات، وسائط نقلیه، راه و ساختمان و همچنین حسابداری و حسابرسی منتهی به تایخ 31/05/1395 اقدام نمود. اهم نکات گزارش به شرح زیر است: «ارزش 60 درصد سهام پالایشگاه کرمانشاه بر اساس روش ارزش روز خالص داراییها، حدود 359 میلیارد تومان است». این در حالی است که قیمت عرضه پالایشگاه در تاریخ 01/09/95 و از طریق فرابورس، 179 میلیارد تومان بوده است.

فرمول پیشنهادی سازمان خصوصیسازی در قیمتگذاری: همانطور که در قسمت قبل نیز اشاره شد، هیأت واگذاری در 3 نوبت عرضه سهام پالایشگاه کرمانشاه از روشهای مختلفی برای قیمتگذاری سهام مذکور استفاده کرده است. در این خصوص از سازمان خصوصیسازی سوال شد و معاون واگذاری سهام و بنگاههای سازمان مذکور پاسخی به شرح زیر ارائه کرد: «بررسی صورتهای مالی شرکت و گزارشات کارشناسی، به خوبی نشاندهنده وضعیت بحرانی شرکت پالایشگاه نفت کرمانشاه میباشد. شرکت مذکور از سال 1393، به شدت وارد زیاندهی شده است. (در خصوص بدهیهای شرکت نیز اوضاع وخیمتر بوده) بعبارتی اگر بخواهیم از مبانی علمی و تحلیلی به قیمتگذاری این سهام بپردازیم با لحاظ زیاندهی مداوم عملیات شرکت در هر 5 فرآورده اصلی و با لحاظ بدهی 659 میلیارد تومانی و با نیروی کار 733 نفری (انباشت نیروی انسانی)، شرکت میبایست به ارزش یک ریال مورد عرضه قرار میگرفت. با این وصف، کارشناسان محترم ارزیابی سهام، ارزش روز داراییهای فرسوده را 1,325 میلیارد تومان و ارزش روز بدهیها را 659 میلیارد تومان ارزیابی نمودهاند که خالص ارزش روز شرکت برای 100 درصد سهام مورد عرضه 598 میلیارد تومان ارزیابی گردید. با توجه به واگذاری میزان 60 درصد از سهام، ارزش سهام مورد عرضه 398 میلیارد تومان بوده است معهذا با توجه به عرضههای ناموفق طی 2 سال اخیر و با توجه به اختیارات قانونی تصریح شده در بند الف ماده 3 آئیننامه اجرایی قیمتگذاری بنگاهها، هیأت محترم در جلسه مورخ 01/08/1395 با عرضه سهام مذکور به قیمت میانگین ارزش روز خالص داراییها و ارزش بازدهی اتخاذ تصمیم نموده است. از دیدگاه علم سرمایهگذاری نیز ارزشگذاری شرکتی که ارزش بازدهی ندارد، ارزشگذاری مناسب، میانگین ارزش روز و ارزش بازدهی میباشد...

اظهارنظر هیأت بازرسی: روش پیشنهادی تعیین قیمت پایه سهام پالایشگاه کرمانشاه از سوی سازمان خصوصیسازی و تصویب آن توسط هیئت واگذاری، بنا به دلایل زیر با ضعف و کاستی همراه بوده است:

1- از بند الف ماده 3 آئیننامه قیمتگذاری بنگاهها این مهم حاصل میشود که هیأت واگذاری در صورتی میتواند نسبت به تعدیل قیمت پایه اقدام نماید که سهام شرکت مذکور، از طریق مزایده عمومی عرضه میشد؛ حال آنکه عرضههای قبلی پالایشگاه کرمانشاه از طریق فرابورس انجام شده و بر این اساس، تعدیل قیمت پایه از جهت مزایده مورخ 20/101/1395 که منجر به واگذاری پالایشگاه کرمانشاه شده، وفق آئیننامه مذکور نبوده است.

2- شرکت پالایشگاه نفت کرمانشاه تا سال 1392 سودده بوده و پس از سالها، زیانده شده است. بنابراین صرف دو سال زیاندهی نمیتواند مبنایی برای نادیده گرفتن ظرفیتها و پتانسیل شرکت در قیمتگذاری باشد.

3- سازمان خصوصیسازی به موضوع انباشت نیروی انسانی در شرکت اشاره کرده است، در حالی که در گزارشهای کارشناس رسمی دادگستری در ارزیابیهای سالهای 1393 و 1395 که توسط سازمان خصوصیسازی انجام گرفت، تصریح شده که شرکت فاقد نیروی مازاد است.

4- سازمان خصوصیسازی از داراییهای شرکت با صفت "فرسوده" یاد کرده است، این در حالی است که میزان استهلاک ماشینآلات و تأسیسات در ارزیابی رسمی دادگستری و در برآورد قیمت، اعمال میشود. بنابراین ارزش روز خالص داراییهای گزارش شده توسط کارشناس رسمی، پس از کسر استهلاک بوده است.

5- اگرچه بر اساس بند الف تصویبنامه شورای عالی اجرای سیاستهای کلی اصل 44 قانون اساسی شماره 245305 مورخ 18/12/1395 هیأت واگذاری میتواند از همه روشهای مندرج در آئیننامه قیمتگذاری بنگاهها از جمله احتساب میانگین ارزش روز خالص داراییها یا سایر روشهای محاسبه شده توسط کارشناسان رسمی دادگستری استفاده نماید اما این تصویبنامه 3 ماه پس از قیمتگذاری شرکت پالایش نفت کرمانشاه به تصویب رسیده است و عملا عطف به ماسبق نمیشود.

بنابراین اولا هیئت واگذاری در انتخاب روش تعیین قیمت پایه سهام پالایشگاه کرمانشاه (که از سوی سازمان خصوصیسازی پیشنهاد میشود) تخلف کرده و ثانیا در همه مقاطع زمانی، قیمتگذاری کارشناسان رسمی دادگستری که از سوی سازمان بازرسی کل کشور مأمور به انجام این کار بودهاند، بیش از قیمت اعلامی از سوی کارشناسان سازمان خصوصیسازی است.

نحوه قیمت گذاری عرصه و زمینهای شرکت پالایش نفت کرمانشاه

بر اساس بررسیهای بعمل آمده، گزارش سازمان بازرسی کل کشور و گزارش سازمان خصوصیسازی، مشخص گردید در مجموع 5/122 هکتار زمین در تصرف 3 شرکت پالایشگاه کرمانشاه، شرکت پخش فرآوردههای نفتی منطقه کرمانشاه و شرکت خط لوله و مخابرات بوده که سهم هر یک از آنها به ترتیب 5/87، 22 و 13 هکتار (در مجموع 5/122 هکتار) است که متأسفانه اسناد مربوط به زمینهای پالایشگاه کرمانشاه قبل از واگذاری تفکیک نشده است. از حدود 87 هکتار زمینی که در تصرف شرکت پالایش نفت کرمانشاه است، 74 هکتار موقوفی بوده و تنها حدود 13 هکتار آن متعلق به خود شرکت است.

نظر سازمان بازرسی کل کشور

مبنای قیمتگذاری در هر دو گزارش کارشناسی (گزارش کارشناسان رسمی دادگستری اعزامی از سوی سازمان بازرسی کل کشور و گزارش کارشناسان رسمی دادگستری اعزامی از سوی سازمان خصوصیسازی)، مدارک و مستندات موجود در شرکت پالایش نفت کرمانشاه بوده اما اسناد در اختیار اداره اوقاف، قدیمیتر بوده است. به دلایلی چون: 1- عدم افراز سند مالکیت که علاوه بر شرکت پالایش نفت کرمانشاه، شرکتهای توزیع خط لوله نیز ذر زمینهای مذکور مستقر بوده و فعالیت میکنند و 2- نامشخص بودن وضعیت اسناد مالکیت زمین (اختلاف بین اداره اوقاف و شرکت پالایش نفت کرمانشاه)، برآورد قیمت زمین مورد بحث، میسر نبوده و تا زمانی که وضعیت مالکیت زمین مشخص نگردد، هیچیک از قیمتهای کارشناسی قابل اتکا نیست و با توجه به اینکه بخش قابل توجهی از زمینهای پالایشگاه، وقفی است ولی قیمتگذاری آنها از سوی کارشناسان رسمی به صورت ملکی صورت گرفته است، در مجموع ارزش برآورد شده عرصه، کاهش خواهد یافت. همچنین مطابق ماده (10) قانون اوقاف، ماده (10) قانون تشکیلات و اختیارات سازمان حج و اوقاف و امور خیریه و ماده (2) آئیننامه نحوه ترتیب و وصول پذیره، هر گونه نقل و انتقال و واگذاری ثبتی عرصههای وقفی، باید با موافقت اداره کل اوقاف به عنوان متولی و با رعایت مصلحت و غبطه موقوفه و پس از طی تشریفات قانونی صورت گیرد که این مهم در خصوص واگذاری پالایشگاه کرمانشاه صورت نگرفته است.

در نتیجه اولا قیمتهای کارشناسی پالایشگاه کرمانشاه قابل اتکا نیست زیرا وضعیت زمینهای آن به درستی بررسی و لحاظ نشده است، ثانیا سازمان خصوصیسازی قبل از واگذاری پالایشگاه وضعیت زمینهای آن را تعیین تکلیف نکرده و جلب موافقت اداره اوقاف و تشریفات قانونی لازم طی نشده است و از این جهت سازمان مذکور در انجام صحیح وظایف خود قصور کرده است.

وجود تخلفات مدیریتی در حین واگذاری

اظهار نظر هیئت بازرسی در خصوص نحوه بازاریابی سازمان خصوصیسازی برای واگذاری پالایشگاه کرمانشاه و نحوه عقد تفاهمنامه با متقاضی خرید شرکت به شرح زیر است: 1- اصلیترین اقدامات سازمان خصوصیسازی در راستای بازاریابی پالایشگاه کرمانشاه (مکاتبه با دستگاهها و شرکتهای سرمایهگذاری معرفی شرکت پالایش نفت کرمانشاه در کتاب سازمان خصوصیسازی)، چندان اطلاق بازاریابی علمی نداشته و ناکافی ارزیابی میشود. 2- سازمان خصوصیسازی جهت متعهد نمودن دولت مبنی بر تأمین 25 هزار بشکه نفت خام به عنوان خوراک شرکت پالایش نفت کرمانشاه طی 8 سال به متقاضی خرید (مندرج در بند 10 ماده 12 قرارداد واگذاری)، از اختیار قانونی لازم برخوردار نبوده است و این مهم از وظلیف هیأت واگذاری بوده و در حدود صلاحیت این هیأت است نه سازمان خصوصیسازی.

به عنوان یک جمعبندی در این بخش میتوان به دو مورد عمده اشاره داشت؛ همانطور که در بخش اول گزارش (نگاهی به روند واگذاری پالایشگاه کرمانشاه) بیان شد، 55 درصد از سهام شرکت پالایش نفت کرمانشاه بر اساس مصوبات شمارههای 258320 الی 258328 مورخ 28/12/1390 هیأت وزیران در اجرای بندهای 18 و 31 قانون بودجه سال 1390 کل کشور، بابت رد دیون دولت به بانکهای عامل (پست بانک، تجارت، مسکن، صادرات، ملت، سپه، توسعه صادرات، ملی ایران و رفاه کارگران) منتقل گردید. سازمان خصوصیسازی طی نامه به شماره 6835 مورخ 25/03/1393 موضوع مذکور را غیر قطعی اعلام نموده و بر این اساس، 60 درصد از سهام شرکت مذکور را مجددا در سال 1393 در لیست واگذاری قرار داد. این در حالی است که مصوبههای هیئت وزیران به شمارههای 258320 الی 258328 در خصوص واگذاری حقوق مالکانه پالایشگاه، بر اساس مصوب شماره 155808/ ت 52304 مورخ 26/11/1394 هیئت وزیران لغو گردید و سازمان خصوصیسازی قبل از لغو مصوبات مربوط به واگذاری پالایشگاه کرمانشاه بابت رددیون، اقدام به عرضه شرکت مذکور در سال 1393 کرده است که خلاف قانون است هر چند شرکت مذکور در عرضه سال 1393 فروش نرفته باشد.

دومین تخلف سازمان خصوصیسازی واگذاری 20 درصد دیگر از سهام پالایشگاه کرمانشاه (علاوه بر 57 درصد واگذار شده در سال 1395) به همان خریدار قبلی و بدون برگزاری تشریفات قانونی و فرآیند مزایده است. بر این اساس، سازمان خصوصیسازی 20 درصد سهام خارج شده شرکت پالایش نفت کرمانشاه از سبد سهام عدالت بر اساس مصوبه شورای عالی اجرای سیاستهای کلی اصل 44 را طی یک قرارداد الحاقی 2 به تاریخ 27/12/1396 به شرکت پخش تجارت گستر بیستون (خریدار 57 درصد سهام) واگذار کرده است، بدون آنکه برای واگذاری 20 درصدی سهام مزایدهای برگزار شود.

شرکت ماشین سازی تبریز، شرکت ریخته گری ماشین سازی تبریز و املاک ائل کلی

در گزارش تفریغ سال 1396 دیوان محاسبات آمده است که سازمان خصوصیسازی در سال 1397 اقدام به واگذاری شرکتهای ماشینسازی تبریز و ریختهگری ماشین سازی تبریز و املاک ائل گلی بر اساس قیمت کارشناسی سال 1394 مجموعا به ارزش 611 میلیارد تومان کرده است که این اقدام سازمان خصوصیسازی مغایر با قانون ومقررات موجود بوده و موجب ضرر به بیتالمال گردیده است. در خصوص موارد مطرح شده در گزارش تفریغ دیوان محاسبات، نکاتی بر اساس گزارش تفصیلی دیوان محاسبات و نامه سازمان خصوصیسازی، ارائه میگردد:

1- خلاصه روند واگذاری شرکتهای ماشینسازی تبریز و ریخته گری ماشین سازی تبریز و املاک ائل گلی به شرح زیر است:

بر اساس نامه سازمان خصوصیسازی، شرکتهای ماشینسازی تبریز و ریختهگری ماشین سازی تبریز طی سالهای 1389 الی 1394 هر کدام به ترتیب 6 و 8 بار قیمتگذاری شده و مصوبه هیئت واگذاری در خصوص قیمت را دریافت نمودهاند. ضمنا شرکت ماشینسازی تبریز از ابتدا مجموعا 11 بار به مزایده گذاشته شد که به دلیل زیانده بودن شرکت (580 میلیارد ریال زیان انباشته)، کسی متقاضی خرید نبود. در اواخر دولت دهم، واگذاری شرکت ماشینسازی تبریز به بانک صادرات بابت رددیون دولت مورد تصویب قرار گرفت که با توجه به تعیین قیمت 1.287 میلیارد ریال، بانک صادرات از قبول شرکت استنکاف کرد. در نهایت، هیئت وزیران به استناد بند (ف) تبرصه 3 قانون بودجه سال 1394 کل کشور، در تصویبنامه شماره 160539/ ت 52481 ه مورخ 05/12/1394 سهام شرکتهای ماشینسازی تبریز و ریختهگری ماشین سازی تبریز و املاک ائل گلی با قیمت مصوب هیئت واگذاری یا منابع حاصل از فروش آنها به صندوق بازنشستگی فولاد واگذار شود. بر اساس مصوبه شماره 14653 موضوع جلسه مورخ 15/12/1394 هیئت واگذاری، مقرر گردید منابع حاصل از فروش سهام شرکتها و اموال مذکور در اجرای تصویبنامه فوق صرف تسویه بدهی تنخواه دریافت شده صندوق بازنشستگی فولاد از خزانه کل گردد.

در این قسمت دو بحث متفاوت از سوی دیوان محاسبات و سازمان خصوصیسازی مطرح میگردد. دیوان محاسبات عنوان میکند که به موجب توافقنامه شماره 26618 مورخ 24/12/1394 فیمابین سازمان خصوصیسازی و صندوق بازنشستگی فولاد، سهام دولت در شرکتها و املاک مذکور به صندوق بازنشستگی فولاد منتقل نشده و مقرر شده است که سازمان خصوصیسازی از محل واگذاری سهام مذکور، تنخواه دریافتی صندوق مذکور از خزانه را تسویه نماید. بر این اساس، شرکت ماشینسازی تبریز و املاک ائل گلی کماکان متعلق به دولت (سازمان گسترش و نوسازی صنایع ایران) بوده است. این در حالی است که سازمان خصوصیسازی در نامه خود مدعی است که صندوق بازنشستگی فولاد از همان ابتدا به دلیل زیانده بودن شرکت و ضرورت تزریق نقدینگی برای استمرار فعالیت آن، از قبول آن امتناع داشت ولی به دلیل ناچاری و اجبار با این شرط که سازمان خصوصیسازی وکالت آن صندوق را برای فروش شرکتها و اموال مذکور بپذیرد به نحوی که صندوق متضرر نشود، مجبور به پذیرای شرکتها و اموال مذکور شد.

با این دو تفسیر متفاوت دیوان محاسبات و سازمان خصوصیسازی از روند واگذاری، یک ابهام جدی مطرح میشود: آیا سازمان خصوصیسازی به وکالت از صندوق بازنشستگی فولاد اقدام به واگذاری شرکتهای ماشینسازی تبریز و ریختهگری ماشین سازی تبریز و املاک ائل گلی در سال 1397 کرده است یا اینکه بر اساس استدلال دیوان محاسبات، شرکتهای مذکور کماکان دولتی بوده و سازمان خصوصیسازی در واقع اقدام به واگذاری سهام دولتی نموده است؟ اگر بپذیریم که سازمان خصوصیسازی در واقع وکیل صندوق بازنشستگی فولاد در عرضه سهام متعلق به آنها بوده است، این سازمان موظف به عمل بر اساس قیمتگذاری مجدد هیئت واگذاری نبوده و میتواند بر اساس هر قیمتی که مورد توافق سازمان مذکور و صندوق فولاد است (حتی قیمتهای مصوب واگذاری در سال 1394)، شرکتها و اموال مذکور را واگذار نماید. اما اگر بر اساس ادعای دیوان محاسبات که به توافقنامه شماره 26618 استناد کرده است، شرکتها و اموال مذکور متعلق به دولت بوده و مقرر شده از محل فروش سهام آنها، تنخواه دریافتی صندوق فولاد از خزانه کل تسویه شود، باید قیمتگذاری مجدد این شرکتها و اموال در هیئت واگذاری در سال 1397 صورت میگرفته و بعد از آن، سازمان خصوصیسازی اقدام به واگذاری سهام میکرده است.

با توجه به اینکه بر اساس مصوبه شماره 14653 موضوع جلسه مورخ 15/12/1394 هیئت واگذاری، مقرر گردید منابع حاصل از فروش سهام شرکتها و اموال مذکور صرف تسویه بدهی تنخواه دریافت شده صندوق بازنشستگی فولاد از خزانه کل گردد و واگذاری سهام از سال 1394 تا سال 1397 صورت نپذیرفته، سازمان خصوصیسازی موظف بوده است بعد از قیمتگذاری سهام توسط هیئت واگذاری اقدام به واگذاری آن نماید تا صرفه و صلاح دولت در این زمینه حفظ شود، حتی اگر قرار است سهام مورد واگذاری صرف پرداخت دیون دولت به صندوق بازنشستگی فولاد شود.

در نهایت سازمان خصوصیسازی به وکالت از صندوق بازنشستگی فولاد، 28/98 درصد سهام شرکت ماشینسازی تبریز به مبلغ 3.280 میلیارد ریال، 100 درصد سهام شرکت ریختهگری ماشینسازی تبریز به مبلغ 300 میلیارد ریال و املاک ائل گلی به مبلغ 3.300 میلیارد ریال مجموعا به مبلغ 6.880 میلیارد ریال (این در حالی است که قیمت واگذاری در سال 1394، مبلغ 6.110 میلیارد ریال تعیین شده بود و ارزیابی مجددی برای قیمتگذاری صورت نگرفت) را به صورت نقد و اقساط شامل مبلغ 400 میلیارد ریال به صورت نقد و مابقی طی 9 قسط از طریق مذاکره به آقای قربانعلی فرخ زاد واگذار کرد و قرارداد واگذاری در تاریخ 25/02/1397 به خریدار ابلاغ گردید.

2- عدم اهلیت خریدار از دیگر مواردی است که دیوان محاسبات در واگذاری شرکتهای ماشینسازی تبریز و ریختهگری ماشین سازی تبریز و املاک ائل گلی به آن اشاره کرده است. خریدار شرکتها و اموال مذکور یعنی آقای قربانعلی فرخ زاد به دلیل مسائل ارزی در بازداشت به سر میبرد و در آبان ماه سال 1397، دومین چک ایشان به دلیل انسداد حساب برگشت خورده است.

شرکت توسعه گردشگری

در گزارش تفریغ دیوان محاسبات اشاره شده است شرکت توسعه گردشگری با 29 شرکت استانی، 4 واحد هتل، مجتمع آب درمانی سرعین، کاروانسرای شاه عباسی کرمانشاه و غار قوری قلعه، در سال 1390 به مبلغ یکصد و دو میلیارد تومان (102.000.000.000) قیمتگذاری شد. با پیگیر دیوان محاسبات، واگذاری توسط هیئت داوری ابطال و شرکت مذکور مجددا در سال 1396 به مبلغ سیصد و هشتاد و سه میلیارد تومان (383.000.000.000) ارزشگذاری شد. علیرغم افزایش بیش از سه برابری ارزش شرکت توسعه گردشگری در سال 1396، یک قطعه زمین بیست و دو هزار متر مربعی متعلق به شرکت در استان اصفهان که حدود سیصد میلیارد تومان (300.000.000.000) ارزش داشته به مبلغ بیست و شش میلیارد و پانصد میلیون تومان (26.500.000.000) ارزشگذاری شده است. همچنین حداقل 13 قلم از اموال و داراییهای شرکت در قیمتگذاری سال 1396 لحاظ نشده و با اعتراض دیوان محاسبات، واگذاری شرکت مذکور متوقف گردید.

در خصوص موارد عنوان شده در گزارش تفریغ دیوان محاسبات، نکاتی بر اساس گزارش تفصیلی دیوان محاسبات و نامه سازمان خصوصیسازی، به شرح زیر ارائه میگردد:

1- آنچه بین سازمان خصوصیسازی و دیوان محاسبات مورد توافق است، قصور و تخلف اعضای هیئت مدیره شرکت توسعه گردشگری در عدم ارائه اطلاعات کافی و صحیح برای قیمتگذاری شرکت است. بر اساس "آئیننامه شیوه قیمتگذاری بنگاهها"، ارزشگذاری سهام بر اساس اطلاعات مندرج در صورتهای مالی تلفیقی حسابرسی شده و مصوب مجامع عمومی و سایر مدارک که در اجرای ماده 17 قانون اجرای سیاستهای کلی اصل 44 قانون اساسی به کارشناسان رسمی ارائه میگردد، تهیه و به سازمان خصوصیسازی ارسال میشود. مسئولیت تهیه صورتهای مالی بر عهده هیئت مدیره شرکتهاست و اگر 13 قلم دارایی در صورتهای مالی قید نشده باشد، قصور و کوتاهی متوجه هیئت مدیره شرکت خواهد بود. این در حالی است که سازمان خصوصیسازی طی مکاتبا متعددی با شرکت توسعه گردشگری، درخواست اعلام کلیه اموال و داراییهای ثبت نشده در دفاتر شرکت را جهت بررسی و ارزشگذاری نموده است.

بر این اساس، قیمت سهام شرکت با کلیه داراییها و بدهیهای اعلام شده بر اساس صورتهای مالی منتهی به 30/12/1395 معادل 742 میلیارد تومان قیمتگذاری شده است اما به دلیل عدم ثبت برخی از اموال و داراییها در فهرست ارزیابی، دیوان محاسبات طی نامه 100/51700 مورخ 14/12/1396 درخواست توقف واگذاری تا تعیین تکلیف و ارائه صورتهای مالی دقیق توسط سازمان میراث فرهنگی، صنایع دستی و گردشگری صادر شده است. طبق اطلاعات واصله توسط دیوان محاسبات و سازمان خصوصیسازی، مدیران شرکت به دلیل عدم برگزاری مجمع عمومی برای تصویب صورتهای مالی منتهی به 29/12/1396 مدرک نهایی را برای ارائه قیمت کارشناسی شده به هیئت واگذاری ارائه نمیکنند و جا دارد عدم همراهی و کارشکنی مسئولین مربوطه در شرکت مذکور مورد سوال قرار گیرند.

*س_شرکت هپکو_س*خلاصهای از فرایند واگذاری

در تاریخ 27/08/ 1385 معادل 72/60 درصد از سهام شرکت هپکو با قیمت پایه 1,603 ریال برای هر سهم انتشار یافت و نهایتا شرکت واگنسازی کوثر در تاریخ 28/11/1385 هر سهم را به مبلغ 3,500 ریال و ارزش کل 704 میلیارد ریال (176 میلیارد ریال نقدی و الباقی در اقساط 18 ماهه) خریداری کرد. به دنبال تعویق در پرداخت سه قسط از اقساط قرارداد، اقدام حقوقی از سوی سازمان خصوصیسازی علیه خریدار با طرح در هیأت داوری در تاریخ 27/03/1387 آغاز و فروش سهام در وثیقه خریدار در دستور کار سازمان خصوصیسازی قرار میگیرد. خریدار استمهال و تنفس سه ساله درپرداخت اقساط را درخواست مینماید که هیئت واگذاری پس از تهیه گزارش توسط کارشناس مستقل، با توجه به مشکلات نقدینگی و عدم توانایی خریدار در پرداخت اقساط معوقه با احتساب سود فروش اقساطی به نحوی که کلیه اقساط معوقه حداکثر تا تاریخ 28/11/1388 پرداخت شود با این درخواست موافقت مینماید. به دنبال عدم تسویه مجدد اقساط از سوی خریدار، سازمان خصوصیسازی اقدام به اقامه دعوی نموده و هیئت داوری در تاریخ 17/06/1389 رأی به محکومیت خریدار و پرداخت 748,688,390,444 ریال شامل اصل و خسارت تأخیر در تأدیه داد.

لازم به ذکر است که سازمان خصوصیسازی به استفاده از وکالتنامه در اختیار، طی سه نوبت در تاریخهای 05/06/1390 و 21/09/1390 و 23/11/1390، سهام در وثیقه را عرضه نموده که متقاضی نداشته است. با توجه به انقضای مهلت وکالتنامه ارائه شده از سوی خریدار در تاریخ 05/12/1391 امکان استفاده از وکالتنامه در حال حاضر وجود ندارد.

هیأت وزیران در تاریخ 28/12/1391 72/60 درصد از سهام این شرکت را به وکالت از خریدار و بواسطه عدم ایفای تعهدات قراردادی، بابت رد دیون به وزارت دفاع و پشتیبانی نیروهای مسلح واگذار نمود که با اعلام مغایرت از سوی مجلس شواری اسلامی در تاریخ 25/10/1392 این مصوبه به موجب تصویبنامه هیئت وزیران در تاریخ 26/11/1394 لغو گردید.

همچنین درخواست خریدار در قالب دو نامه در تاریخهای 29/11/1392 و 05/12/1392 مبنی بر پرداخت بدهی در قالب اقساط به مدت 5 سال به صورت پلکانی و اعمال بخشودگی سود و جرایم متعلقه از سوی هیأت عامل سازمان خصوصی سازی مورد موافقت قرار نگرفت.

سازمان خصوصیسازی به منظور پیگیری وصول مطالبات دولت نسبت به اعمال ماده 48 قانون محاسبات عمومی کشور، در تاریخ 10/06/1393 از طریق اداره وصول و اجرای احکام مالیاتی شهر اصفهان (محل ثبت شرکت واگنسازی کوثر) اقدام نمود که تاکنون نتیجهای در این خصوص به دست نیامده است (شرکت واگنسازی کوثر علاوه بر بدهی مذکور، بابت مالیات سنوات 86 لغایت 91، مبلغ 7,450 میلیون ریال نیز بدهی مالیاتی داشته است).

خریدار در تاریخ 09/12/1393 با عنوان نمودن مشکلاتی از جمله شروع تحریمهای سنگین اقتصادی، کمبود اعتبارات عمرانی، صدور مجوز واردات ماشینآلات توسط هیئت دولت و همچنین افزایش زیان انباشته شرکت هپکو، درخواست اقاله قرارداد را مطرح میکند که شرایط مطرح شده از سوی سازمان در این مورد را نمیپذیرد. ای شرایط عبارت بودند از:

- انصراف خریدار از مطالبه پرداختیهای صورت پذیرفته بابت حصه نقدی و اقساط قراردادی.

- استرداد کلیه سودهای سهام دریافتی از شرکت توسط خریدار با احتساب نرخ سود فروش اقساطی قرارداد به سازمان خصوصیسازی

- پس از اقاله قرارداد، سهام شرکت مذکور به دولت عودت میشود و سازمان خصوصیسازی نسبت به حسابرسی ویژه جهت تعیین ضرر و زیان احتمالی وارده از سوی خریدار به شرکت اقدام خواهد نمود.

در ادامه گروه اقتصادی انبیپی (بصیر) در تاریخ 11/12/1394 درخواست خرید سهام شرکت با استفاده از منابع خارجی را مطرح میکند که نهایتا بینتیجه میماند. در تاریخ 13/11/1395 هیأت عامل سازمان خصوصیسازی مقرر میدارد که سهام شرکت مزبور به قیمت پایه 2,159 میلیارد ریال (5 درصد نقد و مابقی اقساط 6 ساله) باشرایط ذیل عرضه گردد:

- اعطای دو سال تنفس در شروع پرداخت اقساط بدون احتساب سود فروش اقساطی.

- اعطای دو سال استمهال با احتساب سود فروش اقساطی به درخواست خریدار.

- کاهش سود فروش اقساطی به میزان 3 درصد برای بخش خصوصی واقعی (نرخ 11 درصد).

- خریدار متعهد میشود علاوه بر پرداخت به موقع حقوق بهمن و اسفند 95 کاکنان، مطالبات معوق نابردگان را حداکثر تا خرداد سال 1396 به طور کامل پرداخت کند.

- خریدار متعهد به حفظ سطح اشتغال باشد.

در تاریخ 27/11/1395 تصمیم به واگذاری سهام در وثیقه از طریق مذاکره با متقاضیان گرفته میشود که از بین سه متقاضی، 72/60 درصد سهام به شرکت کارخانجات هیدرواطلس به مبلغ 3,007 میلیارد ریال (100 میلیون ریال نقدی و 12 قسط با فاصله 6 ماهه) واگذار شد. در ادامه به دلیل ناتوانی خریدار در اداره شرکت هپکو، در جلسات متعدد کارگروه رفع موانع تولید در سال 1397 تصمیماتی گرفته میشود که عموم مصوبات و تعهدات دستگاههای اجرایی (به جز قسمتی از تسهیلات بانک ملی به مبلغ 300 میلیارد ریال و انتخاب اعضا هیئت مدیره توسط سازمان خصوصیسازی) محقق نمیشوند و لذا خریدار در تاریخ 01/04/1398 انصراف و عجز خود از سهامداری را اعلام و خروج از سهامداری را درخواست نمود. لذا در پی توافق خریدار با سازمان خصوصیسازی در تاریخ 08/07/1398 سهام شرکت هپکو مجددا به دولت منتقل شد.

بر این اساس حسابرسی ویژه از عملکرد خریدار سهام شرکت و مدیران منصوب در شرکت هپکو در دوره واگذاری صورت خواهد پذیرفت. چکهای مأخوذه بابت قرارداد به خریدار مسترد میگردد و لیکن تضامین تا پایان حسابرسی ویژه نزد سازمان خصوصیسازی باقی خواهد ماند. شرکت هپکو مشمول گروه 2 ماده 2 قانون اجرای سیاستهای کلی اصل 44 قانون اساسی بوده و باید مجددا توسط سازمان خصوصیسازی در فهرست واگذاری درج شود.

اهم نکات مطرح شده توسط دیوان محاسبات کشور در خصوص واگذاری هپکو

1- یکی از دلایل عمده وضعیت کنونی شرکت هپکو، تأسیس شرکتهای اقماری وابسته به این شرکت است که عامل اصلی انحراف شرکت مادر از فعالیتهای اصلی بوده و علیرغم تعطیلی بعضی از این شرکتها، اعلام انحلال آنها صورت نگرفته و مدیران آنها همچنان از شرکت هپکو حقوق و مزایا دریافت میکنند.

2- عدم حمایت و تصمیم نادرست دولت در حذف تعرفه واردات ماشینآلات سنگین به همراه شرایط تحریمی، روند تولیدات شرکت را با مشکل مواجه نموده است.

3- تصمیمات نادرست مدیریتی همچون عدم اتخاذ سیاستهای انقباضی، هزینهکرد درآمدها در هزینههای جاری، پرداخت حقوق ومزایا و پاداش نامتعارف به مدیران شرکت مادر و شرکتهای وابسته، ورود به پروژههای غیرمرتبط (همچون مس طارم، هپکو شانگهای، شرکت پورنام، هپکو جرمنی و...)

4- تصمیم نادرست سازمان خصوصیسازی و هیأت واگذاری در تصویب استمهال 3 ساله اقساط معوق که منجر به وقوع ضرر و زیان و عدم وصول بموقع مطالبات شد.

5- تأخیر در صدور اجرائیهها که موجبات ضرر و زیان را فراهم نموده است.

6- عدم توجه به دستورالعمل روش انتخاب مشتریان استراتژیک با توجه به ویژگیهای استراتژیک شرکت هپکو و عدم ارائه پیشنهاد احراز اهلیت خریدار و اخذ برنامه 5 ساله جهت مدیریت و توسعه شرکت هپکو از سوی سازمان خصوصیسازی (در واگذاری به شرکت کارخانجات هیدرواطلس).

7- عدم قیمتگذاری مجدد و دریافت صرفا 100 میلیون ریال (10 میلیون تومان) بابت حصه نقدی و عدم انجام حسابرسی ویژه جهت مشخص شدن ابعاد موضوع.

- برچسبها:

- استان اصفهان

- استان هرمزگان

- اصفهان

- اقتصاد کشور

- امور اقتصادی و دارایی

- اوراق بهادار

- بندرعباس

- تبریز

- تهران

- جمهوری اسلامی

- خلیج فارس

- دیوان محاسبات کشور

- سازمان امور مالیاتی

- سازمان بازرسی

- سازمان میراث فرهنگی

- صنایع دستی

- صنعت، معدن و تجارت

- قانون مجازات اسلامی

- قوه قضائیه

- کرمانشاه

- گردشگری

- منطقه ویژه اقتصادی

- نقدینگی

- وزارت صنعت

- بانک مرکزی

- تولید ملی

- صندوق بازنشستگی

- مقام معظم رهبری

- وزارت دفاع

- مجلس شورای اسلامی