رصد منظومه بورس تهران از فاصله دور و نزدیک

در گزارش هفته ای که گذشت ضمن مروز اخبار و رویدادهای موثر بر بازار سهام به چگونگی وضعیت نماگرهای منتخب آن نیز پرداخته ایم.

در گزارش هفته ای که گذشت ضمن مروز اخبار و رویدادهای موثر بر بازار سهام به چگونگی وضعیت نماگرهای منتخب آن نیز پرداخته ایم.

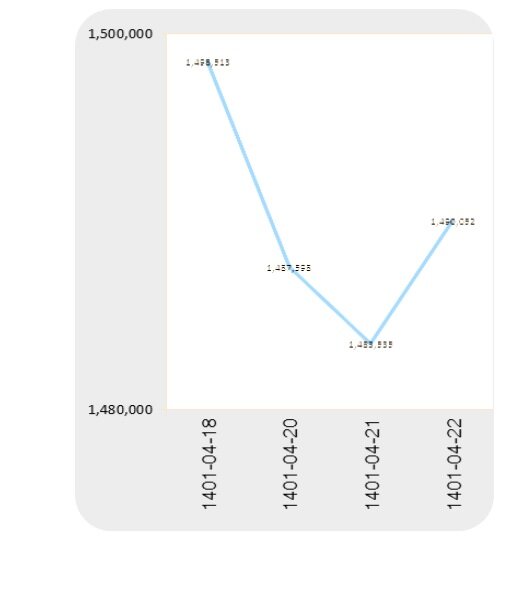

به گزارش خبرنگار مهر، بورس تهران در پایان 4 روز کاری هفته سوم تیرماه امسال شاهد افت یک درصدی نماگر اصلی خود یعنی شاخص کل قیمت و بازده نقدی این بازار بود. در شاخص کل قیمت هم وزن اما که نماگری بر اساس حجم و ارزش معاملات روزانه سهام بدون احتساب سود نقدی مجامع است، کاهش بالاتری نسبت به شاخص کل بورس تهران به ثبت رساند بطوری که سه برابر افت نماگر اصلی بازار بود. همین وضعیت در شاخص کل هم وزن تکرار شد و افت این نماگر در هفته منتهی به 22 تیرماه 1401 با کاهش سه درصدی به کار خود پایان داد.

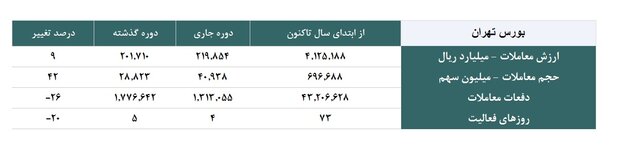

بطورکلی در 73 روز کاری امسال بورس تهران، شاخص کل این بازار با بازدهی 9 درصدی روبرو است و این در حالی است که در شاخص قیمت هم وزن این بازدهی به 14 درصد میرسد. بازدهی شاخص کل هم وزن نیز از ابتدای امسال تا کنون بالغ بر 17 درصد بوده است.

طی دوره زمانی مذکور، کمترین بازدهی در بین نماگرهای منتخب بورس تهران متعلق به شاخص مالی با بازدهی صفر و پس از آن شاخص بازار اول و شاخص 30 شرکت بزرگ بورس تهران با بادهی 6 درصد است. در ادامه وضعیت نماگرهای بورس تهران در هفتهای که گذشت به نمایش درآمده است:

در هفتهای که گذشت ارزش کل معاملات بورس تهران به رقم 21 هزار و 985 میلیارد و 400 میلیون تومان رسید که در مقایسه با هفته قبل از آن با افزایش نزدیک به 9 درصدی روبرو بود. حجم کل معاملات بورس تهران نیز در این دوره زمانی با رشد 42 درصدی نسبت به هفته قبل از آن روبرو بود بطوری که طی هفته جاری 40 میلیارد و 938 میلیون سهم و اوراق مالی قابل معامله در بیش از یک میلیون و 313 هزار دفعه معامله دست به دست شد. هرچند که دفعات معاملات در این دوره زمانی با افت 26 درصدی نسبت به هفته دوم تیرماه مواجه بود.

به گزارش مهر ارزش کل معاملات بورس اوراق بهادار تهران از ابتدای امسال تا کنون بالغ بر 412 هزار و 518 میلیارد و 800 میلیون تومان بوده است. معاملات خرد سهام در هفته سوم تیرماه 1401 نشان میدهد این بازار شروع این هفته را با ارزش معاملات ریالی 2848 میلیارد تومانی آغاز کرده که معادل 90 میلیون دلار است.

در نخستین روز کاری هفتهای که گذشت بورس تهران با ورود 222 میلیارد تومانی پول حقیقی به صندوقهای قابل معامله با درآمد ثابت بود که از جمله ابزارهای مالی کم ریسک محسوب میشوند. ارزش معاملات خرد در این روز با کاهش 13.3 درصدی مواجه بود. با این همه در این روز بازار سهام شاهد خروج 205 میلیارد تومان نقدینگی از سوی معامله گران حقیقی از نمادهای با ارزش بازار کمتر از 40 هزار میلیارد تومان و خروج 173 میلیارد تومان از نمادهای با ارزش بازار بیش از 40 هزار میلیارد تومان بود.

پس از بازگشت از تعطیلات تقویمی روز یکشنبه، بورس تهران در مجموع شاهد خروج 805 میلیارد تومان پول حقیقی از معاملات سهام و حق تقدم و صندوقهای قابل معامله بود. ورود پول حقیقی به صندوقهای قابل معامله با درآمد ثابت اما در این روز بالغ بر 51 میلیارد تومان بوده است. در این روز معاملاتی افزایش 20 درصدی در ارزش معاملات خرد در مقایسه با روز شنبه قابل توجه بود.

در روز سه شنبه اما 13 درصد از ارزش کل معاملات متعلق به معاملات خرد در بورس تهران بود. در این روز مجموع خروج پول حقیقیها از معاملات سهام و حق تقدم و صندوقهای قابل معامله به رقم 452 میلیارد تومان بالغ شد که سرانه خرید حقیقیها به ازای میانگین نمادهای معاملاتی فعال، رقمی در حدود 16.3 میلیون تومان و سرانه فروش در حدود 15.7 میلیون تومان بود. کاهش 18.5 درصدی ارزش معاملات خرد در مقایسه با روز قبل و خروج سنگین پول حقیقیها از بازار سهام در روز سه شنبه قابل تأمل بود.

آخرین روز کاری بورس تهران نیز 83 درصد فروش سهام در بازار متعلق به حقیقیها و 17 درصد نیز به حقوقیها اختصاص داشت. در مقابل اما 75 درصد خریدها متعلق به حقیقیها و 25 درصد توسط حقوقیها انجام شد. خروج پول معامله گران حقیقی در این بازار در مجموع به 224 میلیارد تومان رسید و ورود پول حقیقیها به صندوقهای قابل معامله با درآمد ثابت به عدد 267 میلیارد تومان گزارش شد. در این روز ارزش معاملات خرد در مقایسه با روز قبل از آن با افزایش یک درصدی روبرو شد. به این ترتیب ارزش معاملات خرد در پایان هفته سوم تیرماه امسال به 2 هزار و 947 میلیارد تومان رسید که معادل 94 میلیون دلار بود.

برترین و بدترین بازدهیها

بیشترین بازدهی هفتگی نیز به ترتیب متعلق به نمادهای معاملاتی "سکرد" با 19 درصد، "تکنار"، "کمینا" و "وسالت" هر کدام با 12 درصد و "دجابر" با 10 درصد بازدهی مثبت بود. بدترین بازدهی هفته نیز متعلق به نمادهای معاملاتی "دانا" و "بنو" با افت 16 درصدی قیمت پایانی سهم در سبد سرمایه گذاری ها بود.

در اخبار پیرامونی مهم و تأثیر گذار بازار سهام نیز همسو با داغتر شدن روزهای پرترافیک فصل مجامع و انتشار گزارشهای عملکردی شرکتهای بورس، در این هفته انتشار گزارشهای عملکردی تلفیقی و عملکرد سه ماهه گروه پالایشیها در آستانه برگزاری مجامع سالیانه آنها در کانون توجه معامله گران بود. با این همه همچنان نگرانیهایی در زمینه احتمال تغییر در فرمول ابلاغی پالایش و پخش و همچنین نوسان و فاصلههای قیمتی در بازار جهانی وجود دارد.

همچنین در آخر هفته گذشته، انتشار جدیدترین گزارش ارزشگذاری ایرانمال به عنوان یکی از داراییهای متعلق به بانک آینده از سوی هیأت کارشناسی و ارزیابی دادگستری منتشر شد که نسبت به ارزشگذاری قبلی با افزایش قابل تأملی روبرو بود. با اعلام ارزش قریب به 200 هزار میلیارد تومانی این مجموعه باید منتظر اعلام گزارش ارزشگذاری سایر داراییهای متعلق به بانک پرحاشیه آینده بود که از زمان استقرار نظارتهای شدید بانک مرکزی و انتصاب مدیران و حسابرسان معتمد خود توانسته ضمن شفاف سازی، حجم بالایی از داراییهای این بانک را پس از خلع ید سهام مالک واحد آن به نفع بانک شناسایی و تملک کند.

پرسه روسها در بازار پتروشیمی ایران

در بازار پتروشیمی اما خبرهایی از ورود روسیه به بازار پتروشیمی ایران و واردات ذرت و سویا در قبال صادرات اوره منتشر شد. در حال حاضر بیشترین تهاتر اوره پتروشیمی پردیس و شرکتهای تابعه هلدینگ پتروشیمی خلیج فارس با برزیل در ازای ذرت و سویا یا به اصطلاح نهاده دامی است. در حال حاضر تجار روسی در بازار فروش دوده صنعتی و کربن ترکیه با کاهش قیمتها نسبت به نرخ فروش ایران، سلف فروشی دوماهه به خریداران ترک پیشنهاد میدهند که سهم بازار ایران را به شدت تحت تأثیر قرار داده است.

همچنین در این هفته سخنگوی دولت با بیان اینکه ارز ترجیحی باز نخواهد گشت عنوان کرد، نرخ ارز مبنای محاسبه که از 4200 توامانی به ETS تغییر کرده همچنان پابرجاست و دولت پیشنهاد کرده عوارض ورودی گمرکی کالا با کاهش روبرو شود تا جمع مبلغ ورودی کاهش یابد.

پرش مانده اوراق بدهی در خرداد امسال

در بازار اوراق بدهی نیز مانده اوراق دولتی، شرکتی و شهرداریها با 346 هزار میلیارد تومان افزایش نسبت به مانده 158 هزار میلیارد تومانی آن در سال 1400، به رقم 504 هزار میلیارد تومان در خردادماه 1401 رسیده که حاکی از رشد 218 درصدی است.

این هفته نیز اشاره رئیس اسبق بانک مرکزی در دولت روحانی نیز قابل تأمل بود. وی در پست صفحه اینستاگرام خود از تداوم خلق پول در ماههای اخیر خبر داد. عبدالناصر همتی، به نقل از رئیس جمهور مبتنی بر کاهش" نرخ رشد نقدینگی " به کمترین حد در 16 ماه گذشته و کاهشی شدن " خلق پول بانکها "، ادعا کرده است که حداقل در 4 ماه آن، نرخ رشد نقدینگی کمتر از اردیبهشت امسال بوده، فروردین هم استثنا بود. اضافه برداشت بانکها این هفته مجدداً از 100 ه. م. ت گذشت: یعنی خلق پول!

در بازار پولی کشور، همچنان نگرانیها نسبت به اقدامات بانکها برای افزایش نرخ سود سپردهها بالاست و این در حالی است که نرخ سود بین بانکی از سوی بانک مرکزی با رشد محسوسی همچنان رو به افزایش است.

از ملغمه ای به نام گواهی سپرده نفت تا پیچاندن لقمه

در این هفته سخنگوی بورس انرژی ایران درباره طرحی به نام گواهی سپرده نفتی ادعا کرده که «تشابه این طرح با طرح گشایش نفتی به هیچ وجه درست نیست و طرح فعلی برای انتشار گواهی سپرده حاملهای انرژی اساساً با مدل اوراق سلف نفتی تفاوت دارد.» به گفته وی «طبق دستورالعملهای بازار سرمایه، گواهی سپرده کالایی صرفا منجر به تحویل فیزیکی خواهد شد و تسویه نقدی ندارد. همچنین در این طرح با توجه به فروش قطعی دارایی پایه، تعهداتی برای دولت در آینده ایجاد نمیشود و ابزار جبران کسری بودجه نیز به حساب نمیآید و یک شیوه جدید برای فروش نفت و فرآوردههای نفتی است، در عین حال طبقه جدیدی از داراییهای مالی را برای سرمایهگذاری به وجود میآورد.»

این ادعا در حالی است که برخی کارشناسان حوزه نفت با بیان اینکه طرح گشایش نفتی دولت قبل و اصطلاح گواهی سپرده نفتی بر روی کاغذ شاید به لحاظ لفظی با تفاوت روبرو باشند اما از لحاظ ماهوی و عملیاتی با تفاوت فاحشی مواجه هستند بطوری که عمق این تفاوت در صورت عرضه و در موعد سررسید به خوبی نمایان خواهد شد. طبق تعریف، اوراق سلف نفتی که به طرح گشایش نفتی نیز معروف شد، منجر به پیش فروش نفت خواهد شد و در سررسید با منجر به تحویل کالا یا تسویه نقدی میشود. در مقابل اما گواهی سپرده کالایی یا همان قبض انبار، ابزاری است که بیانگر تعهد تحویل نفت توسط فروشنده است.

تفاوت این دو ابزار در حالی نمایان میشود که متوجه میشویم این ابزارها به عنوان تأمین مالی وزارت نفت یا به عبارت بهتر برای دولت محسوب میشوند بطوری که وزارت نفت در واقع نفت موجود در مخازن را پیش فروش میکند. به عبارتی بهتر وزارت نفت متعهد به تحویل میزان مشخصی از نفت که در گواهیهای صادر شده تعیین میشود خواهد بود. بنابراین هر دو ابزار پیرامون تأمین مالی یک کارکرد دارند و از نظر شکلی متفاوت اما از لحاظ محتوا یکسان هستند.

کارشناسان معتقدند این ابزارها دردی از عدم فروش نفت درمان نخواهند کرد و توسعه فروش نفت ربطی به توسعه گواهی سپرده کالایی علی رغم ادعای مطرح شده از سوی بورس انرژی نخواهد داشت. در گواهی سپرده کالایی طبق تعریف، فروشنده در ازای ارائه گواهی به اندازه میزان سپرده کالا که اگر نفت موجود در مخازن را در نظر بگیریم، متعهد به تحویل است. در اوراق سلف اما بر حسب اتفاق ابتکار عمل فروشنده نفت در مخازن بیشتر است زیرا فروشنده میتواند در سر رسید ضمن تسویه نقدی، بازار فروش محمولههای نفتی خود را همچنان حفظ کند.

گواهی سپرده کالایی اساساً برای جبران نقص موجود در قراردادهای آتی طراحی شده تا وقتی که موعد سررسید اوراق فرا رسید، دارندگان موقعیت تعهدی فروش بتوانند این اوراق را خریداری و به دارندگان موقعیت تعهدی خرید تحویل دهند. گواهی سپرده کالایی به تنهایی نمیتواند عایدی برای خریداران داشته باشد و تنها از نگاه فروشنده این موضوع از منفعت برخوردار است. بنابراین وقتی این ابزار سودی برای خریدار ندارد با چه منطقی وارد بازار گواهی سپرده نفت خواهد شد؟

بلای جان بازار سرمایه

به نظر میرسد سطحی نگری و اظهارنظرهای شاذ و یک بعدی که بدون پیش بینی هزینه و فایده خریداران و فروشندگان ابزارهای مالی هر از چندگاهی به خورد افکار عمومی داده میشود، همچنان گریبان گیر بازار سرمایه بوده و چیزی جز خسارت و زیان برای خریداران و در نتیجه تخریب اعتماد به نهادهای نظارتی و دولت را در بر نخواهد داشت.

باید به این پرسش اساسی پاسخ داد که در صورت فرض انتفاع وزارت نفت از محل انتشار و فروش اوراق گواهی نفت، چه منفعت اقتصادی برای خریداران هوشمند بازار سرمایه میتوان انتظار داشت؟ طرح گشایش اقتصادی دولت قبل مبتنی بر اوراق سلف نفت بود که هم اکنون از بازار ثانویه برخوردار است. این اوراق کف قیمتی نداشت بلکه آپشن های تبعی خرید و فروش برخوردار بود که در مقایسه با گواهی سپرده کالایی از مدیریت ریسک بهتری نیز برخوردار است.

دارا یکم و پالایش یکم روی میز هیأت وزیران

به گزارش مهر در حالی که در چهار ماه گذشته هیچ خبری از اصلاح ETF های دو صندوق دارا یکم و پالایش یکم نبود، طی این هفته رئیس سازمان بورس اعلام کرد که اساسنامه این دو صندوق باید اصلاح شود که اصلاحات آن انجام شده اما از آنجایی که مصوبه هیأت وزیران بود باید در این هیأت اصلاحات صورت بگیرد. به گفته وی این پیشنهاد در دولت وجود دارد و سازمان پیگیر آن است تا اصلاحات هر چه سریعتر انجام، ابلاغ و اجرا شود. بر اساس این اصلاحات مدیر صندوق میتواند صدور ابطال بزند تا قیمت صندوق به ارزش ذاتی خود برسد.

در حوزه پولی نیز بانک مرکزی آمار پولی ماه اردیبهشت را در حالی منتشر کرد که پایه پولی در ماه میانی بهار 1401 رشد 5 درصدی را به ثبت رساند. نکته جالب توجه در آمار پولی اردیبهشت افزایش بدهی دولت به بانک مرکزی بود. همچنین شاهد کاهش محسوس داراییهای خارجی بانک مرکزی بودیم. دولت در ماه اردیبهشت اولین بسته یارانههای حذف 4200 را پرداخت کرد. همین موضوع شاید عاملی برای افرایش بدهی دولت به بانک مرکزی و همچنین کاهش ذخایر خارجی بانک مرکزی باشد. به این ترتیب ارزهای نفتی دولت در اردیبهشت برای پرداخت یارانهها هزینه شده است.

بلعیدن بورس کالا در خیابان سمیه

در مجلس اما با وجود مخالفت دولت چنانچه پیشنویس وزارت صمت در رابطه با عرضه و قیمتگذاری محصولات در بورس کالا در صورتی که تصویب شود، بسیاری از شرکتها را با کاهش فروش و سودآوری چشمگیری مواجه خواهد کرد. صنایعی مانند گروه فلزات، پتروشیمی، سیمان و جدیداً خودرو نیز جزو صنایعی هستند که از این موضوع بیشتر تأثیر میپذیرند.

رئیس سازمان بورس در این زمینه به خبرنگاران گفته است: دولت مخالف زیر مجموعه رفتن بورس کالا به وزارت صمت است و اگر در صحن علنی مطرح شود دولت مخالفت خود را اعلام خواهد کرد.

عشقی: شاخص سازی نکردیم

مجید عشقی، درباره انتقادات درباره حرکت شاخص کل با توجه به وضعیت بازار اظهار کرد: هر کسی و هر نهادی که شاخص را محاسبه کند به همین عدد میرسد و هر نهادی که بخواهد شاخص را محاسبه کند امکان این را دارد و با هر محاسبهای به این عدد از این شاخص میرسد، بنابراین ما شاخص سازی نکردیم. باید توجه داشته باشیم که شرایط بازار سرمایه این روزها پرنوسان نیست و از آنجایی که بازار در حالت انتظار است همین شرایط باعث شده نوسانی ایجاد نشود. بنابراین ما شاخص سازی نکردیم.

جواد جهرمی، معاون عملیات و نظارت بر بازار بورس کالا نیز در این هفته اعلام کرد بحث عرضه خودرو در بورس کالا که طی هفتههای اخیر با چالشهایی روبرو شده بود، یکبار در کمیسیون تخصصی شورای عالی بورس مورد بحث و بررسی قرار گرفته و روز سه شنبه نیز در صحن شورا با حضور وزیر اقتصاد، وزیر صمت، ریاست سازمان بورس و سایر اعضا مورد بررسی قرار گرفته و با اعلام نقطه نظراتی که وزارت صمت درباره عرضه خودرو در بورس کالا داشته، این طرح مورد تصویب اعضا قرار گرفت.

به گفته وی با یک کلاس خودرویی فرآیند عرضه آغاز میشود و همه خودروسازان که آن کلاس را تولید میکنند اقدام به عرضه خودرو در بورس کالا خواهند کرد و کلیه تولیدات خودروسازان در آن کلاس در بورس عرضه میشود و در مقابل تقاضا قرار خواهد گرفت. به صورت کلی وزارت صمت صلاحیتهایی در مورد بحث عرضه و الزام به عرضه خودروسازان و همینطور محدودیتهایی که در سمت تقاضا اعمال خواهد شد، دارد. این محدودیتها شامل گواهینامه یا پلاک فعال است که این موارد در زمان ثبت سفارش مورد بررسی قرار خواهد گرفت. تأمین مالی خودروسازان و اوراق گواهی سپرده و سلف موازی استاندارد از مواردی است که برای شرکتهای خودروسازی در نظر گرفته شده است.

ترس نفتی در بازارهای جهانی

پایان این هفته، قیمت جهانی نفت خام همسو با انتظار معامله گران برای افزایش نرخ بهره در آمریکا با افزایش روبرو شد و در معاملات آتی نفت برنت برای تحویل در سپتامبر به 1.25 دلار افزایش به 100.35 دلار در هر بشکه رسید.

در بازارهای جهانی نیز تورم همسو با سیاست گذاری ها فدرال رزرو آمریکا برای رشد نرخ بهره در حال شتاب گرفتن دوباره است هر چند که هنوز برای تعیین دقیق افزایش نرخ بهره دادههای دقیقی قابل پیش بینی نیست. با این همه عمده معامله گران داخلی و جهانی توصیه میکنند در میان مدت و بلند مدت از سرمایه گذاری بر روی طلا پرهیز شود.

آمار تورم آمریکا برای ماه ژوئن نشان میدهد نرخ تورم سالانه بار دیگر فراتر از انتظارات و به بیش از 9 درصد رسیده است. با جهش نرخ تورم احتمال تشدید سیاست انقباضی از سوی بانک مرکزی آمریکا وجود دارد.

بایدن اما در روز جمعه به عربستان صعودی سفر کرد تا با حضور در نشست سران متحدان خلیج فارس درخواست خود مبنی بر تولید نفت بیشتر را ارائه دهد. با این حال ظرفیت مازاد اعضای سازمان کشورهای صادر کننده نفت رو به اتمام است. در بازار کامودیتی ها هم اکنون نسبت به بالاترین قیمت ثبت شده در سال میلادی جاری، قیمت نفت با کاهش 22 درصدی مواجه است.

به نظر میرسد در هفته پیش رو در کنار انتظار بازار برای مشخص شدن ابهامهای سیستماتیک، همچنان سکون و رخوت بر کلیت معاملات بازار حاکم باشد و تنها تک سهمهای رانتی در بازار پایه قدرت قد علم کردن داشته باشند.